فناوری همواره یکی از پیشرانههای تحول در صنایع مختلف بوده است و بانکداری نیز مستثنا نیست. فناوری اطلاعات در چند دهه اخیر موجب تحول در زیرساختهای اطلاعاتی و رویههای سازمانی بانکها شده است و به عبارتی میتوان گفت قابلیتهای سازمانی جدیدی را در دسترس بانکها آورده است که بستر ایجاد مدلهای کسبوکاری جدید را نیز فراهم میکنند. یکی از این قابلیتها «بانکداری باز» یا امکانِ ارائه محصولات و خدمات پایه بانکی در قالب API به مشتریان بانک، خدمات دهندگان، نوآوران و استارتآپهای صنعت مالی و حتی غیر مالی است که به نوبه خود، شکلگیری یک زیستبوم (اکوسیستم) خلاق کسبوکاری و ایجاد ارزشهای جدید و مرکب را برای مشتریان بانکها امکانپذیر میکند. قوانین مبتنی بر استاندارد PSD2 در اروپا با همین هدف طراحی و اجرا شده است.

یکی دیگر از قابلیتهای سازمانی مبتنی بر فناوری که امکان تعریف مدلهای جدید کسبوکاری را برای بانکها فراهم میکند، زیرساخت خدمات «بانکداری به عنوان سرویس» (Banking as a Service = Baas) است. در این رویکرد یک بانک رسمی و دارای مجوز، خدمات پایه «بانکداری» خود را از طریق API ارائه میکند تا سایر کسبوکارها بتوانند آنها را با محصولات غیربانکی خود یکپارچه کرده و محصول جدیدی با نام خود به مشتریان خود ارائه دهند. اگر تفاوت این رویکرد دوم با آنچه در بند اول شرح داده شد مبهم است، به این مثال توجه کنید. در حالت اول، شما در بانک الف سپرده دارید؛ کسبوکار ب، سرویسهای کار با سپرده را از بانک شما دریافت کرده و در اپلیکیشن خود پیادهسازی و مورد استفاده قرار داده است. بنابراین وقتی شما وارد اپلیکیشن ب میشوید، اطلاعات سپرده بانک الف خود را مشاهده میکنید (این دسترسی معمولاً با استفاده از Open Authentication پیادهسازی میشود). اپلیکیشن ب قاعدتاً فراتر از یک موبایل بانک عمل میکند و ممکن است امکانات مدیریت مالی شخصی یا پسانداز هوشمند روی همان سپرده بانک الف در اختیار شما قرار دهد. در این حالت میگوییم اپلیکیشن ب از خدمات بانکداری بازِ بانک الف استفاده کرده است و البته شما از سایر کانالهای بانک نیز به سپرده خود دسترسی دارید. اما در حالت دوم یا بانکداری به عنوان سرویس، شما به عنوان کاربر نهایی، بانک الف را نمیبینید و تنها از اپلیکیشن ج یک خدمت دریافت کردهاید (برای مثال کیف پول، اعتبار خرید یا …). اما در پس این خدمت، کسبوکار ج از بانک الف یک سرویس خدمت پایه «بانکداری» دریافت کرده است تا بتواند از طریق آن برای مشتریان خود سپرده یا تسهیلات بانکی ایجاد کند. در این حالت مشتری صرفاً از طریق کانالهای کسبوکار ج به این خدمت ویژه دسترسی دارد و نمیتواند با مراجعه به بانک، تغییری در سپرده یا تسهیلات خود ایجاد کند، مگر چیزی که در توافق میان بانک الف و کسبوکار ج تعریف شده است.

بنابراین در این رویکرد، بانک، خود را تبدیل به یک بازارگاه (مارکتپلیس) کسبوکاری میکند که در آن، زیرساختهای احراز هویت، نگهداری و تبادل پول، اعتبارسنجی و اعتباردهی و دیگر خدمات اصلی بانکداری توسط بانک فراهم میشود تا بستر لازم برای انجام مجموعهی متنوع و بزرگی از خرید و فروشهای دیجیتال (در قالب B2C، B2B، B2G و …) فراهم شود.

چه برای بهره بردن از این فرصتهای کسبوکاری جدید که تا حدی پیچیده هم هستند و چه برای بهرهمندی از فناوریهای بنیان افکن جدید در طراحی محصولات و خدمات بانکداری مانند کلانداده (بیگ دیتا)، هوش مصنوعی و یادگیری ماشین، بلاکچین و قراردادهای هوشمند و …، ایجاد قابلیتهای دیجیتال در بانکها دیگر نه یک انتخاب که یک الزام است. اما چطور بانکها میتوانند این قابلیتهای فناورانه و سازمانی را در خود ایجاد کنند؟ استانداردها، پژوهشها و تجارب موجود در حوزهی بانکداری، همگی بر این تأکید دارند که بانکها باید با در پیش گرفتن «تحول دیجیتال» (Digital Transformation)، بهصورت بنیادین اما تدریجی، تمامی ابعاد «معماری سازمانی» (Enterprise Architecture) خود را نوسازی و متحول کنند و این تحول در ابعاد مختلف: استراتژیک، مدلهای کسبوکار، محصولات و خدمات، مدیریت فرایندها و دادهها و زیرساختهای بانک خواهد بود. در این نوشته تلاش میکنیم به ابعاد مختلف تحول دیجیتال در معماری سازمانی بانکها، روندها و مفاهیم کلیدی آن بپردازیم. در مقالات بعدی در مورد روش اجرایی این تحول استراتژیک در بانکها سخن خواهیم گفت.

مقدمهای بر مفهوم معماری سازمانی و کاربردهای آن در بانکداری

در ابتدا لازم است در مورد مفهوم معماری سازمانی در بانکداری توضیحاتی ارائه شود. سادهترین تعریفی که میتوان از این مفهوم ارائه داد، عبارت است از: «مجموعهای از چارچوبهای کاربردی که از هر دو منظر استراتژیک و عملیاتی، تعریفکننده و شکلدهندهی شیوهی تعریف و طراحی محصولات و خدمات بانکداری، مدیریت و اجرای فرایندها، چرخهی دادهها، امکانات سامانهها و زیرساختهای دیجیتال بانک و مهارتهای دیجیتال و فرهنگ سازمانی نیروی انسانی بانکها هستند. این چارچوبها به بانکها اجازه میدهند تا با همکاری ذینفعان خود از آنها برای فراهم کردن و ارائهی محصولات و خدمات بانکداری به مشتریان خود میکنند.» این تعریف شاید ساده بهنظر برسد؛ اما در حقیقت مفهوم بسیار عمیقی را ارائه میدهد: بانک، چیزی غیر از معماری سازمانی خود نیست و برای هرگونه تغییر یا تحول در بانک، باید معماری سازمانی آن را تغییر داد یا متحول کرد.

معماری سازمانی بانک را میتوان به معماری داخلی یک ساختمان تشبیه کرد: معماری داخلی باید بهگونهای باشد که با حفظ اصول زیباشناسی، انسانها بتوانند بهراحتی در ساختمان جابهجا شوند، کارهای خود را به بهترین شکلی انجام دهند و نیازهای خود را از بخشهای مختلف ساختمان به دست آورند.

بههمین شکل میتوان گفت که در یک معماری سازمانی ایدهآل بانکداری، تمامی ابعاد بانک باید بهگونهای در قالب یک «سیستم یکپارچه» کنار هم قرار بگیرند که در نتیجهی آن، ذینفعان بانک از جمله کارکنان و مشتریان آن، بتوانند بهراحتی با بانک در کانالهای مختلف دسترسی اعم از مجازی و غیر مجازی در تعامل باشند و فعالیتهای مورد نظر خود را به بهترین شکل انجام دهند. این بدان معنا است که سامانههای بانکداری یکپارچه ـ بهعنوان زیربنای تمامی فعالیتهای ذینفعان در بانک ـ باید بهگونهای ساده، سرراست و سریع، اجازهی هرگونه فعالیت را به ذینفعان بانک بدهند. یکی از مهمترین اصول در تحول معماری سازمانی بانکداری، سادهسازی حداکثری عملیات بانکداری در تطبیق با نیازهای ذینفعان بانک بهویژه مشتریان آن است بدون از دست رفتن اثربخشی عملیات داخلی بانک و تطبیق این عملیات با قوانین و مقررات بانکداری.

در نگاه اول میتوان گفت که معماری سازمانی سه دستاورد اصلی را برای بانکها به ارمغان خواهد آورد:

کاهش هزینهها:

- بهروزرسانی مستمر فرایندها، کاهش زمان انجام کارها و افزایش اثربخشی و خودکارسازی آنها از طریق فناوریهای نوین مانند هوش مصنوعی

- کاهش درخواستها و گردش دادههای تکراری بهدلیل یکپارچهسازی و دسترسی سطحبندی شده به دادههای بانکی و غیربانکی

- کاهش زمان مستندسازی و گزارشگیری در بانک برای پوشش به نیازهای مدیریتی و کارشناسی بهدلیل شفافسازی و یکپارچگی دادهها در کل بانک

کاهش ریسکها

- تعریف نظام یکپارچهی مدیریت ریسکهای فناوری بانک

- کاهش ریسکهای ناشی از عقبماندگی از فناوری روز دنیا با تعریف نظام بهروزرسانی مستمر زیرساختهای فناوری بانک

- کاهش ریسکهای تطبیق با قوانین و مقررات (Compliance)

افزایش چابکی در کسبوکار

- سادهسازی محصولات و خدمات و فرایندها برای ذینفعان

- افزایش توسعهپذیری، انعطافپذیری و مقیاسپذیری در مدل کسبوکار بانک

- ایجاد زیرساختهای لازم برای بانکداری به عنوان سرویس و بانکداری باز در جهت توسعهی کسبوکار بانک با کمک توسعهدهندگان و نوآوران بیرون بانک در قالب زیستبوم دیجیتال بانک

کاربردهای معماری سازمانی در بانکداری

اما بانکها با چه هدفی میتوانند از معماری سازمانی استفاده کنند؟ بهصورت سنتی، معماری سازمانی، بهعنوان سند استراتژی فناوری اطلاعات و نقشهی راه سرمایهگذاری در توسعهی کاربردهای فناوری در بانکها بهکار گرفته میشود.

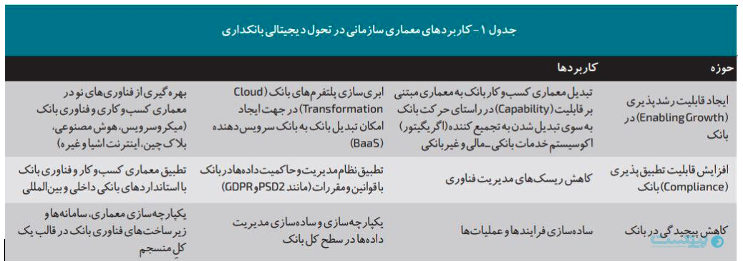

چنین هدفی اگرچه برای بانکها در دنیای امروز همچنان میتواند معنادار باشد؛ اما تمامی ابعاد معماری سازمانی را در عصر بانکداری دیجیتال را در بر نمیگیرد. در واقع، معماری سازمانی هم در دنیای امروز باید بتواند خود را با نیازهای جدید بانکها تطبیق دهد و آنها را در راستای تحقق اهداف اصلی خود ـ و از همهی آنها مهمتر، تحول دیجیتال در کسبوکار و فناوری ـ یاری برساند. بر این اساس اگر بخواهیم به کاربرد معماری سازمانی در تحول دیجیتال بانکها بپردازیم، میتوانیم در قالب جدول زیر به دستهبندی کارکردهای ۹ گانهی معماری سازمانی دیجیتال در بانکها در عصر تحول دیجیتال اشاره کنیم:

جدول بالا به ما نشان میدهد که بانکها در تعریف و اجرای پروژهها / اقدامات استراتژیک سازمانی چه اهداف یا کارکردهایی برای معماری سازمانی میتوانند در نظر بگیرند. ممکن است یک بانک برحسب نیازهای خود یک یا چند کارکرد را از جدول فوق بهعنوان مبنای تعریف پروژهی معماری سازمانی خود برگزیند. درهرحال بانک باید به این نکته توجه داشته باشد که صرفِ انجام پروژهی معماری سازمانی (اینکه چون سایر بانکها معماری سازمانی دارند، پس ما هم باید داشته باشیم)، نمیتواند در عمل، برای بانک، دستاورد مشخصی را داشته باشد. بنابراین بانک پیش از هر اقدامی، لازم است بر اساس راهبردها و اهداف کلان خود و با در نظر داشتن نیازهای امروز و فردای ذینفعان بهویژه سهامداران، کارکنان و مشتریان بانک و البته با نگاه به روندهای کلان تحول کسبوکار و فناوری بانکداری در جهان و کشور، تعریف دقیقی از آنچه قرار است بهعنوان دستاورد «تحول دیجیتال در معماری سازمانی بانک» درنهایت حاصل شود را مشخص کند.

در مسیر انجام پروژه، استفاده از چارچوبها، مدلها و ابزارهای استاندارد پروژههای معماری سازمانی از یک سو و الگوبرداری از استانداردها، بهینهکاویها و نتایج پروژههای موفق داخلی و خارجی معماری سازمانی و تحول دیجیتال در داخل و خارج کشور میتواند مفید باشد. اما درنهایت بانکها نباید فراموش کنند که یک پروژهی معماری سازمانی هنگامی به صورت بهینه اجرا میشود که توسط ترکیبی از یک گروه چند-تخصصی تشکیلشده از مدیران و کارشناسان بانک و متخصصان بیرونی انجام شود که تجربهی انجام پروژههای مشابه را در صنعت بانکی دارند. اکتفا به تخصص درون بانکی یا تکیهی کامل بر متخصصان بیرون بانک، نمیتواند اثربخشی چندانی را برای پروژهی معماری سازمانی ایجاد کند. اما با ترکیب دانش و تجربه و تخصص درون بانک با بیرون بانک، میتوان از تطبیق دستاوردهای پروژه با نیازها و اولویتهای بانک از یک سو و روندها و نیازهای بازار بانکداری از سوی دیگر، اطمینان حاصل کرد.

در مقالات بعدی بهصورت جزئینگرتر و فنیتر موضوع تحول دیجیتال بانکداری با کمک معماری سازمانی را بررسی خواهیم کرد.

منبع: پیوست