امروزه سیستمهای بانکداری متمرکز ابرمحور نسل بعدی، در حال جلب توجه بانکها به سوی خود هستند تا بهتدریج تبدیل به گزینهای رقیب برای سیستمهای بانکداری متمرکز سنتی شوند.

موتور تراکنش اصلی در بانکها یا همان سیستم بانکداری متمرکز، اخیرا در جهان فناوری بانکی سروصدای زیادی به پا کرده است. برخی از بزرگترین بانکهای جهانی، همکاری خود را با شرکتهای ارائهدهنده بانکداری متمرکز ابرمحور اعلام کردهاند. نمونههایی چندْ از این نوع همکاری در ایالات متحده نیز اتفاق افتاده است. بسیاری از بانکهای کوچک و متوسط در ایالات متحده و آمریکای لاتین در حال خرید این نرمافزارهای کُر جدید هستند. به نظر میرسد این موضوع به شکلی ناگهانی در آمریکا و بقیه نقاط دنیا توجه عمومی فعالان صنعت بانکی را به خود جلب کرده است.

در این مقاله به بررسی عواملی که سبب افزایش تقاضا برای نرمافزارهای بانکداری متمرکز شدهاند میپردازیم و همچنین نگاهی میکنیم به راهحلهای جایگزین و در دسترسی که مدیران بانکها میتوانند در نقشه راه فناوری خود در نظر بگیرند.

بانکها در سراسر جهان میلیونها دلار خرج نگهداری سیستم بانکداری متمرکز خود میکنند که معمولا با دهها یا صدها سیستم دیگر در ارتباط است. سیستم بانکداری متمرکز باید توانایی مدیریت حجم عظیمی از تراکنشها را داشته باشد و انتظار میرود که بدون هیچ اختلالی کار کند. اختلال ادامهدار باعث جلب نظر رگولاتورها، نارضایتی مشتریان و ضرر مالی قابل توجه میشود.

اغلب سیستمهای بانکداری متمرکز قدیمی در زمینه اعتمادسازی نسبت به سطح «اطمینانپذیری» خود موفق بودهاند. اگر چه اختلالات اندکی هم در این سیستمها وجود داشتهاند؛ اما بعضی بانکها موفق شدهاند تا برای ماهها اگر نگوییم سالها بدون قطعی به کار خود ادامه دهند. در عین حال نباید فراموش کنیم که با ظهور بانکداری دیجیتال، بانکداری ابری و بانکداری مبتنی بر APIها، بانکها شاهد تحولات عمدهای در زمینه محصولات بانکی و شراکتهای تجاری خود بودهاند. امروزه از بانکها انتظار میرود تا تراکنشها را سریع و بلادرنگ پاسخ دهند، بتوانند در عرض چند هفته با شرکتهای فینتکی شراکت خود را به مرحله اجرایی برسانند، به صورت مستمر ویژگیهای جدید را به سیستمهای خود بیفزایند، به صورت لحظهای ظرفیت زیرساختهای خود را بر اساس نیازهای خود، کم یا زیاد کنند و حتی در زمان «ادغام و تملیک» هم به سرعت آماده فعالیت مجدد شوند. سیستمهای بانکداری متمرکز قدیمی که بیشتر برای «اطمینانپذیری» خود شناخته میشوند تا داشتن «معماری باز» و منعطف، احتمالا در پاسخگویی به چنین نیازمندیهایی وظیفه خود را به نحو احسن انجام میدهند.

علاوه بر مشکلات موجود بیانشده در بالا، بانکها در سطح عملیاتی در استفاده روزمره از سیستمهای کُر قدیمی دچار برخی مشکلات جدی هستند. این مشکلات از بانکی به بانک دیگر متفاوت است؛ اما مهمترین آنها عبارتند از سختترشدن دسترسی به مهندسان و نیروی انسانی بااستعداد، شخصیسازیهای بدون مستندسازی در نرمافزار بانکداری که منجر به پیچیدهتر شدن روزافزون کدهای نرمافزار میشود و نتیجه آن افزایش ریسک، سختی تغییر و اصلاح کدها و نقصهای مختلف در پشتیبانی نرمافزار از سوی فروشنده است.

برای پاسخ به مشکلات ذکرشده، نسل جدیدی از سیستم بانکداری متمرکز در چند سال اخیر بهوجودآمده که در حال حاضر یا در آینده نزدیک، قابلیت ابرمحور بودن و تطبیق با معماری بانکداری باز را دارند و حتی بعضی از آنها، معماری چنان پیشرفتهای دارند که افزودن ویژگیهای جدید به نرمافزار را بسیار سهل و ساده میکند. برخی از این سیستمها در حوزه تجربه مشتری پا را فراتر گذاشته و برای جایگزینی سیستم بانکداری متمرکز موجود، به شیوهای خلاقانه و در عین حال منطقی، محصول خود را قیمتگذاری میکنند. از همه مهمتر، این مدل جدید از نرمافزار بانکداری متمرکز، مدعی است که دچار هیچگونه خطا یا اختلالی در پردازش تراکنشها نمیشود.

بیشتر مدیران ارشد بانکها از اهمیت سیستم بانکداری متمرکز خود آگاهاند، اما اغلب آنها استراتژی روشنی در این رابطه ندارند. از آنجایی که صنعت بانکی در معرض «تحولی زیروروکننده و بنیادین» است، معماری بانکداری سنتی نمیتواند پاسخگوی نیازهای ضروری بانک باشد و با توجه به زمان زیادی که برای انتقال به یک سیستم کُر جدید لازم است، باید در این حوزه استراتژی روشنی ترسیم شود.

بهترین نقطه شروع برای این کار، پاسخ به پنج سؤال زیر است:

- آیا سیستم قدیمی بانکداری متمرکز ما به تحول نیاز دارد؟

- چه تحولاتی در سیستم موجود لازم است تا از تغییر کامل سیستم جلوگیری کنیم؟

- اگر یک سیستم بانکداری متمرکز جایگزین نیاز است، چه گزینههایی روی میز است؟

- اجزای اساسی یک «سند توجیه تجاری» خوب برای این تغییر چیست؟

- پس از تحول سیستم بانکداری متمرکز، بانک باید چه اقدام دیگری را انجام دهد؟ در ادامه مقاله این سؤالات را به ترتیب بررسی میکنیم.

آیا سیستم قدیمی بانکداری متمرکز ما به تحول نیاز دارد؟

برای پاسخ به این سؤال باید به چند سؤال ساده دیگر پاسخ داد که میتوانند تصمیمگیرندگان را در مورد سطح اهمیت چالشهای سیستم بانکداری متمرکز موجودشان آگاه کند. پاسخ مثبت به بیش از دو سؤال نشاندهنده وجود احتمالی یک مشکل است که نیازمند توجه بیشتر است.

بسیار مهم است که این فرایند، بدون غرضورزی و با ذهنیت متمرکز بر منافع کسبوکار و با درنظرداشتن ریسکهای احتمالی انجام شود. این به معنای نگاه کوتهبینانه به مشکل نیست. اگر یک بانک معتقد است که در حال حاضر مشکلی وجود ندارد اما ممکن است در آینده شرایط تغییر کند، آمادهسازی برای حل مشکلات احتمالی آینده کاری منطقی به نظر میرسد. به طور معمول پروژههای مربوط به بانکداری متمرکز دو تا سه سال به طول میانجامند، بنابراین لازم است برای افق میانمدت، ارزیابی و تحلیل دقیقی صورت گیررد.

چه تحولاتی در سیستم موجود لازم است تا از تغییر اساسی کامل سیستم جلوگیری کنیم؟

برخلاف گزاره محبوب «دور بینداز و از اول شروع کن»، جایگزینی سیستم کُر موجود با یک سیستم جدید تنها راهی نیست که میتواند انجام شود و لزوما هم انتخاب درستی نیست. بنابر وخامت شرایط، پاسخهای متفاوتی وجود دارند؛ از تغییرات کوچک در سطح تاکتیکی تا دگرگونی اساسی و طراحی مجدد معماری سیستم در ابعاد کلان.

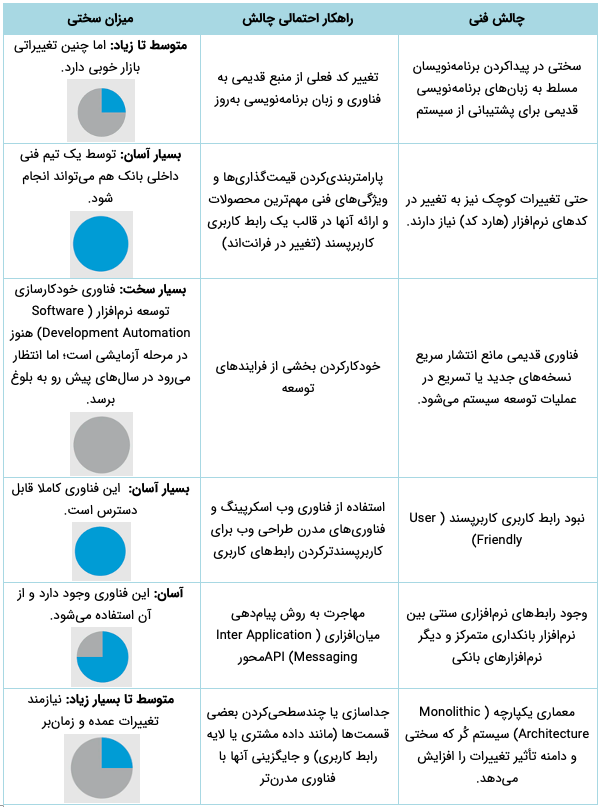

تصمیمگیریهایی اینچنینی میتوانند به عمر سیستم بانکداری متمرکز بین پنج تا 10 سال اضافه کنند که برای بانکهایی با منابع مالی محدود که اولویتهای کوتاهمدت دیگری دارند یا میخواهند صبر کنند تا گزینههای پیشرفته دیگری به بازار عرضه شوند، حائز اهمیت است. بسیاری از بانکها از ابزار ارائهشده در جدول دو استفاده کردهاند تا عمر مفید سیستم بانکداری متمرکز خود را با موفقیت زیاد برای سالهای زیادی افزایش دهند، و مهمتر از آن، در مسیر دیجیتالیشدن خود هیچ وقفهای ایجاد نکنند. جدول شماره دو فهرستی از راهحلها را نشان میدهد که برای افزایش بهرهوری سیستم بانکداری متمرکز میتوانند مفید باشند. فراموش نکنید که تمامی راهحلهای ارائهشده در این جدول، در بهترین حالت، راهکارهایی میانمدت هستند.

اگر یک سیستم بانکداری متمرکز جایگزین نیاز است، چه گزینههایی روی میز است؟

دو راه اصلی (با تفاوت اندک) پیش روی بانکی وجود دارد که تصمیم گرفته سیستم بانکداری متمرکز خود را جایگزین کند. سیستم بانکداری متمرکز سنتی (نصبشده روی سرورهای اختصاصی بانک) و سیستم بانکداری متمرکز نسل بعدی و ابرمحور.

استفاده از سیستم سنتی همچنان معمولتر است؛ اما هر روز بانکهای بیشتری را در ابعاد مختلف میبینیم که با هدف آزمودن سیستمهای نسل بعد، در حال کنارگذاشتن سیستم سنتی هستند.

شواهدی وجود دارد که ثابت میکنند در سالهای آتی، بانکها حرکت به سوی استفاده از معماری میکروسرویس ابرمحور را به بوته آزمون خواهند گذاشت و کمکم آن را به کار میگیرند.

بدین ترتیب روش اصلی ارتباط بین اجزای مختلف موتور فنی بانک از طریق APIها خواهد بود. سیستمهای جدید بانکداری متمرکز، با بهکارگیری معماری میکروسرویسمحور، پیشران حرکت بانکها به استفاده از این معماری مدرن خواهند بود. امروزه حتی ارائهدهندگان سیستمهای کُربانک سنتی هم از اهمیت و ظرفیت بالقوه نهفته در معماری میکروسرویس ابرمحور مطلع شدهاند. بنابراین رهبران بانکها نیز باید به دقت پیشرفتهای این حوزه را زیر نظر بگیرند. ما همچنین انتظار داریم که در آینده نزدیک، چندین «ادغام و تملیک» بین ارائهدهندگان سیستمهای سنتی و نسل بعدی بانکداری متمرکز اتفاق بیفتد.

در حال حاضر چهار مشکل اساسی وجود دارد که باعث میشود بانکها از جایگزینی سیستم بانکداری متمرکز فعلی خود با سیستمهای نسل بعدی اجتناب کنند:

• مشکل تردید در پاسخگوبودن سامانههای نسل بعدی در مقیاس بالای عملیات:

بانکها، به حق، در زمینه جایگزینی سیستم کُر خود چندان ریسکپذیر نیستند. با توجه به اینکه این تغییرات بسیار بنیادین هستند، بانکها ترجیح میدهند که سیستمی را جایگزین کنند که پیش از این امتحان شده است. اگر بانکی به طور موفقیتآمیز سیستم نسل بعدی را در ابعاد بزرگ به طور کامل پیاده کند، قابل انتظار است که راه برای دیگر بانکها نیز هموار شود. ما به طور فزایندهای شاهد این هستیم که بانکها قصد دارند که چنین چیزی را آزمایش کنند و حاضرند منابع مهندسی خود را برای سرعتبخشی به این روند نو به کار بگیرند.

• مشکل تردید در کارکرد موفق:

سیستم سنتی بانکداری متمرکز شامل مجموعهای گوناگون از کارکردهای پایهای مورد نیاز محصولات و فرایندهای بانکی است که به گونهای ساخته شدهاند تا نیازهای سفارشیسازی سنگین مربوط به هر بانک را برآورده سازند. نسل بعدی سیستمهای بانکداری متمرکز برای پیادهسازی محصولات و فرایندهای محدودتری طراحی شدهاند؛ اما با ارائه یک جعبه ابزار همهکاره (یک بسته توسعه نرمافزار یا مخزنی بزرگ از APIها)، میتوانند به نیازهای بسیار متنوعتری در زمینه «محصولات و خدمات بانکی، پرداخت و مالی»، از طریق شراکت با یک اکوسیستم بزرگ از فینتکها و حتی شرکای تجاری سنتی پاسخگو باشند. از نظر معماری، این یک راه حل صحیح برای مسئله «کارکرد موفق» است؛ چراکه وابستگیهای متقابل اجزای معماری سیستمهای بانک را به حداقل میرساند و مشکلات سفارشیسازی را در زمان اجرا هم کاهش میدهد. البته طبیعتا برای بانکهای سنتی کمی زمان نیاز است تا به این رویکرد جدید عادت کنند. ما این را به عنوان فرصتی میبینیم تا بانکها شروع به تقویت بازوی اکوسیستمی خود کنند.

• مشکل یکپارچهسازی:

این مسئله کمی رامنشدنی به نظر میرسد. بانکها انتظار دارند که سیستم بانکداری متمرکز جدید با مجموعه سیستمهای موجود بانک از جمله سیستمهای مدیریت ارتباط با مشتری (CRM)، معماری داده، سیستمهای مدیریت ریسک و میانافزارهای بانک، یکپارچه شود؛ چراکه صدها میلیون دلار در طول سالیان مختلف روی این سیستمها سرمایهگذاریشده و جایگزینی آنها تبعات منفی و ضررهای بسیار قابل توجهی برای بانک در بر خواهد داشت. سیستم بانکداری متمرکز فعلی، در طول زمان، تحت سفارشیسازی و توسعه قابل توجهی قرارگرفته و مطابق تغییرات منطق کسبوکار بانک در طی دهههای مختلف تحول یافته است. جداسازی ارتباط میان سایر سامانههای بانک از سیستم کُر قدیمی و اتصال مجدد آنها به سیستم جدید، فرایندی بسیار سخت است و برای بانک، چیزی شبیه یک عمل مغز با ریسک بالاست.

بر اساس تخمینهای زدهشده در زمینه پیادهسازی به روش سنتی غیر ابرمحور، هزینه این عملیات یکپارچهسازی مجدد، بسته به پیچیدگی آن، برای یک بانک متوسط تا حدود 50 میلیون دلار و برای بانکهای بزرگتر ارقامی بین 300 تا 400 میلیون دلار خواهد بود. بیشتر بانکها به شکل قابل درکی علاقهای به چنین هزینههایی ندارند. بانکها انتظار دارند که با نصب سیستم نسل بعدی بانکداری متمرکز، به شکلی مستقل از سیستم فعلی و با استفاده از روش «ادغام معکوس» مشتریان را در گذر زمان و به صورتی تدریجی به سیستم جدید مهاجرت دهند. ما معتقدیم فرصت بزرگی برای بانکها وجود دارد تا از این توفیق اجباری برای کنارگذشتن سیستمهای اضافی، سادهترکردن محصولات و پیشرفت مهارتهای فناورانه خود، به ویژه در زمینههای فناوری ابری، اکوسیستمهای مبتنی بر APIها و خودکارسازی (اتوماسیون) در معنای عام آن، استفاده کنند.

• مسئله «فضای ابری عمومی»:

مشکلات دیگری هم در رابطه با استفاده از فضای ابری عمومی به عنوان زیرساخت سیستم بانکداری متمرکز وجود دارد. بیشتر بانکها اولین نگرانی خود را در این زمینه میزان امنیت فضای ابری میدانند. طبیعتا مدت زمانی طول خواهد کشید تا بانکها بدون هیچ ترسی دادههای عمومی را به فضای ابری منتقل کنند. البته ما حس خوبی درباره تحولات مثبت در این زمینه داریم؛ چنانکه «نئوبانکها» در این زمینه پیشگام شدهاند. همچنین با وجود دغدغههای پیچیده رگولاتورهای بانکی در مورد بانکداری مبتنی بر فضای ابری عمومی، نشانههایی از رویکرد سازنده آنها را هم مشاهده میکنیم. بنابراین پیشبینی میکنیم در زمانی که بانکها شروع به عملیاتیکردن مدلهای ابری خود کنند، مشکلات ذکرشده دیگر وجود نداشته باشند.

اجزای اساسی یک «سند توجیه تجاری» خوب برای این تغییر چیست؟

هر گزینهای که در نهایت انتخاب شود، اقدام مهمی مانند تحول سیستم بانکداری متمرکز، نیازمند وجود یک سند توجیه تجاری است. ناگفته پیداست که چنین تحولی مشابه جایگزینی پیِ یک ساختمان است و بنابراین همواره با یک استدلال تجاری که تنها درآمدها را در نظر گرفته باشد، قابل توجیه نخواهد بود. سیستمهای بانکداری متمرکز سنتی تلاش کردهاند تا بهکارگیری خود را با دلایلی چون کاهش هزینههای عملیاتی از طریق خودکارسازی عملیات و بهبود فرایندها توجیه کنند؛ اما ثابتشده که توجیه پرداخت هزینههای تحول سیستم بانکداری متمرکز تنها به دلیل بهینهسازی، بسیار سخت است. نسل جدید سیستمهای بانکداری متمرکز میتوانند چند مزیت اضافی را بر اساس معماری و مدل کسبوکاری خود، برای هر چه منطقیترکردن توجیهپذیری سرمایهگذاری بانک، ارائه کنند. به عنوان مثال:

- کاهش زمان عرضه محصولات جدید به بازار در صورتی که محصولات به صورت کاملا APIمحور آماده شوند

- نیاز به زمانی کمتر برای شکل دادن به اکوسیستم بانک

- کاهش هزینه تغییرات در سیستم کُر، در صورتی که آزمونهای نرمافزاری به طور کامل خودکارسازی شده باشند و همچنین در حالتی که فروشندگان سیستم بانکداری متمرکز از مدل فروش «مرشد و پیرو» استفاده کنند و نه مدل «مشاوره به عنوان یک خدمت ارزشافزوده.»

- کاهش هزینههای سرمایهگذاری در صورتی که فروشنده سیستم بانکداری متمرکز، هزینههای خود را بر اساس رخدادهای مبتنی بر درآمد، مانند جذب مشتری یا سودآوری محاسبه کند و نه فروش سیستم بدون ارتباط آن با درآمدهای سودآور بانک

پس از تحول سیستم بانکداری متمرکز، بانک باید چه اقدام دیگری را انجام دهد؟

قدمهای بعدی برای هر بانکی بستگی به شرایط آن دارد. برای بعضی بانکها، سیستم بانکداری متمرکز اولویتی ویژه دارد و برای بقیه این اهمیت، کمرنگتر است. برخی بانکها علاقهمند به آزمایشکردن هستند؛ در حالی که بقیه ترجیح میدهند دنبالهرو باشند و صبر کنند تا دیگران در حوزه سیستمهای نوین بانکداری متمرکز پیشگام شوند. به طور کلی، انتظار داریم هزینه پیادهسازی سیستمهای بانکداری متمرکز، بهمرور ارزانتر و ساختار و معماری آنها بازتر شود. در هر حال میتوانیم بگوییم با صرف نظر از میزان علاقهمندی بانک به پذیرش تغییر، چندین فعالیت بدون ریسک وجود دارند که آنها میتوانند انجام دهند:

• فهرستکردن موارد نیازمند به نوسازی عملیاتی در سیستم متمرکز بانکداری فعلی:

نیازهای نوسازی تاکتیکی را شناسایی کنید؛ اما تنها در صورتی روی آنها سرمایهگذاری کنید که نیاز فوری به این کار احساس شود. سرمایهگذاریهای غیراستراتژیک و غیرقابل استفاده مجدد را روی سیستم بانکداری متمرکز فعلی به حداقل برسانید؛ مگر اینکه بدانید سیستم کنونی برای دهه بعدی نیز استفاده خواهد شد.

• انجام اقدامات آمادهسازی عمومی برای مهاجرت به سیستم جدید:

این اقدام، میتواند شامل تهیه فهرستی ساده و روشن از تمامی اقلام دفتر کل بانک و حسابهای مشتریان باشد. مطمئن شوید که وجود محصولات تکراری، غیرمحبوب و اضافی در سبد محصولات بانک به حداقل برسد و حسابهای راکد و غیرفعال را تا جایی که قانون اجازه میدهد، حذف کنید.

• آزمون نرمافزارها و کاربردهای جدید تا حد امکان:

اگر فرصتی مقرونبهصرفه پیش آمد که اجازه میداد تا سیستم نسل بعدی بانکداری متمرکز را امتحان کنید، حتما باید اینکار را انجام دهید تا توانایی مدیریت یک سیستم در فضای ابری را بیاموزید.

• ساخت یک تیم حرفهای از نیروهای انسانی بااستعداد:

یک تیم حرفهای متشکل از متخصصان فضای ابری، مهندسان داده و کارشناسان متخصص بانکداری متمرکز در حوزههای مختلف «محصولات بانکی»، «امور مالی» و «عملیات» تشکیل دهید. این تیم لازم نیست که بیشتر از شش یا هفت نفر عضو داشته باشد. حتی اگر سیستم بانکداری متمرکز، مشکل امروزی یک بانک نیست، بسیار محتمل است به مشکلی تبدیل شود که ذهن مدیران ارشد بانک را درگیر کند. نسل جدید و ابرمحور سیستمهای بانکداری متمرکز هر روز در حال جلب توجه بیشتر بانکها به خود هستند و تلاش میکنند تا بهسرعت به گزینه جانشین طبیعی سیستمهای سنتی تبدیل شوند. در مجموع میتوانیم بگوییم امروزه بانکها چارهای ندارند جز اینکه از فعالیتهایی که قطعا ضرری به آنها نمیرسانند شروع کنند و تمام توانشان را خرج آمادهسازی خود برای مهاجرت به سیستمهای جدیدتر، در قالب یک برنامه میانمدت کنند؛ بدون آنکه از نیازهای سیستم فعلی خود غافل شوند.

منبع: mckinsey.com