سواد مالی مولفههایی مانند بودجهبندی، پسانداز و سرمایهگذاری، مدیریت بدهی، مدیریت ریسک و بیمه دارد. کسب این مهارتها توسط مردم، به رفتار مالی بهینه و درنتیجه به زندگی مطلوبتر با توجه به منابع دراختیار و محدودیتهای پیرامونی منجر میشود. هر فردی باید درک مناسبی از آثار شاخصهایی مانند تورم، نرخ بهره و ریسکهای پیرامونی داشته باشد و نحوه خرجکرد، پسانداز و میزان بدهیهایش را با توجه به این شاخصها تنظیم کند. در دنیا و به تبع آن در کشور ما تحقیقات متعدد و متنوعی درباره میزان سواد مالی مردم انجام شده است. متأسفانه باید بگوییم مردم کشور ما از لحاظ سواد مالی در جایگاه مناسبی قرار ندارند.

از لحاظ جغرافیایی، مناطق کمبرخوردار و حاشیهای مانند شهرهای کوچک، مناطق مرزی و روستاها نیز در وضعیت نامناسبتری قرار دارند. از منظر سایر ویژگیهای دموگرافیک، افراد مسن، کمسواد و کمدرآمد، سواد مالی کمتری دارند. پیشتر، اثرات نامطلوب کمسوادی مالی در مواردی مانند موسسات مالی و اعتباری غیرمجازی که سودهای نامتعارفی پرداخت میکردند، رشد غیرمنطقی بازار سرمایه و سقوط آن، کلاهبرداریهای انجامشده از طریق بهاصطلاح شتکوینها، پیشخرید کالا با قیمتهای غیرواقعی و طرحهای سرمایهگذاری با سودهای نجومی را بر زندگی مردم مشاهده کردهایم. در همین راستا، حوزه وامدهی هم که در چند سال اخیر به لطف امکانات پلتفرمهای دیجیتال، فراگیری بیشتری پیدا کرده، میتواند بر زندگی عامه مردم اثر مثبت یا منفی داشته باشد که در ادامه به آن میپردازیم.

اعطای وام به سبب افزایش توان مصرف و رفع نیازهای بیپاسخمانده، قطعا برای عامه مردم جذاب است. بهطور خاص، در شرایط ابرتورمی این جذابیت افزایش پیدا میکند، بنابراین افراد عموما حتی با پرداخت سودهای بیشتر نیز همچنان علاقهمند به دریافت این قبیل وامها هستند. پلتفرمهای وامدهی میتوانند در راستای تحقق فراگیری مالی در جامعه و کمک به برقراری عدالت در دستیابی به منابع برای همه مردم، کمک شایانی کنند. اگر بخواهیم از مقوله اعطای وام از طریق پلتفرمهای وامدهی، به هدف کمک به رفع نیازهای مردم حداکثر استفاده را کنیم و پیامدهای منفی آن را به حداقل برسانیم، به توجه ویژه و چند اقدام خاص نیازمندیم.

از منظر کلان، حاکمیت میبایست آموزش رفتار مالی مناسب و افزایش توان محاسباتی مردم را در حد رفع نیازهای روزمره زندگی از سطوح پایه مانند مهدکودک و مدارس تا دانشگاهها و همچنین از طریق رسانههایی مانند صداوسیما در دستور کار خود قرار دهد. این امر نیازمند گذشت زمان و رسوخ آموزهها در ذهن مردم است و ممکن است تأثیر کوتاهمدت نداشته باشد.

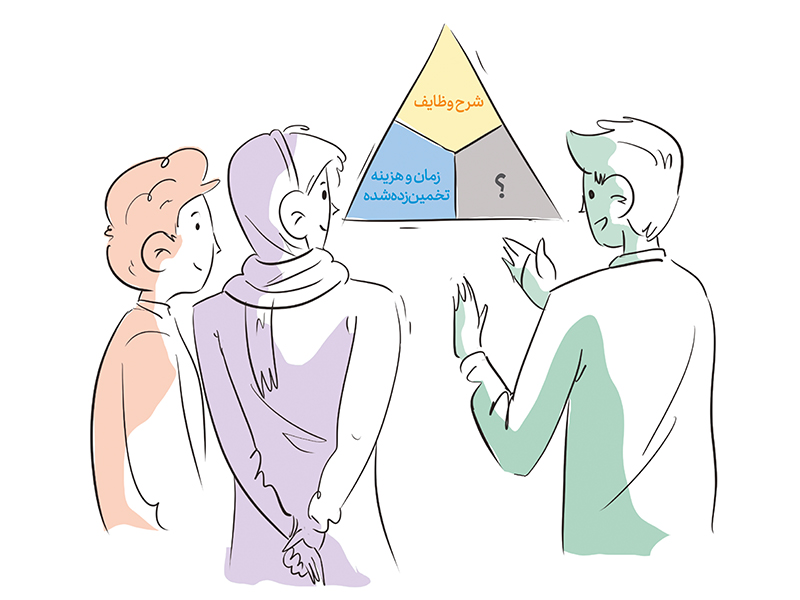

از وجهی دیگر، پلتفرمهای وامدهی دارای مسئولیتهایی هم در قبال خود و هم در قبال مشتریانشان هستند. بهطور مشخص، اعطای وام به مشتریان و تحریک به مصرف بیشتر، بدون اعتبارسنجی اصولی مشتریان و عدم توجه به توان بازپرداخت افراد، علاوهبر اینکه میتواند سبب افزایش نرخ نکول وامها و ایجاد ضرر و زیان برای این قبیل پلتفرمها شود و تداوم کسبوکار آنان را تهدید کند، سبب گرفتاری مردم و بدهکار شدن آنان نیز میشود. بدیهی است که نیازهای انسان نامحدود و منابع در اختیارش محدود است؛ بنابراین رفع نیاز بدون درنظرگرفتن توان افراد در عمل به تعهدات و حتی القای نیازهای غیرضروری از طریق وامدهی، میتواند بسیار خطرناک باشد.

ضروری است که هر پلتفرم وامدهی، شناخت مناسبی از پرسونای مشتری خود به دست آورد و اعطای خدمات وامدهی به آنها را طوری تنظیم کند که نسبت معقولی با شرایط آنها داشته باشد. هماکنون، بخش عمدهای از پلتفرمهای وامدهی، تسهیلات را برای خرید کالا یا خدمت مشخصی به مشتری ارائه میکنند. در همین راستا، هرچه وامهای اعطایی به سمت خرید کالاهای بادوام (خدماتی مانند بیمه که به مدیریت ریسک زندگی مردم کمک میکند، خدمات آموزشی که سبب توانمندی افراد میشود یا خدمات سرمایهگذاری که سبب محافظت از مردم در برابر تورم میشود)، هدایت شود، در عین کاهش آسیبهای احتمالی برای کسبوکار و مشتری، نوعی از آموزش سواد مالی را نیز به همراه دارد.

شیوههایی از وامدهی هم با مدل بدون محدودیت در محل مصرف وجود دارد که یکی از مشهورترین این مدلها، طرح «پشتوانه» ویپاد است. هدف از ارائه این طرح، اعطای اعتبار خرد به عامه مردم جامعه به منظور کمک به مدیریت هزینههای روزمرهشان است. در این طرح، اعتبار خرید در کارت مشتری با قابلیت مصرف در تمامی پذیرندگان شبکه شاپرک و به شکل اعتبار پلکانی به مشتریان ارائه میشود.

در نبود اطلاعات مالی جامع از مشتریان که خود یکی از نتایج عدم فراگیری مالی در کشور است، افزایش پلکانی اعتبار مشتری مبتنی بر رفتار ایشان در عمل به تعهدات، ابزار مناسبی برای کنترل ریسک کسبوکار و مشتریان است. در طرح دیگری از ویپاد با نام «پیشدرآمد»، افرادی که دارای مشاغلی با درآمد روزانه هستند، براساس میزان درآمد ماهانه و متناسب با آن، میتوانند درآمد تقریبی یک هفته آتی خود را پیشاپیش دریافت و پس از یک هفته بازپرداخت کنند. همچنین در طرح «برآیند» مشتریان با سپردهگذاری میتوانند تسهیلاتی متناسب با سپرده خود را دریافت کنند. در هر سه طرح، تلاش شده خدمات تسهیلاتی ارائهشده به مشتریان، درعین تمامدیجیتال و فوریبودن، متناسب با شرایط افراد ازجمله توان عمل به تعهدات باشد تا در حد امکان جلوی بدحسابی مشتریان و مشکلات ناشی از آن گرفته شود.

جمعبندی سخن اینکه، سوقدادن مشتریان کمدرآمد که عموما سواد مالی پایینتری هم دارند بهسمت خرید کالا یا خدمات غیرضروری یا پرداخت وام با مبالغی که توان بازپرداخت آن را بهراحتی ندارند، قطعا هم به کسبوکار نوپای وامدهی دیجیتال آسیب وارد میکند و هم سبب بروز مشکلاتی برای وامگیرندگان میشود.

منبع: عصر تراکنش