محمد رحمتی و کیمیا قاسم زاده، کارشناسان راهکارهای کشف تقلب داتین/ با ورود تکنولوژی به صنایع گوناگون، سازوکار ارائه خدمات در صنایع، با تغییرات بسیاری همراه شده است. در این میان، صنعت بانکداری نیز از این قاعده مستثنی نبوده و بانکداری مدرن تغییرات چشمگیری را نسبت به بانکداری سنتی مشاهده کرده است. بهعنوان مثال میتوان به انواع خدمات جدید بانکداری اینترنتی، خدمات مبتنی بر USSD، همراه بانک و… اشاره کرد. اما رشد سریع تکنولوژی بهطور معمول سبب میشود رواج خدمات جدید، بر یادگیری طریقه صحیح استفاده از آنها پیشی بگیرد و این اتفاق در برخی از صنایع از جمله صنعت بانکداری، نقطه ورود سوءاستفادهکنندگان و کلاه برداران است. در سمت دیگر، متخصصان نیز در تلاشند تا با ایمنسازی سازوکارهای استفاده از خدمات، احتمال وقوع کلاه برداری را به حداقل برسانند. دلیل این است که این موضوع بر خدماترسانی بانک ها و موسسات مالی اثر خواهد داشت. این رقابت، رقابتی میان تقلب و کشف تقلب است.

به طور کلی، کشف تقلب به مجموعه فعالیت هایی گفته می شود که منجر به کاهش ریسک خروج غیر مجاز پول و کشف و پیشگیری از تخلفهای بانکی یا جرائمی مانند پولشویی خواهد شد. تقلبهای بانکی را میتوان بهطور کلی به موارد گوناگونی تقسیم کرد که از این جمله، تقلبهای ناشی از حسابسازی، تقلب های مرتبط با وام های بانکی، تقلبهایی که از طریق وب اتفاق می افتد، فیشینگ، تراکنشهایی که در ظاهر به نفع بانک است ولی در اصل صرفا برای کلاه برداری از بانک هستند، تقلب از طریق خودپرداز، پولشویی، شرطبندی و تقلب در تراکنش های کارت برخی از رایج ترین آنهاست.

از آنجا که بیشترین سهم تبادلات مالی از طریق کارتهای بانکی صورت میپذیرد، درصد بیشتری از پژوهش های انجامشده بر این نوع از تقلب تاکید داشته اند. انواع تقلب در حوزه کارت را می توان به دسته های زیر بخش بندی کرد:

۱. تقلب بدون حضور صاحب کارت و کارت (CNP):

این اصطلاح به نوعی از تقلب اطلاق می شود که در آن نیازی به حضور فیزیکی شخص یا وجود فیزیکی کارت نیست. برای مثال می توان از خرید های آنلاین نام برد. سرقت اطلاعات حساب و سپس خرید اینترنتی با استفاده از اطلاعات سرقتشده، روشی رایج در سرقت از حساب بوده و هست.

۲. دردستگرفتن کنترل حساب:

در این نوع از تقلب، سارق بعد از بهدستآوردن اطلاعات شخص، رمز کارت را تغییر داده و از حساب فرد استفاده میکند.

۳. کارت اسکیمینگ:

در این حالت، از دستگاه های اسکیمر که به یک دستگاه کارت خوان مانند خودپرداز یا پوز متصل می شود برای کپیکردن کارت استفاده می شود. سارق علاوهبر نیاز به داشتن کپی از کارت بانکی (که معمولا با گذاشتن چیپستهای مشخص در دستگاههای پوز اتفاق میافتد) به گذرواژه نیز احتیاج دارد.

۴. سرقت یا مفقودی کارت:

در این نوع تقلب، پس از صدور کارتهای بانکی و عدم نیاز افراد به مراجعه فیزیکی به شعبه برای دریافت وجه نقد، سارقان به شیوه سنتی تلاش بر سرقت اصل کارت بانکی دارند. سارقان، گذرواژه واردشده توسط کاربران را در دستگاه های خودپرداز دیده و با سرقت اصل کارت، از آن برداشت میکنند.

از سایر روشهای کلاه برداری میتوان به Hijacking ،vishing و Malware اشاره کرد. در Vishing کلاه بردار تلاش میکند تا با جلب اعتماد کاربر (با جعل عنوان شغلی مانند کارمند بانک و با ارائه اطلاعاتی که از سایر پایگاههای داده سرقت شدهاند مانند کد ملی، نام پدر، آدرس دقیق محل سکونت و…) از کاربر اطلاعات حسابش را دریافت کند.

در این نوع، کلاه بردار با روشهای گوناگون مانند ایجاد نگرانی و با بیان جملاتی از قبیل این حساب مسدود شده، از کاربر میخواهد کدی که برای او پیامک شده را بهمنظور رفع مسدودی، برای کلاه بردار ارسال کند. در Hijacking کلاه بردار تلاش میکند کنترل سیستم کاربر را به دست بگیرد. این نوع از کلاه برداری معمولا بر بستر اینترنتهای نامعتبر یا سیستمهای ناایمن رخ خواهد داد. معمولا کاربران میتوانند با فعالکردن تنظیمات امنیتی سیستمهای شخصی مانند firewall از این حملات در امان بمانند. Malwareها نیز بدافزارهایی هستند که با اهداف مختلفی تولید میشوند.

یکی از اهداف آنها دردستگرفتن کنترل سیستم کاربر در زمان تبادلات مالی است. یکی از نمونههای آن، بدافزاری با همین کاربری بود که مدتی با نام LFG-Malware شناخته میشد. ازآنجاییکه این بدافزار در اکثر مواقع غیرفعال است، توسط بسیاری از ایمنافزارها تشخیص داده نمیشد. این بدافزار با مکانیزم مشخصی در زمان ورود کاربران به یک صفحه پرداخت فعال شده و پس از ورود تمام اطلاعات توسط کاربر، پرداخت را متوقف کرده و خود از اطلاعات حساب کاربر استفاده میکرد. علاوهبر آن با نمایش پیغام جعلی و ساختگی از موفقیتآمیزبودن تراکنش، باعث عدم شک کاربران به سرقت در حال وقوع میشد.

رویکرد های کشف تقلب

1. استفاده از قواعد از پیش تعیینشده

بانک ها و موسسات مالی تاکنون از رویکرد های مبتنیبر قاعده 14 برای محدودکردن تراکنش های مشکوک و سپس بررسی این موارد بهمنظور تشخیص صحیح یا اشتباهبودن محدودیت ایجادشده استفاده کردهاند. این قوانین معمولا از طریق بررسی مواردی که تشخیص داده شدهاند یا با استفاده از تجربیات کارشناسان خبره در این حوزه منتج شدهاند. قابلیت توضیح و توجیهپذیری علت تقلب، شناختهشدن یک تراکنش و امکان پیادهسازی بدون نیاز به جمع آوری داده برای آموزش، از مزایای این روش ها هستند. اگرچه نتایج این سیستم ها به میزان مناسبی قابل قبول است، اما افزایش متد های تقلب در حوزه بانکی باعث شده که صرف استفاده از قواعد معین که انعطافپذیری کمتری نسبت به روش های دیگر دارند، همیشه بهترین انتخاب نباشد. از معایب دیگر این روش نیز میتوان به کشف الگوهایی از تقلب که پیچیدگی کمتری دارند اشاره کرد.

2. استفاده از روش های یادگیری ماشین

مدل های یادگیری ماشین محدودیت های متد های قاعده مند را مخصوصا در مواردی که ابعاد و ویژگی های داده زیاد باشد، تا حد قابل قبولی بهبود بخشیدهاند. الگوریتم های کلاسیک یادگیری ماشین مانند درخت تصمیم، جنگل تصادفی، گرادیانت بوستینگ یا شبکه های یادگیری عمیق به همین منظور پیادهسازی می شوند. تشخیص الگوهای غیر خطی به صورت اتوماتیک و با استفاده از تعداد ویژگی های بالا (در صورت داشتن تعداد بالا) در مجموعه داده 15 از شاخصه های این مدل هاست. نقطه قوت قابل توجه دیگر این است که امکان کشف الگوهای جدید تقلب با بهروزرسانی مجموعه داده وجود دارد و برخلاف روش قاعده مند، نیازی به مهندسی معکوس روش های تقلب وجود ندارد.

در کنار مزیت های گفتهشده، مواردی همچون نیاز به وجود مجموعه داده برچسبخورده کافی برای شروع، عدم امکان توجیه علت تقلب و نامیزانبودن تعداد تراکنش های متقلبانه نسبت به تراکنش های عادی نیز برخی از چالش های پیش روی توسعه این مدل ها هستند. البته لازم به ذکر است که چالش نیاز به داده کافی برچسبخورده یکی از نیازمندیهای مدلهای بانظارت است که ممکن است یادگیری نیمه نظارتی یا بدون نظارت در مواردی باعث رفع چالش اشارهشده شوند.

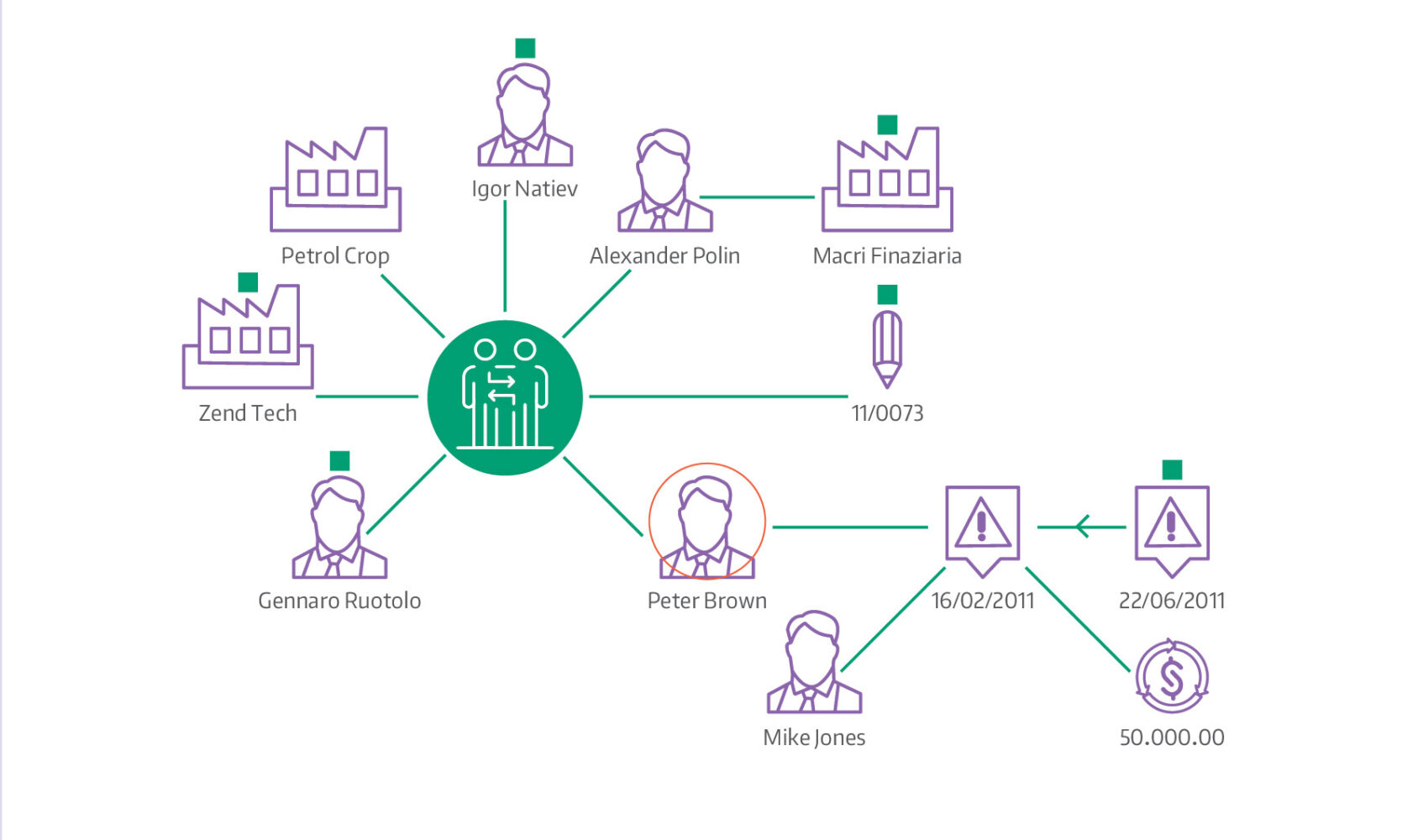

بسیاری از ابزارهای کشف تقلب موجود، ترکیبی از الگوریتم های یادگیری ماشین و سیستم های قاعده مند را استفاده کردهاند که یکی از معایب آنها هزینه نگهداری بالاست. متدهای یادگیری عمیق نیز توجه زیادی را نسبت به موارد گفتهشده به خود جلب کرده اند. در مدلهای یادگیری عمیق بهمنظور کشف آنومالی، استفاده از مدل هایی با معماری خودرمزگذار متداول است. این روشها نیز چالش هایی داشته و همیشه طبق انتظار پیش نرفتهاند. همچنین به علت اهمیت مسیر گردش پول در برخی از سناریو های تقلب، استفاده از شبکه های گراف یا ترکیب متد های آنالیز گراف با یادگیری ماشین نیز بسیار مورد توجه است.

منبع: فصلنامه فناوریهای مالی