محمد ایزدی – تکراسا / فراگیری مالی به معنای دسترسی آسان تمامی اقشار جامعه فارغ از میزان درآمد، جایگاه اجتماعی و محل زندگی، به تمامی خدمات مالی مانند بیمه، سرمایهگذاری و … است. فراگیری مالی یکی از بهترین استراتژیها برای کاهش فقر و فاصله طبقاتی در جوامع است؛ زیرا افراد با توانمند شدن، از فقر خارج میشوند. بانک جهانی از سال ۲۰۱۴، تصمیم به اجرای برنامههای فراگیری مالی و توسعه آن در کشورهای مختلف گرفت. توسعه فراگیری مالی در یک کشور سبب رشد اقتصادی، افزایش کارآفرینان و در نهایت نوآوری بیشتر میشود.

در مقاله قبل، به ساختار فراگیری مالی و نقش بنگاههای اقتصادی در آن پرداختیم و گفتیم که معیارهای اصلی سنجش فراگیری مالی شامل موارد زیر میشوند:

- سپرده بانکی

- اعتبار و وامدهی

- بیمه

- سرمایهگذاری

در این مقاله به وضعیت فراگیری مالی و چالشهای آن در ایران و مقایسه آن با سایر کشورهای دنیا میپردازیم.

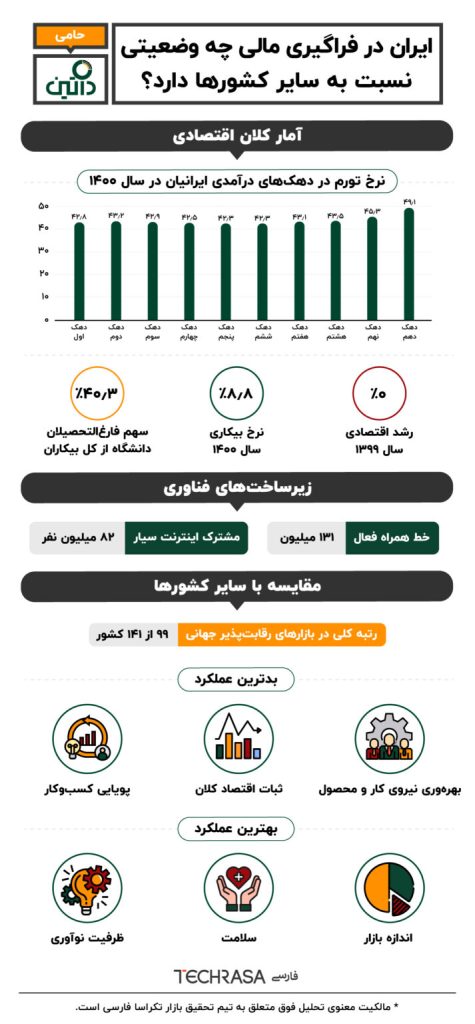

آمار کلان اقتصادی و اجتماعی ایران؛ ضرورت و پتانسیل بالای فراگیری مالی در کشور

تورم

تورم به معنای افزایش قیمت کالا و خدمات مصرفی در یک دوره زمانی مشخص است. متأسفانه ایران حدود ۴۵ سال است که تقریباً همیشه تورم دو رقمی داشته و یکی از مزمنترین تورمهای طول تاریخ را دارد. این موضوع در سالهای اخیر و پس از خروج آمریکا از برجام هم تشدید شده و نرخ تورم در تیر ۱۴۰۰ به ۴۴٪ رسید. این در حالیست که حقوق افراد با نرخ کوچکتری نسبت به نرخ تورم رشد کرده است و این موضوع نشاندهنده کاهش قدرت خرید مردم و رفتن جامعه به سمت فقر است.

ایران در مقایسه با سایر کشورهای جهان، نرخ تورم بالاتری دارد. در سال ۲۰۲۰، ایران هفتمین کشور از لحاظ بالاترین نرخ تورم در جهان بود و در منطقه خاورمیانه، تنها لبنان نرخ تورم بالاتری از ایران داشت.

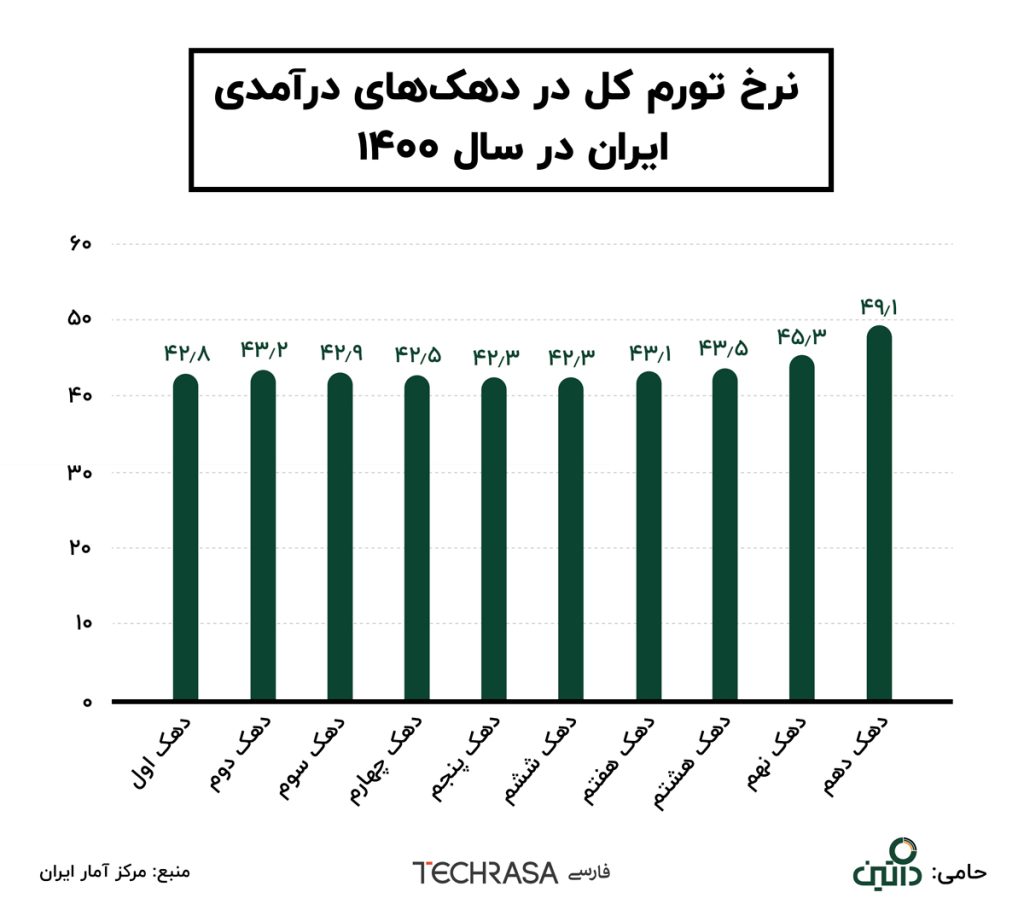

دهکهای درآمدی

خانوارهای یک کشور بر اساس میزان درآمد به ۱۰ گروه تقسیم میشوند که گروه اول کمدرآمدترین و گروه دهم پردرآمدترین گروه از خانوارها را تشکیل میدهند. طبق گزارش مرکز آمار در سال ۱۳۹۸، فاصله درآمدی دهک اول و دهم درآمدی در یک سال، معادل ۱۰۶ میلیون تومان است؛ این یعنی شکاف طبقاتی بزرگی در جامعه ایران وجود دارد که پس از گذشت دو سال و شیوع کرونا و مشکلات اقتصادی، این رقم احتمالاً بیشتر شده است.

لازم به ذکر است که نرخ تورم در هر یک از این دهکها متفاوت است؛ چون کالا و خدماتی که هر گروه مصرف میکند با گروه دیگر تفاوت دارد. نمودار زیر نرخ تورم دهکها را در خرداد ماه امسال نشان میدهد.

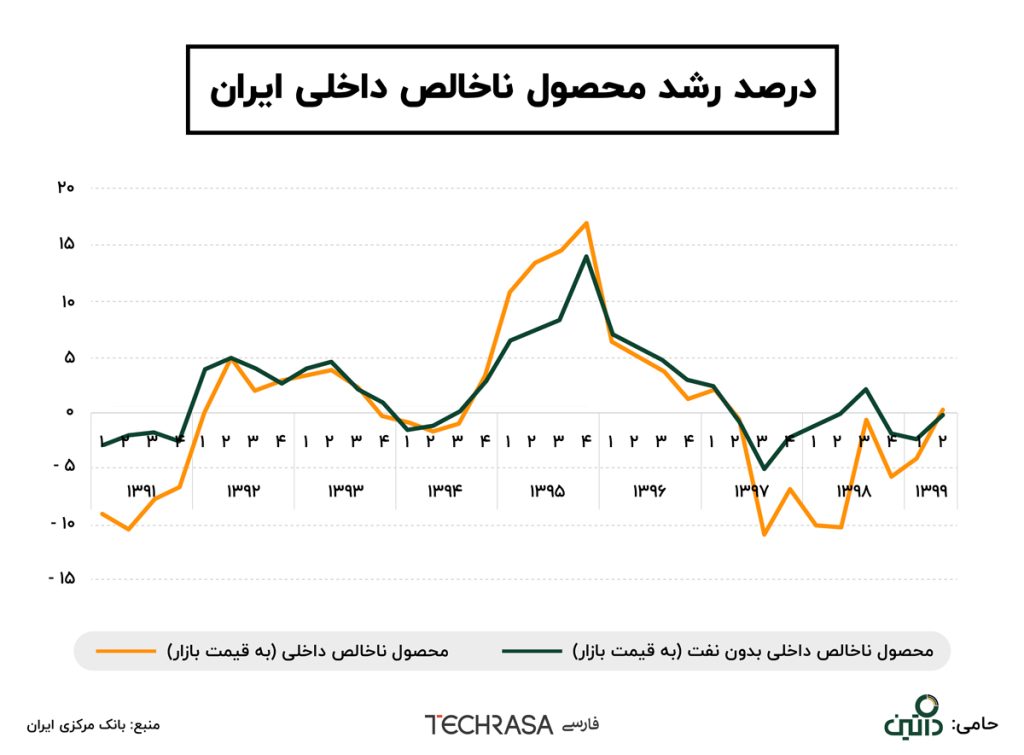

رشد اقتصادی

طبق نمودار زیر رشد اقتصادی ایران طی سالهای اخیر منفی بوده است؛ این در حالیست که طبق پیشبینی گزارش بانک جهانی، در سال ۲۰۲۱ میلادی رشد اقتصادی منطقه منا (شمال آفریقا و خاورمیانه) حدود ۳٪ بوده است. همچنین رشد اقتصادی کشورهای در حال توسعه در ۷ سال اخیر ۴/۶٪ بوده است. همه اینها نشان از وضع نامناسب اقتصادی ایران و نیاز به برنامهریزی درست برای حل این مشکل دارد.

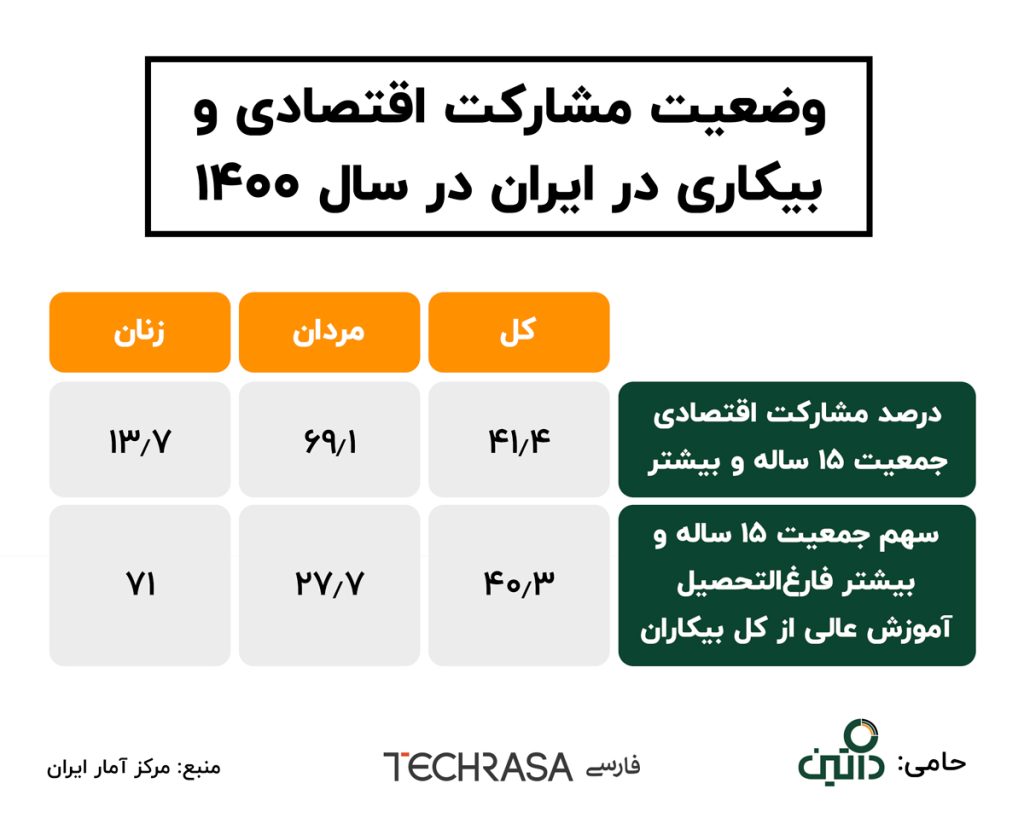

بیکاری و تحصیلات

طبق گزارش مرکز آمار نرخ بیکاری در ایران در بهار ۱۴۰۰، ۸/۸٪ بوده است. شاید این آمار خوب به نظر برسد، اما توجه به آمار مشارکت اقتصادی و تحصیلات، چیز دیگری را نشان میدهد. به جدول زیر توجه کنید.

طبق جدول فوق، حدود ۶۰٪ جامعه ۱۵ ساله و بیشتر ایران مشارکت اقتصادی ندارند. همچنین این آمار در زنان بسیار بدتر است. این در حالیست که سهم جمعیتی زنانی که تحصیلات دانشگاهی دارند از بیکاران حدود ۷۰٪ است؛ یعنی تعداد زیادی از زنان بیکار دارای تحصیلات عالی هستند، اما فعالیت اقتصادی مفیدی ندارند. بنابراین پتانسیل بسیار بالایی در این بخش اقتصاد ایران دیده میشود که با فعال کردن آن، اقتصاد ایران دگرگون خواهد شد.

بررسی زیرساختهای فناوری ایران

طبق آمار سازمان تنظیم مقررات و ارتباطات رادیویی در بهار ۱۴۰۰، ضریب نفوذ تلفن همراه ۱۵۵٪ بوده است؛ یعنی حدود ۱۳۱ میلیون خط همراه فعال در ایران وجود دارد. همچنین بیش از ۸۲ میلیون نفر مشترک اینترنت پهنای باند سیار (اینترنت همراه) هستند و به صورت کلی ضریب نفوذ اینترنت پهنای باند در ایران ۱۱۰٪ است.

طبق آمار در سال ۲۰۱۹ ضریب نفوذ اینترنت در منطقه منا ۶۷٪ و در کل جهان ۵۶٪ بوده است. گرچه شیوع بیماری کرونا به احتمال زیاد این ارقام را بیشتر کرده است؛ با این حال ایران در منطقه و دنیا وضع مناسبی از لحاظ دسترسی مردم به اینترنت و زیرساختهای پایه فناوری دارد.

حال سؤال اینجاست که چرا باید در فراگیری مالی به فناوری و توسعه زیرساختهای آن اهمیت بدهیم؟

توسعه زیرساختهای فناوری و استفاده از فناوری اطلاعات در امور مالی (فینتک) به عنوان یکی از مهمترین ابزار رشد فراگیری مالی شناخته میشوند. امروزه لازمه توسعه فراگیری مالی در یک کشور، رشد فناوری و استارتاپهای فینتکی در آن است.

اما چقدر ایران و کشورهای مختلف توانستهاند با استفاده از فناوری و استارتاپها، فراگیری مالی را توسعه بدهند؟ در ادامه به مقایسه شاخصهای مهم فراگیری مالی ایران با سایر کشورها میپردازیم و وضعیت استارتاپهای فینتکی در هر کدام از این شاخصها را بررسی میکنیم.

شاخصهای مهم فراگیری مالی در ایران و مقایسه آن با سایر کشورهای جهان

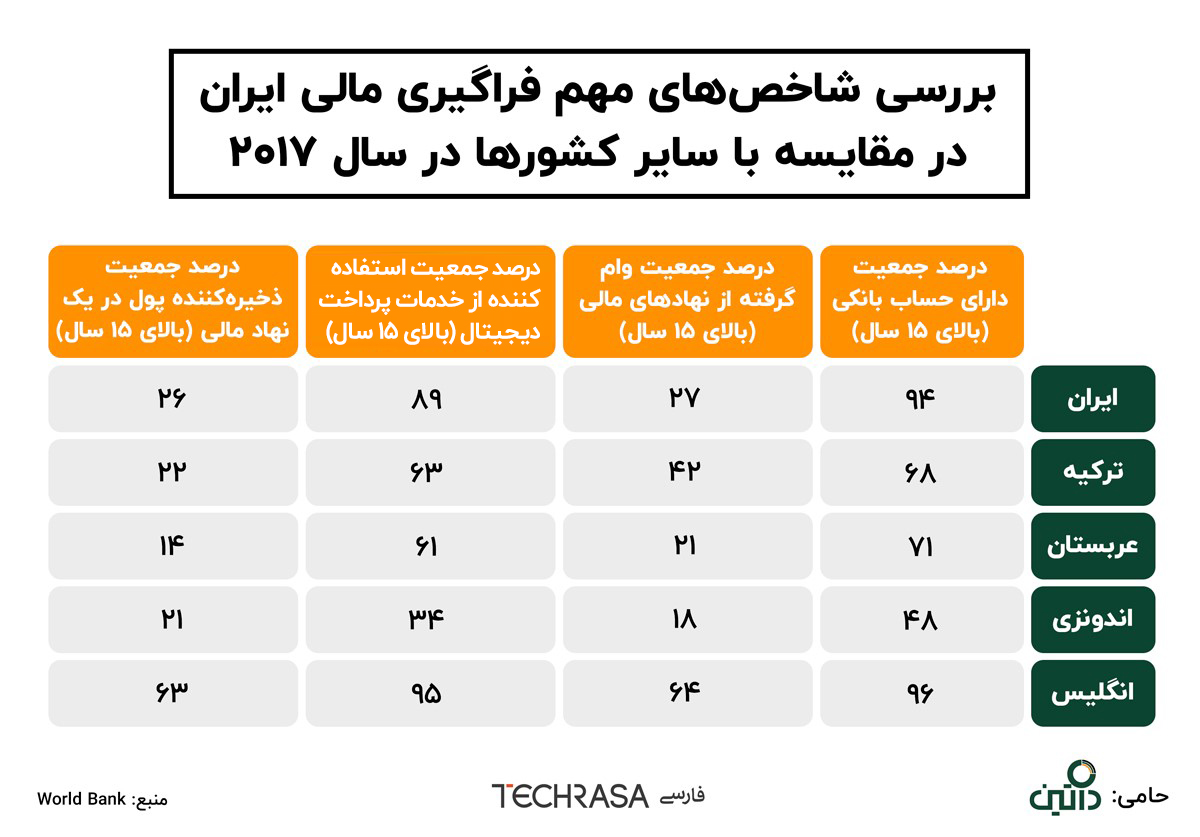

جدول زیر طبق دادههای بانک جهانی در سال ۲۰۱۷ به دست آمده است که در آن ایران را با یک کشور توسعهیافته، دو کشور در خاورمیانه و اندونزی که شباهتهای اقتصادی و اجتماعی به ایران دارد، در شاخصهای مختلف مربوط به فراگیری مالی مقایسه کردهایم. لازم به ذکر است که از آن زمان تاکنون اتفاقات زیادی در دنیا رخ داده است که ممکن است آمار زیر را دچار تغییر کرده باشد.

در ادامه به توضیح بیشتر جدول بالا و وضعیت استارتاپهای فینتک در هر کدام از شاخصها میپردازیم.

سپرده بانکی و پرداخت

همان طور که در مقاله قبلی اشاره کردیم، سپرده بانکی اولین و مهمترین شاخص بانک جهانی برای سنجیدن میزان فراگیری مالی در یک کشور است. طبق جدول فوق، ایران وضع بسیار خوبی از لحاظ جمعیت دارای حساب بانکی دارد و از این لحاظ تقریباً نزدیک به کشور پیشرفتهای همچون انگلیس است. این پیشرفت در داشتن سپرده بانکی مردم ایران بعد از هدفمند کردن یارانهها محقق شد و باعث شد تعداد زیادی از جمعیت روستانشین که پیش از آن تنها به صورت نقدی امور مالی خود را انجام میدادند، حساب بانکی ایجاد کنند.

طبق آمار شاپرک، سهم هر کدام از روشهای پرداخت اینترنتی و موبایلی از کل تعداد تراکنش، به ترتیب ۵٪ و ۴٪ است. همچنین تعداد زیادی اپلیکیشن در این زمینه فعالیت میکنند که عملیات پرداختی مانند پرداخت قبوض، خدمات کارتبهکارت، شارژ تلفن و … را ارائه میدهند.

مردم ایران برای خدمات پرداخت، بیشتر از اپلیکیشن بانک خود استفاده میکنند، اما اپلیکیشنهای فعال در این زمینه بزرگترین بازیگران فینتک در ایران هستند و اخیراً به سمت سوپراپلیکیشن شدن در زمینه خدمات مالی میروند؛ یعنی انواع خدمات مالی علاوه بر پرداخت مانند خدمات بیمه، بازار سرمایه، چک و … را ارائه میدهند.

علیرغم وضع مناسب ایران و استارتاپها در پرداخت، پرداخت ارزی یا به اصطلاح رمیتنس (Remittance) وضع خوبی در ایران ندارد که یکی از اصلیترین دلایل آن میتواند تحریم بودن شبکه بانکی ایران باشد. همچنین فعالیت استارتاپها در این زمینه بسیار محدود و پرچالش است.

اعتبار و وامدهی

برخلاف وضعیت سپرده بانکی، ایران در بحث اعتبار و وامدهی وضع نسبتاً مشابهی با کشورهای منطقه دارد و هنوز در رسیدن به کشورهای پیشرفته جای کار زیادی دارد. همچنین استارتاپهای ایرانی در این زمینه محدود هستند و هنوز نتوانستند به بخش مناسبی از بازار بالقوه خرید اقساطی یا پرداخت اعتباری دست پیدا کنند.

با توجه به آمار بانک مرکزی، بازار بالقوه خدمات اعتباری خُرد کشور در سال ۹۸ را میتوان چیزی نزدیک به ۹۰ هزار میلیارد تومان برآورد کرد. اگر سهم تجارت الکترونیک را ۲٪ تا ۳٪ از کل معاملات خردهفروشی کشور فرض کنیم، در بازه دی ماه ۹۸ تا پایان آذر ۹۹، بازار بالقوه خدمات اعتباری آنلاین کشور بین ۱/۸ تا ۲/۷ هزار میلیارد تومان بوده است. بنابراین بخش زیادی از این بازار بزرگ هنوز آنلاین نشده است که از اصلیترین دلایل آن میتوان به قوانین سختگیرانه بانک مرکزی و همچنین عدم همکاری مناسب لیزینگها با استارتاپها در تأمین مالی اشاره داشت.

به طور کلی استارتاپهای ایرانی فعال در این حوزه به دو بخش تقسیم میشوند؛ بخشی بزرگی از آنها فروشگاههای آنلاین هستند که امکان خرید اعتباری کالاهای خود را فراهم میکنند و بخشی دیگر به طور کلی خدمات اعتباردهی برای استفاده در طیف زیادی از خدمات را فراهم میکنند.

یکی از بخشهایی که هیچ استارتاپی به صورت تخصصی در ایران روی آن کار نمیکند، اعتباردهی خُرد است. این بخش در یکی دو سال اخیر با استقبال بالای کاربران ایرانی مواجه شده است؛ به طور مثال طبق گزارش سالیانه اسنپ، هزینه بیش از ۴۶۸ هزار سفر با استفاده از سرویس اعتباری اسنپ پرداخت شده است.

سرمایهگذاری

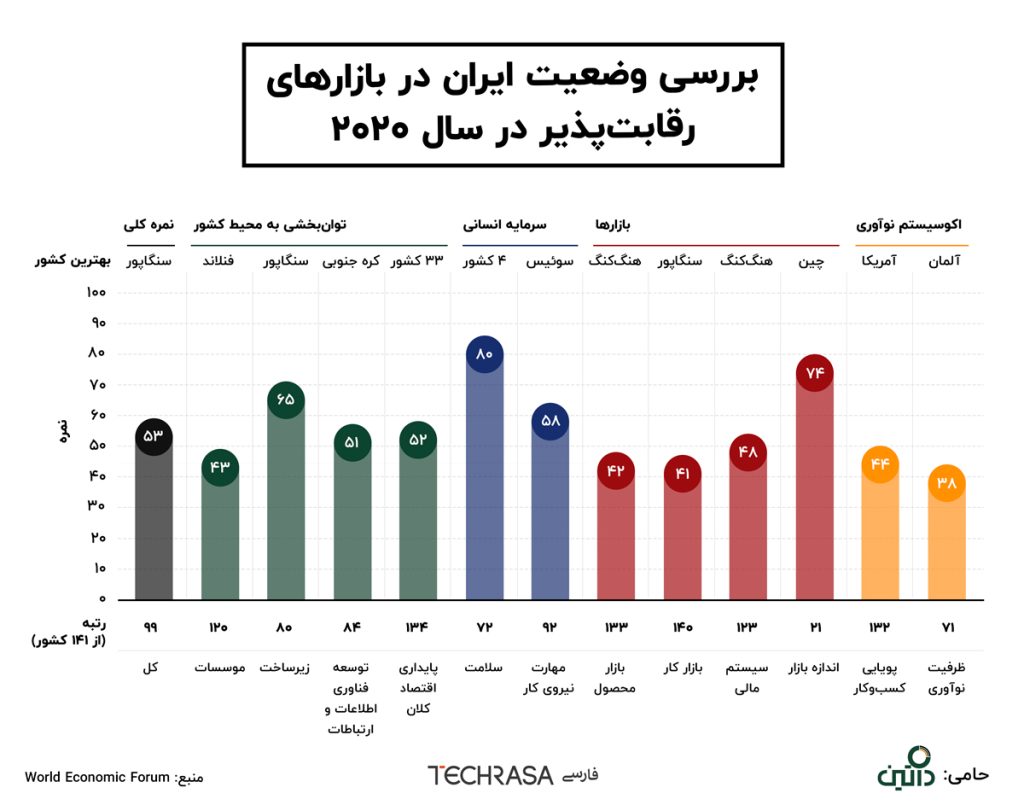

وضعیت سرمایهگذاری در ایران هم تقریباً مشابه سایر کشورهای منطقه است. اما باز هم تا رسیدن به کشورهای پیشرفته دنیا جای کار زیادی دارد. طبق گزارش مجمع جهانی اقتصاد در سال ۲۰۲۰، ایران در بازارهای رقابتپذیر ۹۹امین کشور از مجموع ۱۴۱ کشور بود. گرچه جایگاه ایران در اندازه بازار(۲۱ام) نسبتاً مناسب است، اما در سیستمهای مالی یکی از بدترین کشورهاست.

همان طور که مشاهده میشود ایران در دسترسی به منابع مالی، ثبات اقتصادی، بازار کار و تولید، بدترین وضعیت را دارد. اگر در بازار مالی به سراغ اجزای بررسی شده آن برویم، میبینیم که تأمین مالی کسبوکارهای کوچک و متوسط (SME) و دسترسی به سرمایهگذاری خطرپذیر، به ترتیب رتبه ۱۲۶ و ۱۲۱ را دارند.

بسیاری از استارتاپها و کسبوکارهای ایرانی مشکل تأمین مالی دارند. به طور مثال در سالهای اخیر بارها شاهد خبرهایی مبنی بر بورسی شدن استارتاپهای برتر ایران شنیدهایم، اما این موضوع تا الان عملی نشده است. مشکلات اقتصادی، ریزش بورس در سال گذشته و رفتن سرمایهها به بازارهایی مانند طلا و دلار یکی از اصلیترین دلایل این موضوع است. همچنین مدل سنتی نهادهای مدیریت سرمایه و بانکها در این زمینه باعث شده تا این نهادها کارایی لازم را برای بهبود وضعیت سرمایهگذاری نداشته باشند. به طور مثال، در زمستان ۱۳۹۹، ۴۸٪ از کسبوکارهای کوچک و متوسط در ایران برای به دست آوردن راهحلهای مالی مورد نیاز خود به سراغ بخش غیربانکی رفتهاند و حدود یکپنجم از آنها برای دریافت پاسخ درخواست وام، حداقل دو ماه منتظر بودهاند.

استارتاپهای فعال در زمینه سرمایهگذاری در ایران، معمولاً شامل خدمات مشاوره سرمایهگذاری، تحلیل بورس و الگوریتم و تکنولوژی معاملاتی میشوند؛ اما به طور مثال در زمینه سرمایهگذاری مسکن یا صندوقهای سرمایهگذاری هیچ استارتاپ فعالی وجود ندارد.

در زمینه سرمایهگذاری به روش جمعسپاری، پس از سالها فرابورس ایران با تشکیل کارگروهی امکان اخذ مجوز را برای استارتاپهای فعال در این حوزه فراهم کرد. پیش از این استارتاپها تنها در امور خیریه میتوانستند به صورت پلتفرم جمعسپاری فعالیت کنند.

بیمه

با اینکه طیف خدماتی که در حوزه بیمه وجود دارد کمتر از سایر حوزهها مانند سرمایهگذاری است، اما اهمیت بالایی در فراگیری مالی دارد. بازیگران سنتی بیمه در ایران گرچه اکثر خدمات بیمه را ارائه میدهند، اما شیوه کار به صورت سنتی و نداشتن پلتفرم هوشمند مقایسه قیمت بیمه سبب شده تا لزوم فعالیت استارتاپها در این بخش بیشتر شود.

البته وجود موانع قانونی در بیمه هم مانند سایر حوزهها یکی از چالشهای اصلی توسعه استارتاپهاست. به طور مثال، بیمه مرکزی در نامهای به مدیران شرکتهای بیمهای اعلام کرده که از تاریخ اول تیر ماه ۱۴۰۰ هرگونه همکاری مستقیم و غیر مستقیم شرکتهای بیمه و شبکه فروش با بازاریابان بیمهای برخط یا همان استارتاپهای فاقد مجوز از بیمه مرکزی در کلیه رشتههای بیمهای ممنوع است.

جمعبندی

همان طور که گفتیم، ایران در بسیاری از شاخصهای مهم اقتصادی وضع مناسبی ندارد؛ این موضوع ضرورت بالای توسعه فراگیری مالی در ایران را نشان میدهد. همچنین جمعیت جوان و تحصیلکرده ایران و زیرساختهای مناسب اینترنت در آن باعث میشود تا پتانسیل بالایی برای توسعه فراگیری مالی فراهم باشد که با برنامهریزی مناسب میتوان آن را عملی کرد.

در کنار موانع قانونی، یکی از چالشهای بزرگ عدم توسعه فراگیری مالی در ایران، کارکرد سنتی بازیگران اصلی مانند بانکها، شرکتهای بیمه و نهادهای مالی مختلف است. گرچه وضع کشور در حوزه پرداخت خوب است، اما در بحث پرداخت ارزی، اعتبار، سرمایهگذاری و بیمه وضعیت خیلی خوبی ندارد و نیاز است که بازیگران بزرگ حوزه مالی کشور در کنار استارتاپها به پر کردن خلاهای موجود بپردازند. در این خصوص تأمین زیرساختهای فنی و نرمافزاری مناسب برای بهبود کارکرد نهادهای سنتی و فعالیت استارتاپها لازم است.