شرکتهای حوزه فناوری نقش پررنگی در اقتصاد جهان دارند و این سهم هر روز بیشتر از گذشته میشود. در ایران نیز این رویداد با وجود همه موانع درحال رخدادن است. نکته مهم، پیچیدگی و گستردگی شرکتهای فعال در این حوزه است؛ حوزهای که با گستردهترشدن خدمات و محصولات حوزه فناوری اطلاعات و ارتباطات و چسبندگی آن به بخشهای متفاوت اقتصادی این حوزه گستردهتر میشود. این موضوع از سویی مطالعه این شرکتها را سختتر هم میکند.

بهعنوان مثال در بازار سرمایه ایران شاهد گروههای مخابرات، نرمافزار و خدمات، سختافزار و تجهیزات و تجهیزات مخابراتی هستیم. تصویری که الزاما توضیحدهنده طیف وسیع شرکتهای فعال در این حوزه نیست. بهعنوان مثال بسیاری از شرکتهایی که در گروه سختافزار دستهبندی میشوند، در حوزه نرمافزاری فعالیت دارند. بخشی از این اتفاق به دلیل فعالیتهای متنوعی است که در یک شرکت اتفاق میافتد و گاه برخی از خدمات ارائهشده چندان همخوانی با یکدیگر ندارند.

ضلع بعدی که تحلیل این صنعت را پیچیده میکند، تنوع و تکثر رگولاتوری در این حوزه است؛ وزارت ارتباطات، سازمان تنظیم مقررات، بانک مرکزی، وزارت اقتصاد، وزارت صمت و لیست بلندبالایی از نهادها که دستی بر آتش رگولاتوری در این صنعت دارند. این آفت البته در بسیاری از صنایع و موضوعات کلان اقتصادی قابل مشاهده و بهنوعی آفتی عمومی در اقتصاد کشور است. با همه این توضیحات، دستهبندی زیر که بر اساس صنایع تعریفشده در بازار سرمایه بهدست آمده، میتواند تصویری از وضعیت این شرکتها را نشان دهد.

گروه مخابرات

صنعت مخابرات بهعنوان یکی از اصلیترین صنایع خدماتی در جهان مورد توجه قرار دارد. با توجه به اقبال عمومی به صنعت و استفاده روزافزون از خدمات ارائهشده توسط آن، سودآوری صنعت مخابرات همواره مورد توجه کارشناسان حوزه مالی و اقتصادی قرار داشته است. رشد و توسعه صنایع تکنولوژیک، نظیر صنایع تولید گوشیهای تلفن همراه نیز تابعی از رشد این صنعت است. اهمیت کلیدی این صنعت، تنها به ابعاد اقتصادی آن محدود نمیشود و توسعه صنعت مخابرات و اینترنت، تاثیر شگرفی در تبادلات فرهنگی و صنعت گردشگری دارد. ضمن اینکه، سطح بالای قابلیتهای فناوری و ارتباطات نزدیک این صنعت با سایر صنایع، منجر به سرریز فناوری در زمینه فنی نیز میشود.

مخابرات و ارتباطات، رکنی غیرقابل انکار در زندگی مردم به شمار میرود و نقش بیبدیلی در این میان به عهده دارد. همین نیاز اساسی به این تکنولوژی و اهمیت وجود چنین تجهیزاتی برای جوامع مختلف موجب شده تا بازاری جهانی با بازیگرانی بزرگ بهوجود بیاید و گردش مالی عظیمی را هم رقم بزند.

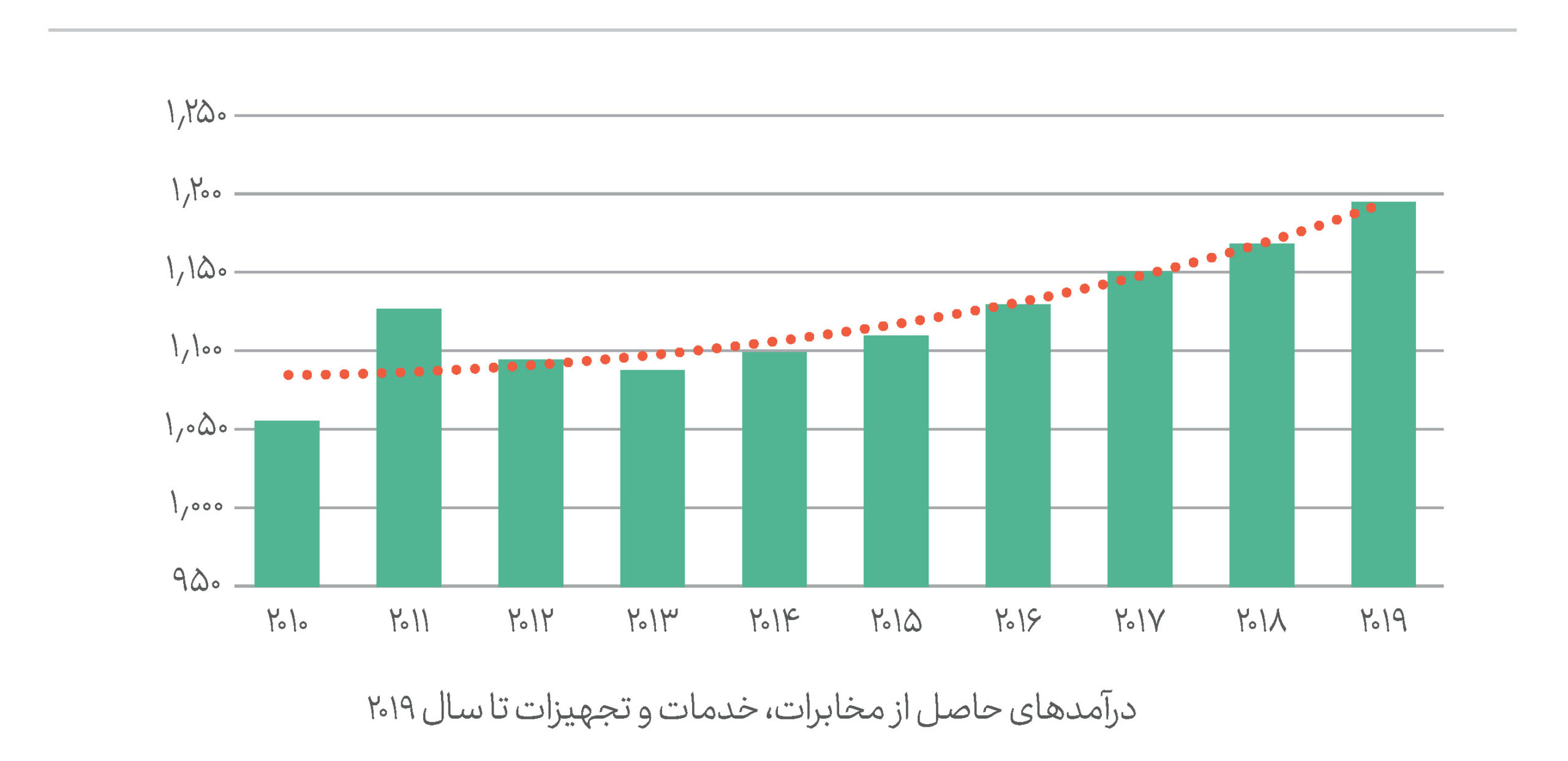

بر اساس آمار و ارقام موجود، درآمدهای حاصل از مخابرات، خدمات و تجهیزات این حوزه تا سال 2019 به بیش از 1،196 میلیارد یورو رسیده است. در این میان سریعترین رشد مربوط به بازارهای مناطق مختلف قاره آسیا و اقیانوس آرام است که بهصورت تخمینی ارزشی معادل 500 میلیارد یورو دارد.

صنعت مخابرات ایران

بهطورکلی در بحث مخابرات چند ارگان نقش موثری را ایفا میکنند، از جمله آنها میتوان به سازمان تنظیم مقررات و ارتباطات رادیویی، شرکت ارتباطات زیرساخت و شرکت مخابرات ایران اشاره کرد.

سازمان تنظیم مقررات و ارتباطات رادیویی، یک نهاد مستقل قانونگذار و نظارتی است که با هدف افزایش کیفیت خدمات مخابراتی و رقابتیساختن بازار ارائه این نوع خدمات، تاسیس شده و رئیس این سازمان، معاون وزیر ارتباطات است.

شرکت ارتباطات زیرساخت که هدف از تاسیس این شرکت، توسعه و نگهداری از شبکه زیرساخت است و بر این اساس توسعه، تامین، نظارت، نگهداری و بهرهبرداری از شبکه ارتباطات زیرساخت کشور با استفاده از فناوریهای نوین ارتباطی را بر عهده دارد.

شرکت مخابرات ایران نیز به عنوان یکی دیگر از ارگانها، در سال 1350 با سرمایه 5 میلیارد ریال بهمنظور تاسیس، توسعه، نگهداری و بهرهبرداری از شبکههای مخابرات کشور، برای ایجاد ارتباط مخابرات اعم از عمومی و اختصاصی در داخل کشور یا سایر کشورهای جهان تاسیس شد. شرکت دارای شخصیت حقوقی بوده و بهصورت بازرگانی اداره میشود. این شرکت، مالک30 شرکت فرعی استانی، شرکت ارتباطات ثابت (آشنای اول) و شرکت ارتباطات سیار (همراه اول) است که سهام آن پیرو قانون خصوصیسازی در بورس اوراق بهادار عرضه شد.

ضریب نفوذ نابرابر، وزنه سنگین اپراتورها

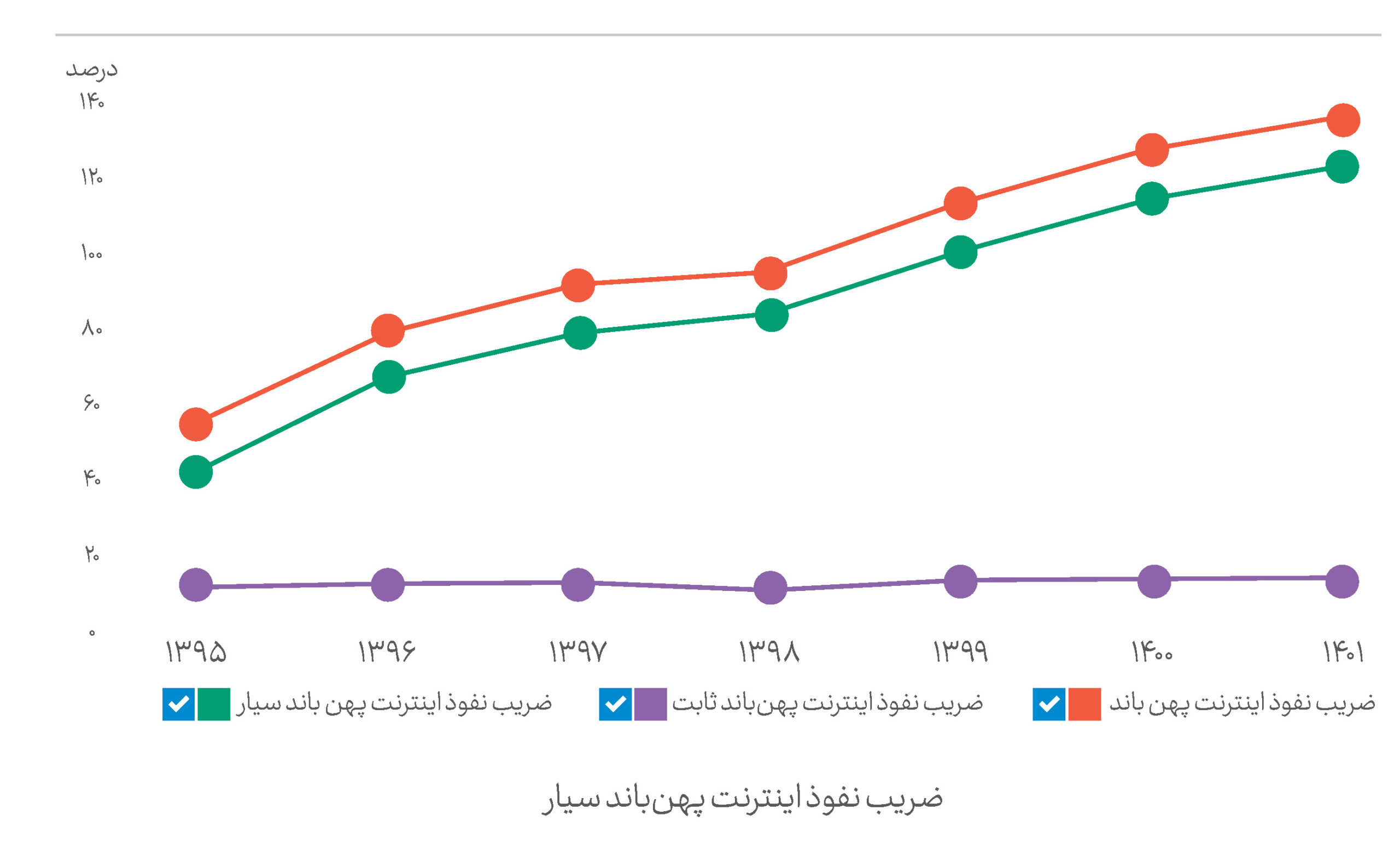

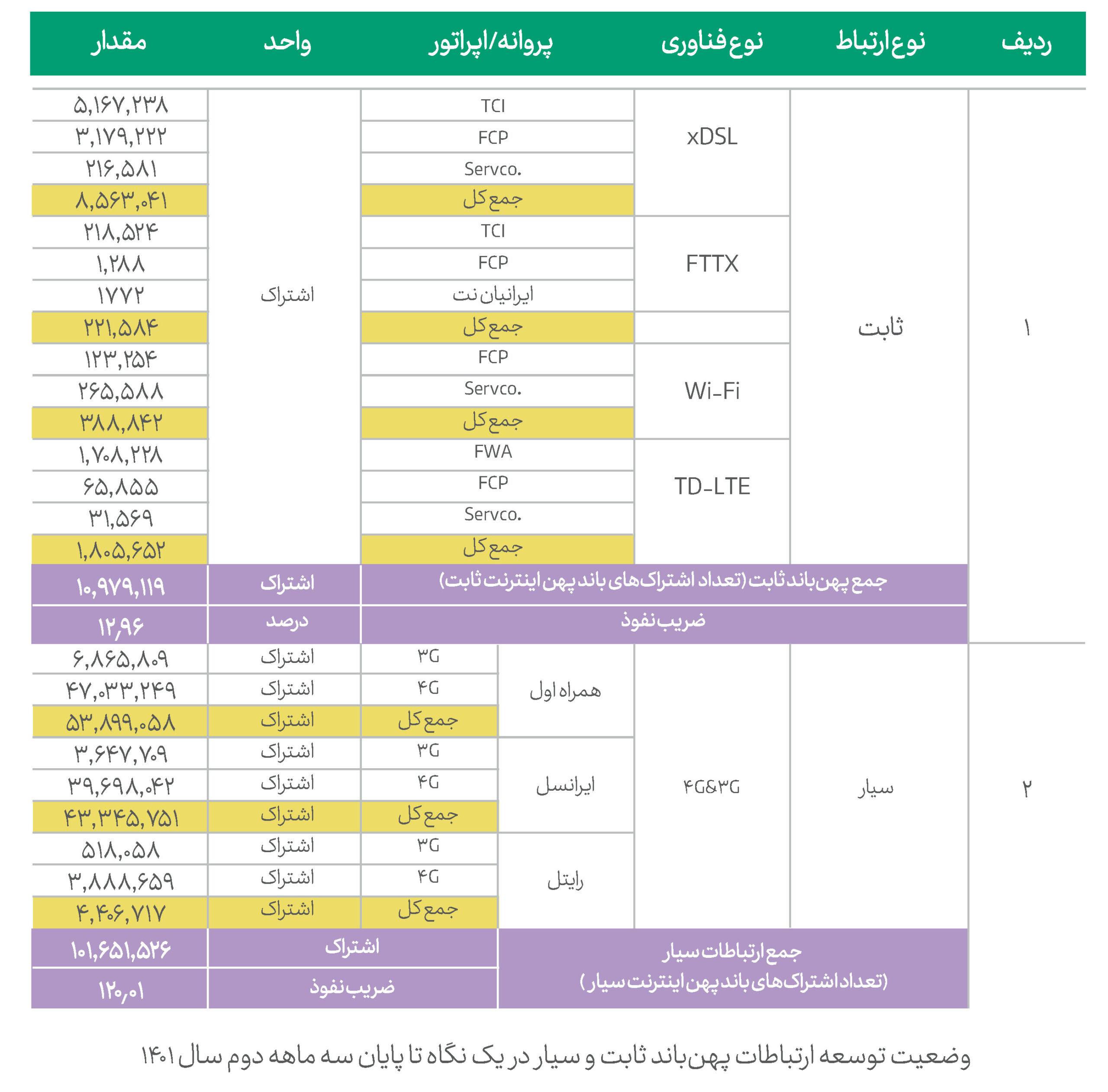

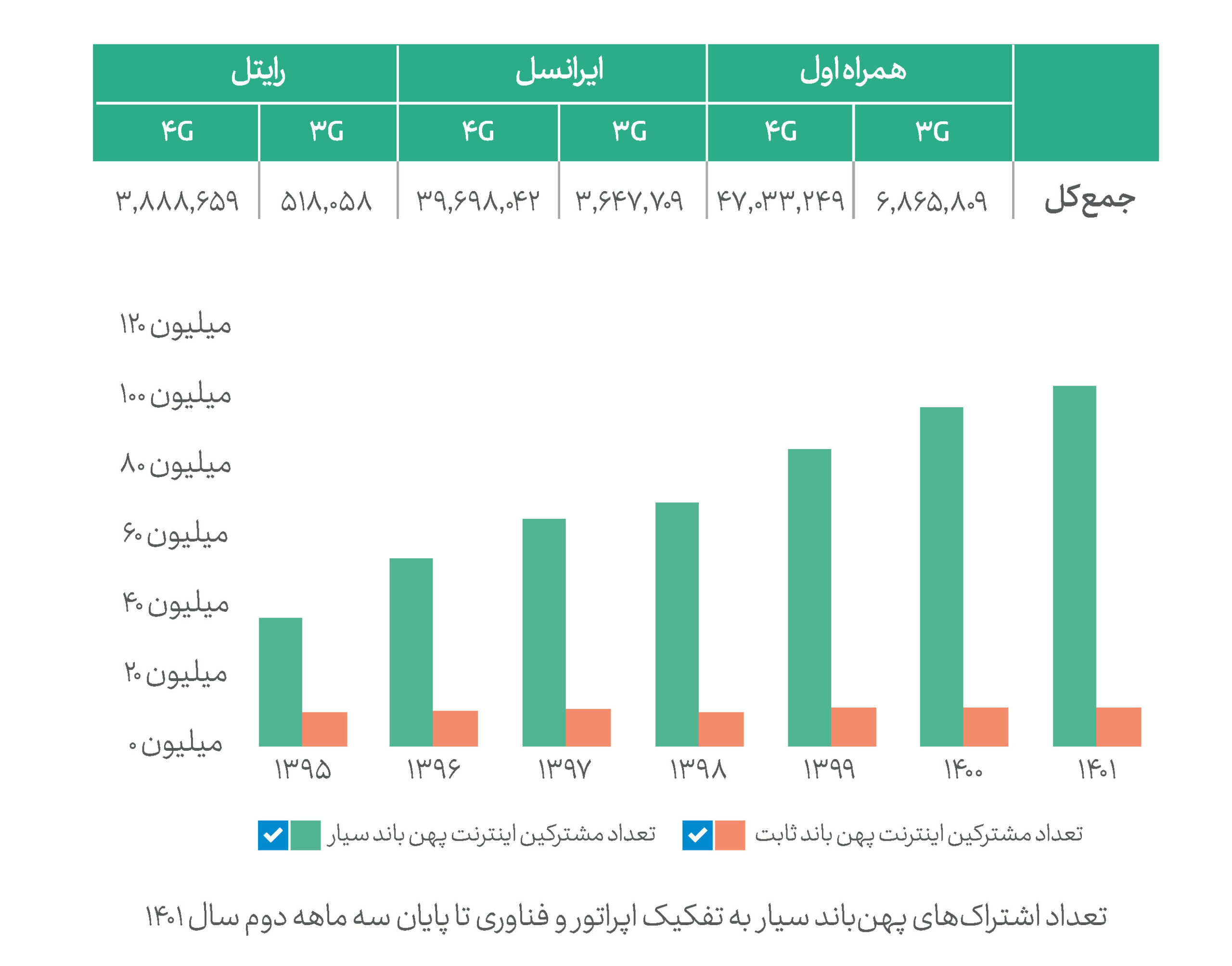

همانطور که در نمودار زیر میبینید، ضریب نفوذ اینترنت پهنباند و اینترنت پهنباند سیار، روند صعودی را تجربه کرده، اما ضریب نفوذ اینترنت پهنباند ثابت درجا زده است. توسعه پهنباند ثابت درحالی در کشور پشت سد سیاستگذاری، قیمتگذاری و موانعی از این دست قرار گرفته که حوزههای مهمی مانند هوشمندسازی شهری، اینترنت اشیا و… به توسعه آن وابسته است. ضریب نفوذ اینترنت پهنباند ثابت تنها 13.12 درصد و ضریب نفوذ اینترنت پهنباند سیار 121.80 درصد است.

بر اساس دادههای زیر، همراه اول و ایرانسل بیش از 95 درصد از سهم اینترنت سیار را به خود اختصاص دادهاند و نزدیک به همین نسبت در بازار اپراتورها نیز برقرار است.

بر اساس دادههای زیر، همراه اول و ایرانسل بیش از 95 درصد از سهم اینترنت سیار را به خود اختصاص دادهاند و نزدیک به همین نسبت در بازار اپراتورها نیز برقرار است.

پیچیدگیهای درآمدزایی

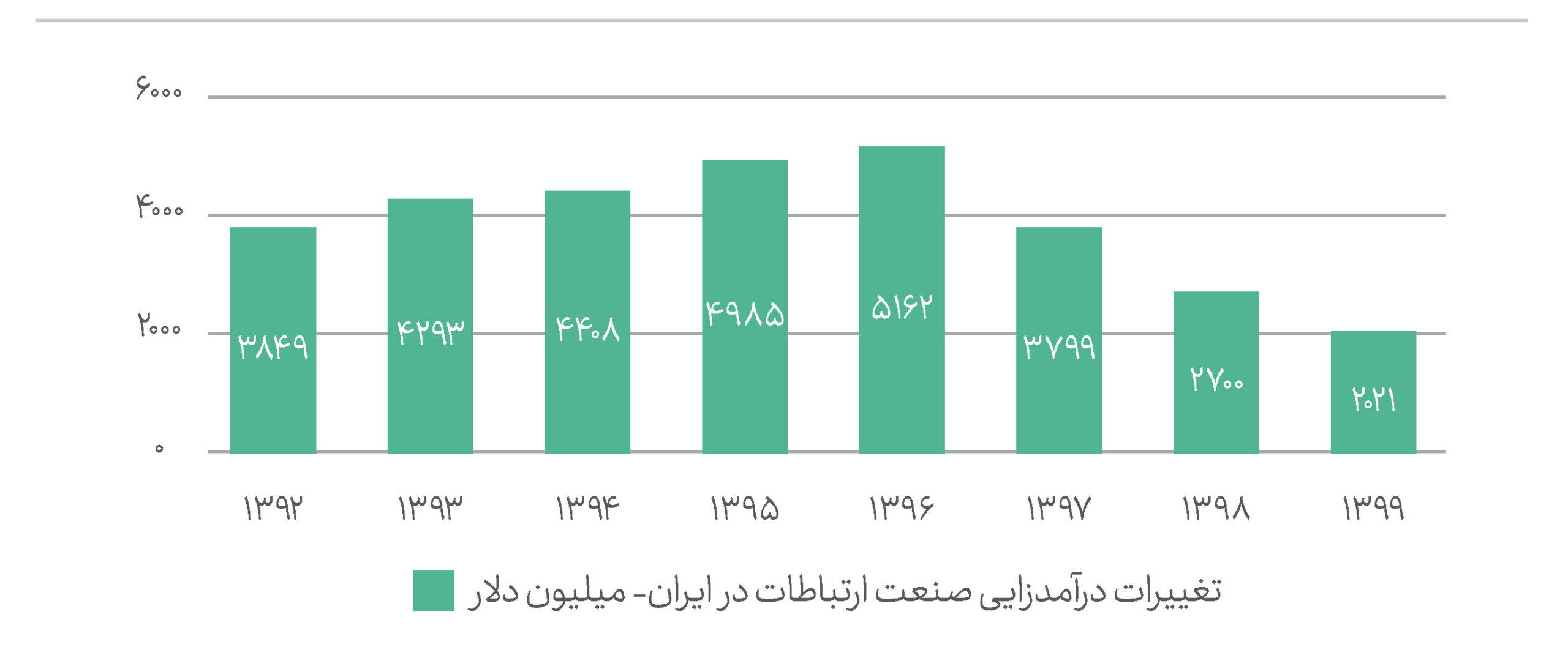

اختلال در اینترنت منجر به کاهش بیش از ۷۴۰ میلیارد تومانی درآمدهای همراه اول از محل کارکرد سیمکارتهای دائمی و اعتباری در مهرماه شد. این روند در آبان نیز ادامه یافت و درآمدهای همراه اول تنها در طول یک ماه بیش از ۱۹۲ میلیارد تومان کاهش یافت. درحقیقت فیلترینگ، خسارتهای بزرگی را به کل صنعت آیسیتی تحمیل کرده و همه شرکتهای کوچک و بزرگ این صنعت را تحتالشعاع قرار داده است. اما بررسیهای بیشتر نشان میدهد در چند سال اخیر، درآمدزایی دلاری صنعت ارتباطات در ایران سیر نزولی شدید داشته است.

تا سال 1396 درآمدزایی دلاری صنعت ارتباطات در ایران با نرخ متوسط سالانه 8 درصد رشد داشته و این درحالی است که در این دوره، Capex بهصورت سالانه رشد 7 درصدی داشته، اما از سال 1397 تاکنون شرایط تغییر کرده و درآمد دلاری صنعت با نرخ متوسط سالانه 27 درصد کاهش یافته است. در این دوران، میزان کاهش سرمایهگذاریهای انجامشده در صنعت کمتر از افت درآمد بوده و بهطور متوسط سالی 25 درصد افت را تجربه کرده است.

ناهماهنگی با تورم

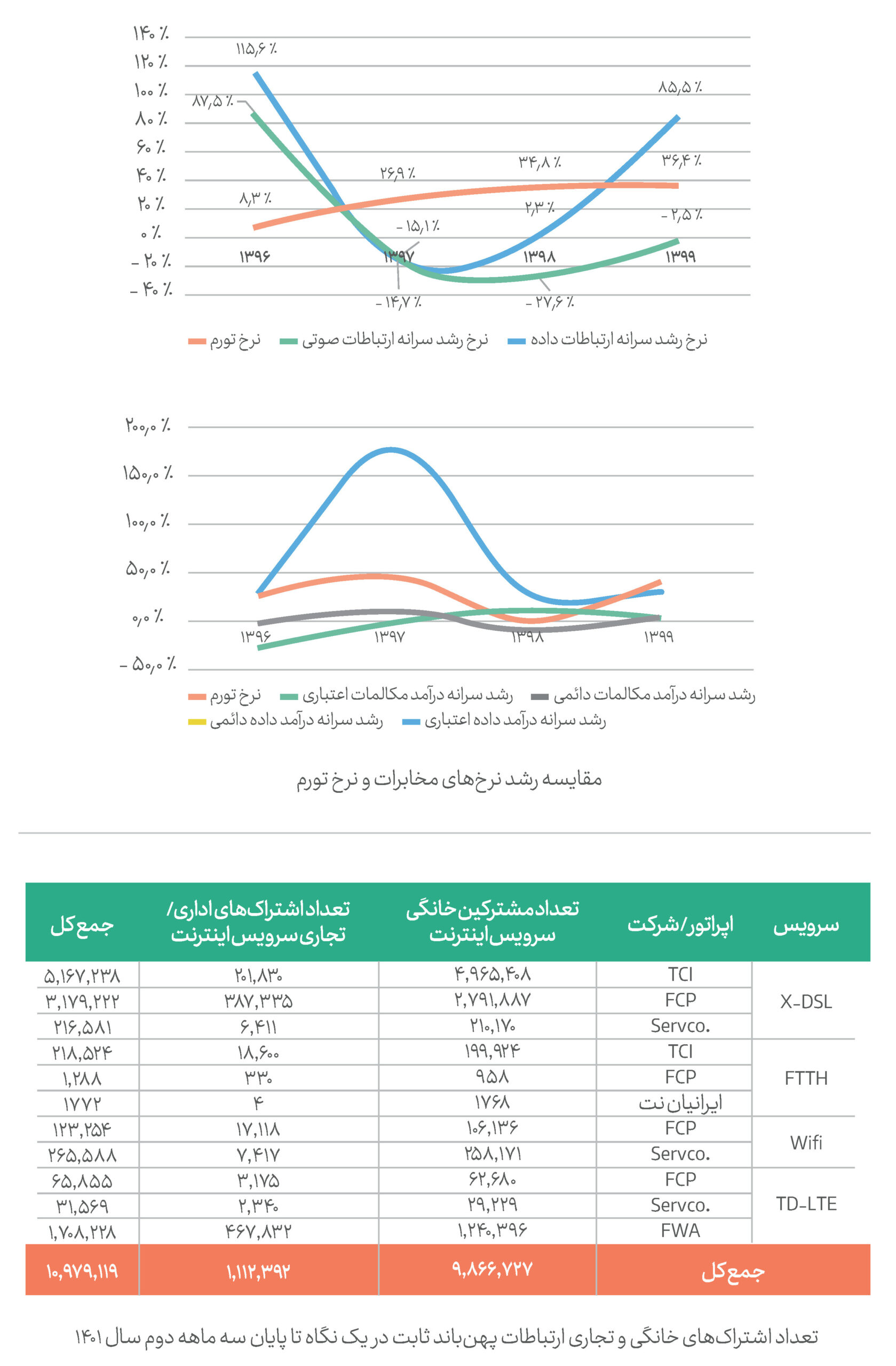

در هر صنعت، قابلیت تغییرات نرخ فروش محصولات یا خدمات ارائهشده در قیاس با شرایط تورمی همواره از اصلیترین ویژگیهای آن صنعت است. در شرایطی که صنعتی نتواند متناسب با نرخ تورم، نرخ ارائه خدمات خود را افزایش دهد در گذر زمان دچار کمبود نقدینگی خواهد شد که خود میتواند مقدماتی بر رکود صنعت و نیل به سمت ورشکستگی شود. بررسی تغییرات سرانه خدمات ارائهشده صنعت، در قیاس با تورم پرداخته میشود و بررسی این دادهها نشان میدهد این صنعت در بیشتر خدمات و محصولات خود دچار عقبماندگی است. همانطور که مشاهده میشود افزایش نرخهای سرانه خدمات ارائهشده در هر دو شرکت مخابرات و همراه اول عموماً کمتر از نرخ تورم بوده که به نظر میرسد ظرفیت افزایش نرخ خدمات را در سالهای آتی داشته باشند.

روایت کدال

اخابر

شرکت مخابرات ایران در سال قبل 6 هزار و 613 میلیارد تومان درآمد خدمات داشته است. این مجموعه در سال 1400 توانست به متوسط فروش ماهانه 551 میلیارد تومانی دست پیدا کند. اخابر در سال جاری متوسط فروش خود را تا انتهای آبان ماه با 18.5 درصد افزایش به 653 میلیارد تومان رسانده است. این شرکت در 9 ماهه منتهی به آذر، 6022 میلیارد تومان درآمد کسب کرد که از این مبلغ 798 میلیارد تومان آن مربوط به همین ماه است. درآمد این شرکت در مدت یادشده نسبت به دوره مشابه سال گذشته رشد 17 درصدی داشته است. این مجموعه از شهریورماه با تعرفههای جدید خدماتی خود توانسته فروش خود را به بالای 800 میلیارد تومان در ماه برساند.

همراه

گزارش مالی همراه اول از 9 ماه ابتدایی امسال حکایت از سود خالص 3400 میلیارد تومانی این شرکت دارد. این رقم نسبت به مدت مشابه سال گذشته، 10 درصد افزایش یافته است. این درحالی است که فیلترینگ در دو ماه مهر و آبان، درآمدهای همراه اول را تا حد قابل توجهی کاهش داده بود. این اپراتور در سه فصل اول سال 1401 بیش از 27 هزار میلیارد تومان درآمد داشته که بیش از 90 درصد این درآمد از کارکرد خطوط دائمی و اعتباری بوده است.

صورتهای مالی این شرکت در کدال نشان میدهد بخش اعظمی از درآمدهای همراه اول از کارکرد خطوط اعتباری و دائمی این شرکت است. درآمد مکالمه، پیام کوتاه، اینترنت و پیامک انبوه همراه اول از مشترکین دائمی، حدود 10.5 هزار میلیارد تومان و از مشترکین خطوط اعتباری، 14.5 هزار میلیارد تومان است. با وجود آنکه همراه اول در دو ماه ابتدایی پاییز با افت درآمدی قابل توجه بهخاطر فیلترینگ روبهرو شد، اما مجموع درآمد این شرکت از خطوط اعتباری و دائمی طی 9 ماه امسال، تنها 5 درصد از این مجموع درآمد طی 12 ماه 1400 کمتر است. فروش خطوط جدید تلفن همراه و خدمات ارزشافزوده از دیگر راههای درآمدی این اپراتور هستند که طی 9 ماه امسال بهترتیب 86 میلیارد تومان و 10 میلیارد تومان از این دو مسیر برای این شرکت حاصل شده است.

افرانت

شرکت افرانت در شش ماهه منتهی به شهریور سال جاری سود خالصی معادل 25 میلیارد تومان محقق کرد. گزارش این شرکت حاکی از کاهش 10 درصدی سود در نیمه نخست سال 1401 نسبت به مدت مشابه سال قبل است. افرانت در گزارش 9 ماهه خود نیز از کسب سود خالص 36 میلیارد تومانی گفت که در مقایسه با مدت مشابه قبل 17 درصد کاهش یافته است.

هایوب

هایوب در 9 ماهه خود سود خالصی معادل 1307 میلیارد تومان محقق کرد. موضوعی که از رشد 28 درصدی سود در 9 ماهه سال جاری نسبت به دوره مشابه قبل است. این شرکت در آذرماه 1401، 129 میلیارد تومان درآمد شناسایی کرده است. روند درآمدهای شرکت در پاییز صعودی بوده و درآمد آذرماه نسبت به مهر و آبان به ترتیب 26 درصد و 22 درصد افزایش داشته است.

آسیاتک

شرکت انتقال دادههای آسیا تک موفق شد در شش ماهه منتهی به شهریور حدود 613 میلیارد تومان درآمد کسب کند. در شهریورماه حدود 115 میلیارد فروش داشته است.

گروه نرمافزار و خدمات

گروه نرمافزار و خدمات از شرکتهای متفاوتی تشکیل شده و البته خدمات متفاوتی هم ارائه میدهند. این همان گروهی است که تپسی بهعنوان یکی از بزرگترین استارتآپهای ایرانی به آن وارد شد و جنس خدمات این گروه را متنوعتر کرد. احتمالا دیگر استارتآپهای ایرانی نیز در این گروه قرار خواهند گرفت.

بررسی شرکتهایی که به بازار سرمایه وارد شدهاند، نشان میدهد که بخش بزرگی از این خدمات به حوزههای بانکی مربوط میشود؛ خدماتی از قبیل حوزه پرداخت، ارائه خدمات نرمافزاری به بخشهای مختلف نظام بانکی، سیستمهای بانکی، هوش تجاری و… .

در زیر به بخشهایی که مهمتر یا به تعبیری در فعالیتهای شرکتهای این گروه بیشتر دیده میشوند، میپردازیم.

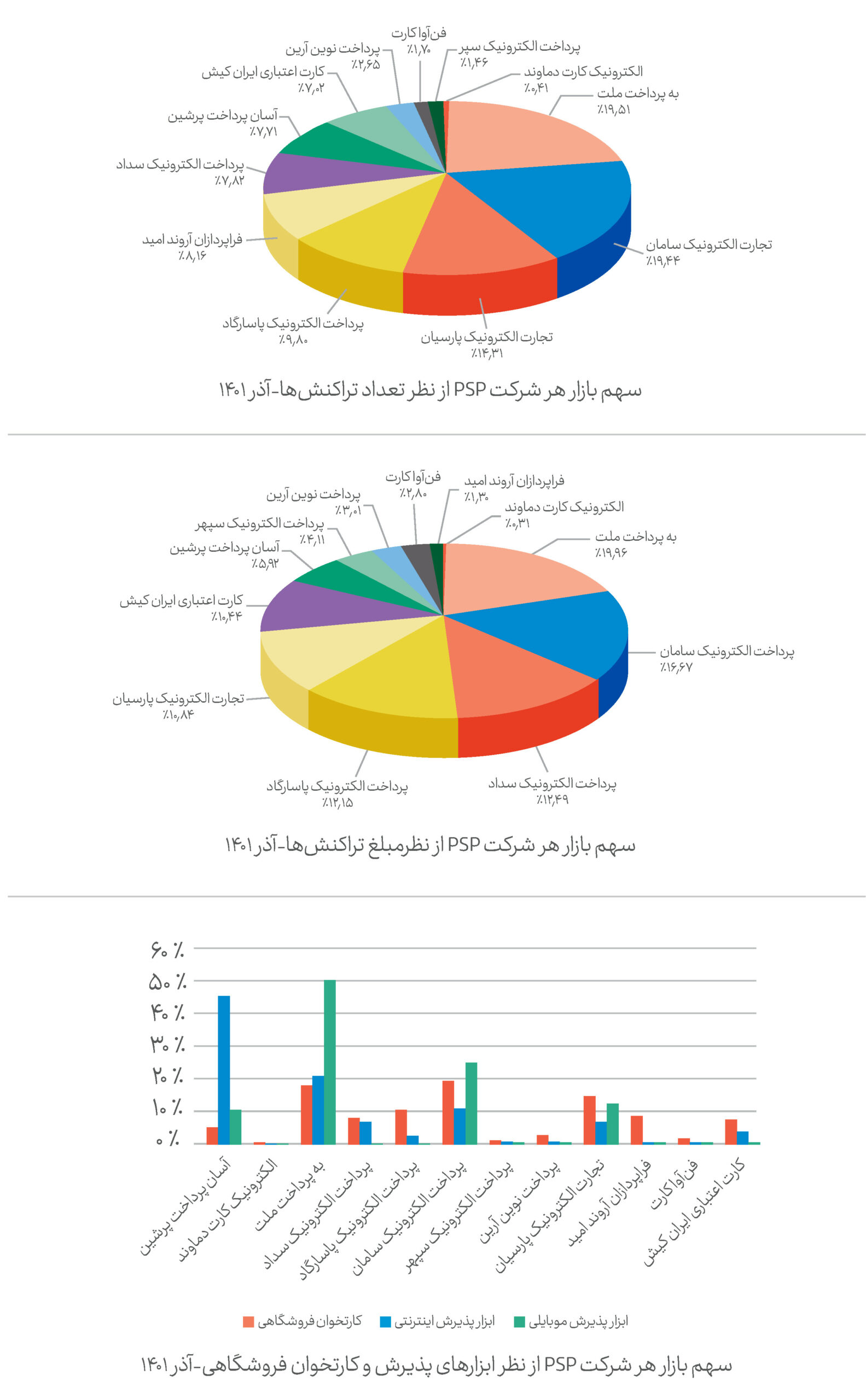

بازی در زمین شاپرک

یکی از محصولات مهمی که عملا نقش بزرگی در خلق درآمد شرکتهای این گروه دارند، خدمات مربوط به ابزارهای کارتخوان فروشگاهی است. بازاری که در چند سال اخیر رشد خیرهکنندهای داشته اما در بررسی دادهها نشان میدهد از رشد خیرهکننده اخیر آن کاسته شده است.

در این نمودارها سهم شرکتهای مختلف از این خدمات و بازار را شاهد هستید. همانطور که پیشتر اشاره شد، این گروه ماهیت متفاوتی دارد و خدمات و محصولات متفاوتی را ارائه میکند که یکی از این خدمات، ارائه خدمات فینتک در بازار سرمایه ایران و به نهادهای مالی است.

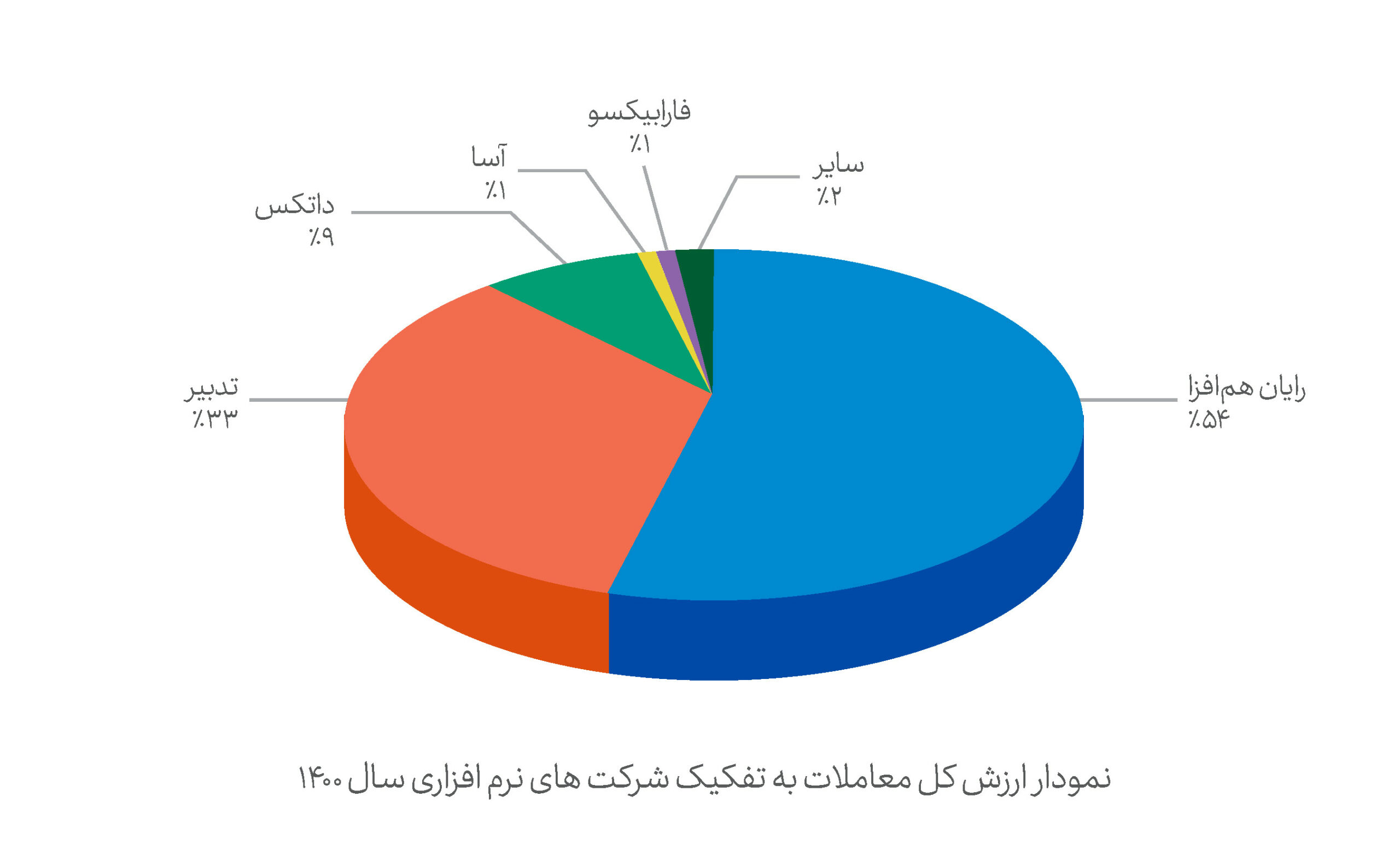

خدمات فناوری به بازار سرمایه

بخش دیگری از این فعالیتها، مربوط به خدمات این شرکتها به بازار سرمایه ایران است و ارائه خدمات معاملات سهام، راهکارهای جامع برای کارگزاریها، بسترهای مدیریت صندوقهای سرمایهگذاری و… بخش دیگری از این نوع از خدمات است که در سالهای اخیر و با رشد بازار سرمایه و تنوع ابزارهای مالی، گستردهتر شده است.

بخش دیگری از این فعالیتها، مربوط به خدمات این شرکتها به بازار سرمایه ایران است و ارائه خدمات معاملات سهام، راهکارهای جامع برای کارگزاریها، بسترهای مدیریت صندوقهای سرمایهگذاری و… بخش دیگری از این نوع از خدمات است که در سالهای اخیر و با رشد بازار سرمایه و تنوع ابزارهای مالی، گستردهتر شده است.

خدمات به کسبوکارهای کوچک و متوسط

خدمات نرمافزاری مناسب برای مدیریت هوشمندانه شرکتهای کوچک شامل مجموعههایی از نرمافزارهای مالی، اداری و عملیاتی ویژه کسبوکارهای کوچک، بخش دیگری از این خدمات است. راهاندازی آسان، سهولت استفاده و گزارشهای متنوع موجود در آن به مشتریان این امکان را میدهد تا با سهولت و دقت بالا فعالیتهای شرکت خود را مدیریت کنند و بازار اصناف و فروشگاهها هدف عمده این بازار محصولات هستند.

فناوریهای مالی- بانکی

سیستمهای بانکداری یکی دیگر از حوزههایی است که شرکتهای این گروه ارائه میکنند و خدماتی که فرایندهای مهم و اساسی نظام بانکی را پوشش میدهد، شامل میشود. سامانههای بانکداری جامع و سامانههای بانکی، بانکداری الکترونیک و… از جمله این خدمات هستند. شرکتهای توسن و خدمات انفورماتیک را که در بازار سرمایه حضور دارند، میتوان در این بخش دستهبندی کرد.

روایت کدال

رکیش

شرکت اعتباری ایران کیش در مدت 9 ماهه منتهی به شهریور حدود 660 میلیارد تومان درآمد از ارائه خدمات به دست آورد. همچنین در شهریور ماه 72 میلیارد تومان درآمد ثبت کرد.

سیستم

شرکت همکاران سیستم در 9 ماهه منتهی به آذر سال جاری سود خالصی معادل 276 میلیارد تومان محقق کرد. این گزارش حاکی از افزایش 61 درصدی درآمدهای عملیاتی در 9 ماهه نسبت به مدت مشابه سال قبل است.

رانفور

شرکت خدمات انفورماتیک در 9 ماهه منتهی به آذر سال جاری سود خالصی معادل 818 میلیارد تومان محقق کرد. بررسی این گزارش حاکی از افزایش 30 درصدی درآمدهای عملیاتی در 9 ماهه سال مالی گذشته دارد.

اپرداز

شرکت آتیه دادهپرداز در شش ماهه منتهی به شهریور سود خالصی معادل 43 میلیارد تومان محقق کرد. بررسی گزارش این شرکت حاکی از رشد 22 درصدی در نیمه نخست سال 1401 نسبت به مدت مشابه سال قبل داشت.

اوان

شرکت مبین وان کیش در عملکرد 9 ماهه خود از افزایش درآمدهای عملیاتی خود خبر داد. درآمدهای عملیاتی این شرکت با رشد 65 درصدی نسبت به 9 ماهه سال مالی گذشته به 155 میلیارد تومان رسید. سود خالص این شرکت نیز یک میلیارد تومان شد.

تپسی

شرکت پیشگامان فناوری و دانش آرامیس معروف به تپسی ۴۱۶ میلیارد تومان درآمد در عملکرد ۹ ماهه شناسایی کرد که نشان از رشد ۱۳۸ درصدی دارد. بر این اساس، تپسی طی آذر از سوءپیشینه سفیران، سفیر متخلف، سایر درآمدهای عملیاتی، راهاندازی مجدد، سرویس تلفنی و کمیسیون دریافتی از سفیران بالغ بر ۶۱.۶ میلیارد تومان درآمد کسب کرد. میزان فروش آذر، ۴۰ درصد از میانگین هشت ماه گذشته بیشتر است و رکورد سال جاری محسوب میشود.

این استارتآپ در عملکرد ۹ ماهه نیز بالغ بر ۴۱۶ میلیارد تومان درآمد شناسایی کرد که نسبت به مدت مشابه سال قبل با ۱۷۴.۸ میلیارد تومان، رشد ۱۳۸ درصدی را ثبت کرد. مبلغ ۱۸۹.۹ میلیون و ۲.۴ میلیارد تومان بابت برگشت از کمیسیون طی آذر و ۹ ماهه از درآمد کمیسیون دریافتی از سفیران کسر شده است.

توسن

شرکت توسعه سامانههای نرمافزاری نگین در 9 ماهه منتهی به آذر سال جاری سود خالصی معادل 266 میلیارد تومان محقق کرد که حاکی از افزایش 37 درصدی درآمدهای عملیاتی در 9 ماهه سال گذشته است.

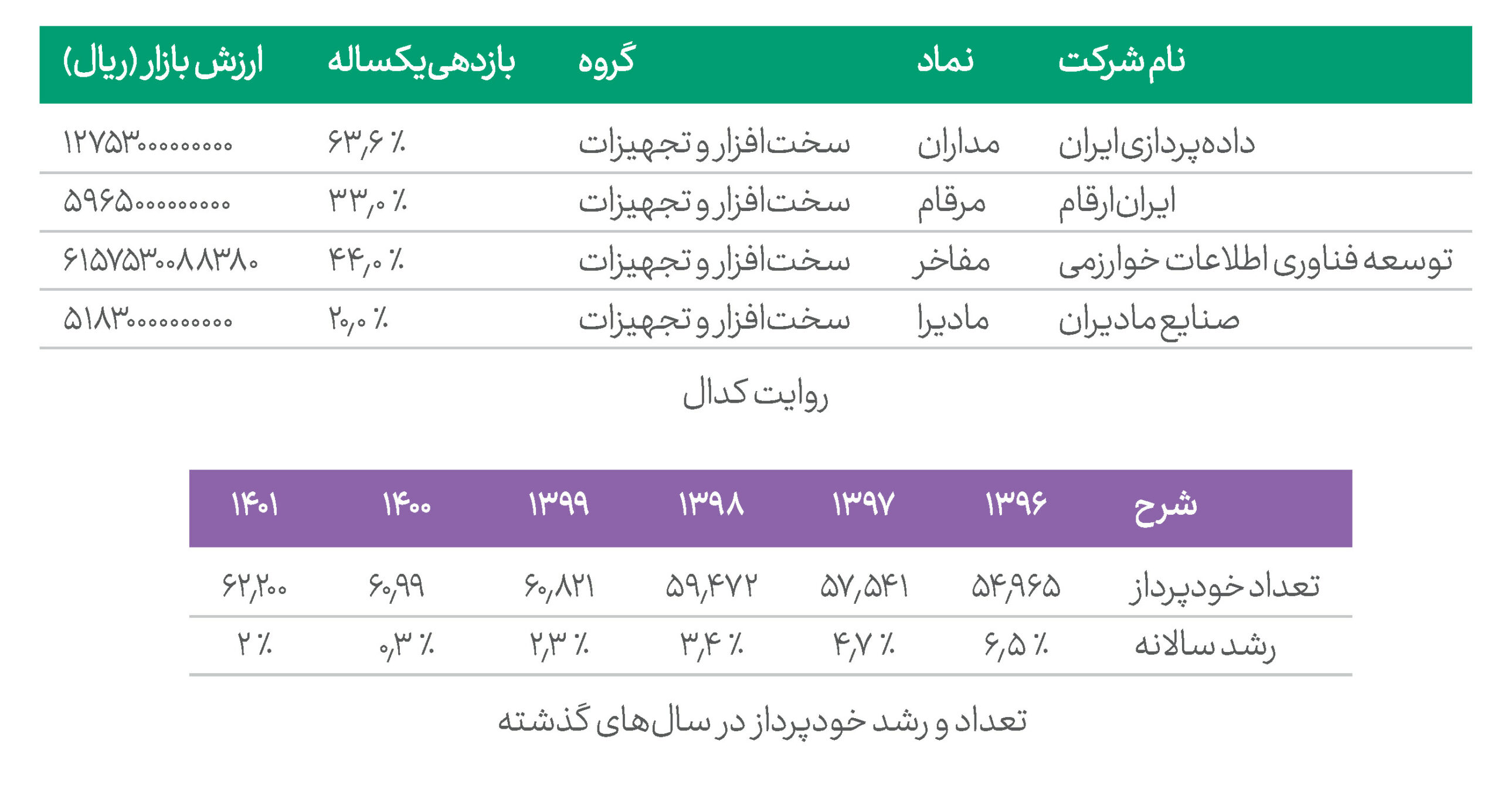

گروه سختافزار و تجهیزات

گروه دیگری که جنس محصولات آن بهشدت متکثر است، گروه سختافزار و تجهیزات است. عمده فعالیتهای این گروه به ارائه محصولات سختافزاری و تجهیزات به نهاد بانکی، شعبات بانکها و… اختصاص یافته است. طبیعی است با کاهشیشدن رشد شعبات فیزیکی بانکها و توسعه بانکداری الکترونیک، این گروه نیز تحت تاثیر قرار گرفته است.

خدمات خودپرداز

خودپردازها در سالهای گذشته جایگاه ویژهای در بازار خدمات بانکی ایران پیدا کردهاند. انواع خدمات بانکی از طریق این دستگاهها قابل ارائه بود و بانکها و شرکتهای حوزه فناوری همواره در پی ایجاد امکانات جدید سختافزاری و نرمافزاری روی این ابزار هستند. جدول زیر روند افزایش تعداد این دستگاهها را در کشور نشان میدهد و نرخ رشد تعداد آنها در سالهای اخیر کاهش یافته است. همچنین نشان میدهد که ایران با اشباع نسبی این صنعت روبهروست و در آینده نزدیک میزان سودآوری فروش این محصولات تا میزان قابل توجهی کاهش پیدا خواهد کرد.

دستگاههای خودپرداز و خوددریافت، پایانههای فروش، کیوسک بانکی و سایر دستگاههای جانبی مثل صندوق فروشگاهی، پایانه غیرنقدی، اسکنر چک بانکی و… از جمله این محصولات هستند. نکته مهم فعالیت این شرکتها در حوزه نرمافزار است؛ بسترهایی که بیشتر بهمنظور پشتیبانی از محصولات سختافزاری طراحی شدهاند. دوربینهای مداربسته و تجهیزات کامپیوتری نیز از دیگر کالاهای ارائهشده در این گروه هستند.

روایت کدال

مرقام

شرکت ایران ارقام با نماد مرقام از ابتدای بهمن ماه سال جاری در حالت تعلیق به سر میبرد و سرانجام با تصمیماتی که اتخاذ شد، این نماد بعد از ۱۷ سال حضور در بورس از این بازار اخراج شد و معاملات آن به بازار پایه منتقل شد. این تصمیمی بود که هیاتپذیرش اتخاذ کرد.

مداران

شرکت دادهپردازی ایران بر اساس گزارشهای 9 ماهه خود مجموع سود خالص 82 میلیارد تومانی را به ثبت رساند. این درحالی است که 172 میلیارد تومان سود ناخالص داشته که نسبت به دوره مشابه سال قبل 43 درصد افزایش پیدا کرده است.

مفاخر

شرکت توسعه فناوری اطلاعات خوارزمی در گزارش شش ماهه خود حدود 104 میلیارد تومان درآمد بهدست آورد. این شرکت که سال مالی خود را به ماه آذر تغییر داده در مدت 12 ماهه حدود 179 میلیارد تومان درآمد از فروش محصولات خود به دست آورده است.

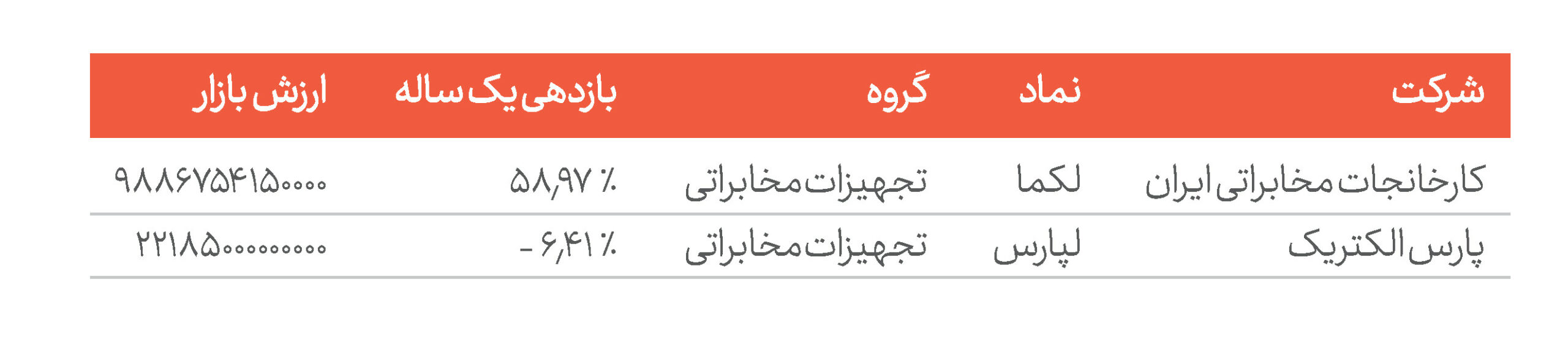

گروه تجهیزات مخابراتی

این گروه که تنها دو شرکت را در خود جای داده، یکی از بیربطترین گروههاست. شرکت پارس الکتریک که در سالهای اخیر راه خود را جدا کرده و به تولید مانیتور، تلویزیون و لوازم صوتی و تصویری وارد شده و طبیعتا حضور این شرکت در ذیل حوزه فناوری اطلاعات و ارتباطات چندان منطقی نیست. شرکت دیگر، کارخانجات مخابراتی ایران است که در دو دهه اخیر محصولات سختافزاری مخابراتی متفاوتی را تولید و راهی بازار کرده است.

تولید محصولات جنرال مبتنی بر سیستمهای الکترونیک و مکانیک، راکهای رکتیفایر، منابع تغذیه، ترانسمیشن، تجهیزات صنایع دفاعی، سامانه برنامهریزی آبیاری، ساخت کولر و رکتیفایرهای مخابراتی، تجهیزات پسیو حوزه هوشمند، سامانه خودکار هواشناسی، سامانه کنترلر بار سرمایشی و کنترلر کنتور، نگهداری شبکه زیرساخت، طراحی و تولید موتورسیکلت و خودروی برقی و… از جمله محصولات متفاوتی است که توسط این شرکت تولید میشود.

روایت کدال

لکما

شرکت کارخانجات مخابراتی ایران در 9 ماهه منتهی به آذر به زیان 45 میلیارد تومانی دست یافت که در مقایسه با مدت مشابه سال قبل با رشد 3 در درصدی زیان همراه بوده است. گفتنی است درآمدهای عملیاتی این شرکت با رشد 57 درصدی به 38 میلیارد تومان رسید و درنهایت موجب تحقق سود ناخالص 19 میلیارد تومانی شد.

لپارس

شرکت کارخانجات پارس الکتریک در 9 ماهه منتهی به آذر به سود خالص 27 میلیارد تومانی رسید که در مقایسه با مدت مشابه سال قبل با رشد 32 درصدی همراه بود. درآمدهای عملیاتی این شرکت با رشد 53 درصدی به 46 میلیارد تومان رسید و درنهایت موجب تحقق سود ناخالص 7 میلیارد تومانی شد.

گذر

حوزه فناوری اطلاعات و ارتباطات یک بازار درحال توسعه است. راهی که در آن برگشتی وجود ندارد. آنچه که در این بازار از اهمیت کانونی برخوردار است؛ فناوری و دانش است و بر این اساس، مهمترین سرمایه شرکتهای این حوزه سرمایههای انسانی آنها هستند. حفظ این افراد یکی از چالشهایی است که این شرکتها با آن روبهرو شدهاند. موج مهاجرت منفی در کشور، سرمایههای انسانی متخصص این بنگاهها را نیز با خود همراه کرده است. تحریمها یکی دیگر از ریسکهایی است که این شرکتها را بهطور مستقیم تحت فشار قرار داده است. محدودیتها برای ورود قطعات و تکنولوژیهای هایتک تا ممنوعیت دسترسی به بسترهای بینالمللی و پیچیدهشدن برقراری ارتباط با شرکتهای بینالمللی و … از دیگر محدودیتهایی است که این شرکتها بهواسطه تحریمها با آن روبهرو هستند.

تورم لجام گسیخته و شرایط ناگوار اقتصاد، مسیر توسعه این کسبوکارها را با تهدید روبهرو کرده است؛ طراحی یک محصول فناورانه به زمان و سرمایهگذاری وابسته است و ریسکهای اقتصاد کلان، مخاطرات این قبیل فعالیتها را بیشتر از قبل کرده و در بسیاری از موارد موجب عقبنشینی شرکتها شده است. کمبود نقدینگی نیز بهویژه در شرکتهای کوچکتر به یک بحران عمومی تبدیل شده و بسیاری را به این صرافت انداخته که لقای تولید را به این همه دردسر ببخشند و به تعطیلی فکر کنند.

اینها تنها مشکلات پیش روی این صنعت نیست. نگاهی در کشور درحال حملهکردن به این صنعت است. میتوان این نگاه را در ادامه همان نگاهی تلقی کرد که تکنولوژی و فناوری را یک دشمن و یک تهدید تصور میکند. این دشمنی البته در دشمنی با آگاهی ریشه دوانده است. همان نگاهی که زمانی تلویزیون را جعبه شیطان تلقی میکرد و دیش ماهوارهها را از پشت بام خانهها پرت میکرد. پسماندههای همین نگاه در چند ماه اخیر تصمیم گرفته که مسیر دسترسی به اینترنت آزاد را کانالیزه کند و به تعبیر خود از این فضا صیانت کند. این تصمیمها، شرایط را برای شرکتهای حوزه فناوری اطلاعات و ارتباطات سخت و دشوار کرده است، اما مرور تاریخ نشان میدهد که این سیاستهای از قبل شکستخورده به تاریخ میپیوندند.

در تصویری کلان، توسعه کشور، با توسعه حوزه فناوری اطلاعات و ارتباطات گره خورده است؛ مسیری که درنهایت با توسعه شرکتها و بنگاههای این حوزه نمود مییابد. با همه این اوصاف اما شرکتهای حوزه فناوری نتوانستهاند که جایگاه خود را در اقتصاد کشور به دست آورند. بررسی ارزش بازار شرکتهای پذیرفتهشده در بازار سرمایه نشان میدهد که کپ مارکت این شرکتها بسیار کوچک است و در بسیاری از موارد با دیگر شرکتها قابل مقایسه نیست. بررسی روند این شرکتها در بازار سرمایه نشان میدهد که ارزش بازار بسیاری از این شرکتها در یک سال گذشته (از دی ماه 1400 تا دی ماه 1401 ) حتی کاهش یافته است.

بررسی این دادهها نشان میدهد که در میان گروههای مختلف، گروه سختافزار و خدمات رشد همسانی را تجربه کرده است. بیشتر نمادهای این گروه بازدهی یک ساله مثبتی را به ثبت رساندهاند. در گروه نرمافزار و خدمات اما روندها بسیار متفاوت بوده است و عمده شرکتهایی که در حوزه پرداخت فعالیت کردهاند؛ بازدهی منفی را به ثبت رساندهاند و شرکتهایی که بیشتر محصولات و خدمات نرمافزاری ارائه کردهاند، توانسته است بازدهی مثبتی را کسب کنند. عمده نمادهای گروه مخابرات نیز بازده مثبت یک ساله کسب کردهاند.

نویسنده: حبیب آرین، پژوهشگر بازار