در دنیای همیشه درحال تحول فناوری بانکداری، سیستمهای بانکداری متمرکز برای مدت طولانی ستون فقرات موسسات مالی بودهاند. با این حال، محدودیتها و چالشهای مرتبط با این سیستمها، راه را برای تغییر پارادایم بهسمت بانکداری Coreless هموار کرده است.

سیستمهای بانکداری مرکزی سنتی (Core Banking) دهههاست که استاندارد صنعت هستند و بهعنوان هسته مرکزی برای تراکنشهای مالی، مدیریت دادههای مشتریان و سایر عملکردهای اصلی بانکی عمل میکنند. درحالی که این سیستمها بهخوبی به اهداف خود عمل کردهاند اما محدودیتهای ذاتی دارند. ماهیت یکپارچه آنها اغلب مانع از مقیاسپذیری و انعطافپذیری میشود. علاوهبر این، آنها نیاز به نگهداری گسترده دارند و مستعد آسیبپذیریهای امنیتی هستند.

این موضوع راه را برای یک دیدگاه کاملا جدید هموار میکند؛ Coreless. کرلس یک موضع «مینیمالیستی» است نسبت به معماری راهحلهای نرمافزاری بانکداری متمرکز.

بانکداری Coreless چیست؟

درحالی که بانکداری Coreless به معنای «سیستم بانکی بدون هسته» نیست، بر تحول دیجیتالی از سیستمهای یکپارچه بهسوی معماریهای مبتنیبر میکروسرویسها و APIها تاکید دارد. همانطور که بانکها بهسمت بانکداری Coreless حرکت میکنند، APIها به نیروی محرکه اتصال و قابلیت همکاری آنها تبدیل میشوند. APIها بهعنوان پلهای دیجیتالی عمل میکنند که ارتباطات و تبادل داده بین سیستمها، برنامهها و طرفهای خارجی را تسهیل میکنند. آنها رابطها و پروتکلهای استانداردی را ارائه میکنند که یکپارچهسازی و تعامل یکپارچه را ممکن میسازند.

بانکداری Coreless با ترکیب تکنیکهای پیشرفته مانند میکروسرویسها، APIها و تمرکز بر طراحی مبتنیبر دامنه، دنیای مالی را با جایگزینهای نرمافزاری انعطافپذیر و کارآمد تجهیز میکند. اگرچه این یک ایده نسبتا جدید است، اما بانکداری Coreless در تلاش است تا چارچوب بانکداری متمرکز را اصلاح و اطمینان و ایمنی را تضمین کند.

با راهاندازی Coreless، توسعهدهندگان میتوانند بهروزرسانیهای خاص و بدون وابستگی را انجام دهند و از استقلال خدمات یا ماژولهای برنامه اطمینان حاصل کنند. این روش، احتمال بروز یک نقص در کل مجموعه نرمافزار را کاهش میدهد. بانکداری Coreless راه را برای دورشدن بانکها از سیستمهای قدیمی و رویکردهای توسعه سنتی هموار میکند و امکانات جدیدی را در مقیاسپذیری، بهرهوری و صرفهجویی در هزینه آشکار میکند. در مدل بانکداری کنونی که با طراحی Coreless مشخص شده، همه اجزای اضافی از طریق APIهایی که خارج از این هسته سادهشده قرار گرفتهاند، بههم متصل میشوند.

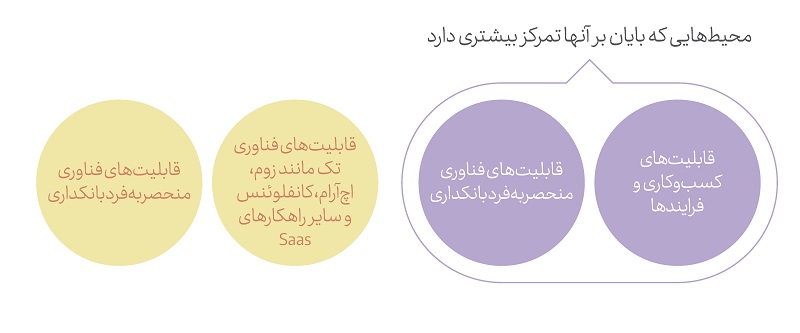

در این رویکرد، بانکها لازم نیست بهصورت منحصربهفرد، نرمافزارهای خود را از یک تامینکننده تهیه کنند. بلکه میتوانند برای رفع نیازهای خود از بین بازار تامینکنندگان، انتخابهای متنوعی داشته باشند. علاوهبر این، بانکها مجبور نیستند برای همه ماژولهای نرمافزار بانکی از یک فروشنده استفاده کنند. آنها میتوانند از بهترین ماژولهای نرمافزاری و از فروشندگان مختلف بهره ببرند. درواقع شرح مسئله این است که تا همین اواخر، تنها گزینههای موجود برای بانکها این بود که با آنچه داشتند، زندگی کنند. همچنین سعی کنند محدودیتها را دور بزنند یا ریسک و هزینه قابل توجه جایگزینی سیستمهای اصلی بانکداری قدیمی را بپذیرند. اما اکنون گزینه سومی وجود دارد؛ بانکداری Coreless.

این نوع بانکداری به بانکها اجازه میدهد تا نوآوری کنند، چابکتر باشند و با هزینه عملیاتی بسیار پایینتری نسبت به قبل کار کنند، بدون اینکه بر هستههای خود تاثیر بگذارند. این تغییرات، معادل تعویض موتورها حین پرواز با هواپیماست. با اتخاذ اصول MACH که مخفف کلمات microservices, API-first, cloud-native SaaS, headless است و همینطور چارچوب BIAN (شبکه معماری صنعت بانکداری) بانکها میتوانند از بین بهترین ابزارهای موجود در بازار امروز انتخاب کنند و ساختاری ارائه دهند که تغییر و افزونگی را آسان کند. البته در این میان، امکان تغییر یا حذف و جایگزینی فناوریها دردسترس است.

بانکداری Coreless و نقش BIAN

با وجود مزایای بیشمار بانکداری بدون هسته، اجرای آن میتواند چالشهای پیچیدهای را ایجاد کند. رفع این مسئله به سطح معقولی از استانداردسازی نیاز دارد تا کوچکترین احتمال شکست را از بین ببرد. اینجاست که چارچوب شبکه معماری صنعت بانکداری (BIAN) وارد عمل میشود.

BIAN بهعنوان یک کنسرسیوم غیرانتفاعی، متشکل از نهادهای بانکی، ارائهدهندگان فناوری، مشاوران و دانشگاهیان در سراسر جهان، چارچوبی را برای رسیدگی به نگرانیها درمورد قابلیت همکاری بانکی و نرمافزار قدیمی ارائه میکند. این چارچوب اجازه میدهد تا چشمانداز پیچیده و منسوخ معماری اصلی بانکداری، استاندارد و ساده شود. همچنین براساس اصول معماری سرویسمحور، روشهای بانکداری آتی را به بانکها ارائه و محیطی از همکاری در سطح صنعت را گسترش میدهد.

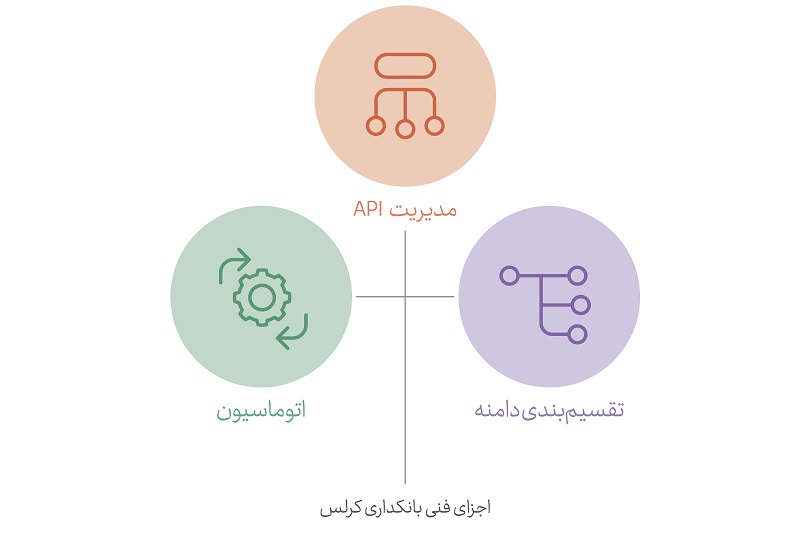

اجزای بانکداری Coreless

اتخاذ موفقیتآمیز یک مدل بانکداری Coreless در مقیاس کامل، فراتر از تعبیه صرف خدمات خرد است. این موضوع نیاز به مدیریت API، اتوماسیون کامل و تقسیم دامنه استراتژیک دارد.

1- مدیریت API

در خدمات توزیعشده، نقش محوری APIها را در تقویت تبادل دادهها و تسهیل ارتباطات نمیتوان نادیده گرفت. توسعهدهندگان باید APIها را با دقت، هماهنگ (Orchestrate) کنند. دلیل این موضوع این است که آنها نه تنها تبادل دادهها که تمهیدات امنیتی شدید را برای محافظت از تراکنشهای مالی حساس فراهم کنند. بهعنوان مثال، مدیریت API برای اجرای عملکردهای حیاتی، مانند تایید تراکنشها یا حفظ مسیرهای حسابرسی، بسیار ضروری است. این هماهنگی، امکان مدیریت تراکنشها در سطح API را میدهد. همین امر سبب میشود فرایندهای تکراری در برنامههای مجزا از بین رفته و توسعه سادهتر شود. یک پلتفرم مدیریت API این امکان را برای شما فراهم میکند تا APIها را در یک محیط امن و مقیاسپذیر ایجاد، تجزیهوتحلیل و مدیریت کنید. این پلتفرم، باید قابلیتهای زیر را ارائه دهد:

- فعالسازی توسعهدهنده برای APIها

- ارتباطات ایمن، قابل اعتماد و انعطافپذیر

- مدیریت چرخه عمر API

- قابلیت API Auditing، گزارشگیری و تجزیهوتحلیل

2- اتوماسیون

اتوماسیون جامع برای سیستمهای بانکی Coreless با هدف حفظ عملکرد و قابلیت اطمینان بالاتر بدون مداخلات دستی و صرفهجویی در زمان، حیاتی است. یکی از مزیتهای برجسته اتوماسیون، مقیاسپذیری بیدردسر آن است. این مهم میتواند شامل حذف و اضافهکردن قابلیتهای جدید در قالب ریزسرویسها بدون اختلال در پایداری و سرویسدهی سیستم اصلی به سرویسگیرندگان آن باشد.

علاوهبر این، اتوماسیون بهطور یکپارچه pipelineهای استقرار برنامهها را ادغام میکند. همچنین به توسعهدهندگان این امکان را میدهد تا امکانات جدید را بهسرعت معرفی کنند و پتانسیلهای بانکداری Coreless را افزایش دهند.

3- تقسیمبندی دامنه

تقسیمبندی دامنه در راهحلهای بانکداری بدون هسته شامل تقسیم سیستم بانکداری یکپارچه سنتی به حوزههای عملکردی مجزاست. هر حوزه نیز بر وظایف خاصی مانند پرداختها، وامدهی، دادههای مشتری و… تمرکز دارد. این استقلال، بهروزرسانیهای کارآمدتری را امکانپذیر میکند، زیرا تغییرات ایجادشده در یک دامنه، نیازی به تغییر در کل سیستم ندارد. معماری بخشبندیشده، انعطافپذیری را افزایش و به بانکها اجازه میدهد تا بهسرعت به نیازمندیهای متغیر بازار، بهروزرسانیهای نهادهای نظارتی (Regulator) و خواستههای مشتریان پاسخ دهند. با تقسیمبندی دامنه، بانکها میتوانند منابع زیادی را با هدف ارائه قابلیتهای رقابتی و بهبود مستمر خدمات خود، بدون بازنگری کل زیرساخت اختصاص دهند.

فناوریهای زیربنایی

راهحلهای نرمافزار بانکداری بدون هسته، بسیاری از فناوریهای جدید را دربرمیگیرد و از قابلیتهای قراردادهای هوشمند، برنامههای غیرمتمرکز و سایر موارد، برای تسریع نوآوری و تغییر تجربه مشتری استفاده میکند.

1- هویتهای دیجیتال

ابزارهای هویت دیجیتال در حوزه بانکداری Coreless بسیار مهم هستند. آنها تضمین میکنند که مشتریان بهطور ایمن و قابل تایید، شناسایی شوند. این ابزارها با استفاده از روشهایی مانند اسکنهای بیومتریک، امضای دیجیتال و احراز هویت چندعاملی، امنیت کاربر را تقویت و تایید میکنند که فقط کاربران احراز هویتشده به خدمات مالی دسترسی دارند.

2- قراردادهای هوشمند

قراردادهای هوشمند مبتنیبر فناوری بلاکچین، قراردادهای معاملاتی را بدون واسطه ساده و تضمین میکنند. در بانکداری Coreless، این قراردادها عملیات مالی خودکار مانند تایید و انتقال بلادرنگ وام یا انتقال وجه را بهینه کرده و موجب افزایش کارایی و کاهش خطاها میشود.

3- برنامههای غیرمتمرکز

برنامههای غیرمتمرکز (DApp) جزو لاینفک معماری ماژولار بانکداری بدون هسته هستند. بدون کنترل مرکزی روی شبکههای بلاکچین اجرا میشوند و عملکردهایی مانند پرداختهای همتابههمتا، توکنسازی داراییها و مبادلات غیرمتمرکز را ارائه میدهند. در بانکداری بدون هسته، DAppها انعطافپذیری و سفارشیسازی را افزایش میدهند. آنها بانکها را قادر میسازند تا بهسرعت، خدمات جدید را معرفی کنند و با تقاضاهای متغیر بازار سازگار شوند.

معماری سرویسگرا و بانکداری بدون هسته

معماریهای مبتنیبر سرویسهای خرد و بانکداری بدون هسته رابطهای کاملا بههمپیوسته دارند و در کنار هم برای متحولکردن چشمانداز عملیاتی صنعت مالی همافزایی میکنند. میکروسرویسها مستلزم تقسیم برنامههای کاربردی پیچیده به اجزای کوچکتر و مستقل هستند که میتوانند بهصورت جداگانه توسعه یابند، بهکار گرفته و مقیاس شوند. به این ترتیب، هر میکروسرویس روی یک کار یا عملکرد خاص تمرکز میکند.

در بانکداری بدون هسته، هر قسمت از نیازمندیهای بانک بهطور دقیق بهعنوان یک عملکرد کسبوکاری متمایز طبقهبندی میشود. این موضوع به آنها اجازه میدهد برخلاف سیستمهای یکپارچه بهطور مستقل اصلاح یا بهبود یابند. این ماژولاربودن، انعطافپذیری را افزایش میدهد و امکان انطباق سریع با تغییرات بازار و روندهای مدرن را فراهم میکند. علاوهبر این، میکروسرویسها میتوانند بهطور مستقل مقیاس شوند. همچنین از تخصیص بهینه منابع، مدیریت حجم تراکنشهای مختلف و تقاضاهای کاربر براساس نیازهای خاص اطمینان حاصل کنند.

در اصل، معماریهای مبتنیبر میکروسرویس، اصول بانکداری بدون هسته را تکمیل و تقویت میکنند. با پذیرش میکروسرویسها، بانکها میتوانند بهطور یکپارچه رویکرد بدون هسته را پیادهسازی و نحوه توسعه، ارائه و تجربه خدمات مالی را به شیوهای چابکتر، ایمنتر و متمرکز بر نیاز مشتری بازتعریف کنند.

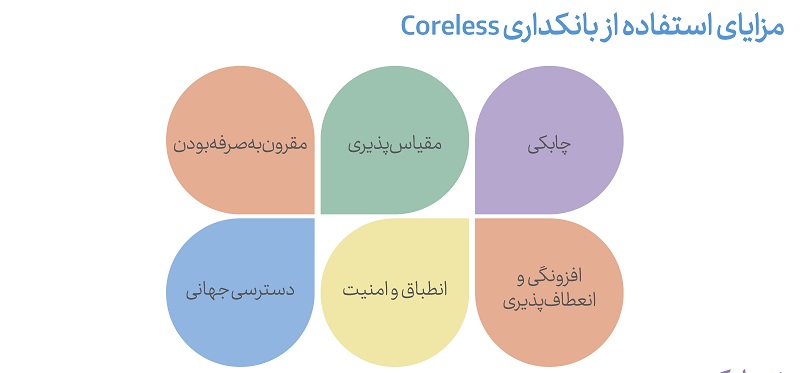

مزایای استفاده از بانکداری Coreless

1- چابکی

ماهیت ماژولار بانکداری Coreless، عملیات بانکی را اصلاح و نوآوری سریع را از طریق خدمات خرد تسهیل میکند. بهعنوان مثال، معرفی یک سیستم پرداخت جدید، با ادغام یک میکروسرویس اختصاصی، بدون دردسر است و یک محیط بانکی بدون وقفه و جامع را تضمین میکند.

2- مقیاسپذیری

بانکداری Coreless بهدلیل مقیاسپذیری مشهور است. میکروسرویسها را میتوان برای رفع نیازهای مختلف تنظیم کرد. در روزهای پرتقاضا مانند جمعه سیاه، بانکها میتوانند خدمات خاصی را تقویت و عملکرد یکپارچه را حفظ کنند؛ بدون آنکه بخواهند در کلیت سیستم، تغییری اعمال کنند.

3- مقرونبهصرفهبودن

بانکداری Coreless مقرونبهصرفه است، زیرا نیاز به تغییرات کلی سیستم را نفی میکند. بانکها میتوانند از طریق ریزسرویسهای هدفمند روی سادهسازی، یکپارچهسازی و کاهش هزینهها حساب و بر توسعههای خاص تمرکز کنند.

4- افزونگی و انعطافپذیری

تمرکززدایی، ماهیت بانکداری Coreless است. ماهیت مستقل هر میکروسرویس تضمین میکند که یک نقص در یکی از آنها کل سیستم را مختل نمیکند. بنابراین، اگر مشکلی در یک قسمت ظاهر شود، سایر عملکردهای اساسی بیتاثیر باقی میمانند و استحکام سیستم را افزایش میدهند.

5- انطباق و امنیت

هر ریزسرویس در بانکداری Coreless میتواند برای مطابقت با استانداردهای امنیتی و انطباق خاص طراحی شود و از استحکام، برابر نقصها و انطباق مداوم با مقررات اطمینان حاصل کند.

6- دسترسی جهانی

بانکداری Coreless از محدودیتهای جغرافیایی فراتر رفته و دسترسی جهانی به پیشنهادات خود را فراهم میکند. با روشهای دیجیتال و APIها، کاربران در سراسر جهان میتوانند از خدمات بانکی 24 ساعته استفاده کنند. این یک مزیت، بهویژه برای نهادهای بینالمللی است که به تعاملات مالی دائمی نیاز دارند.

پیامدهای بانکداری Coreless

در دنیای درحال توسعه مالی، بانکداری Coreless راه امیدوارکنندهای را ارائه میدهد که هدف آن، تغییر شکل عملکرد برنامههای خدمات مالی است. این چشمانداز، رهایی بانکها از محدودیتهای ناشی از زیرساختهای قدیمی را ارائه میدهد. با این حال، این نوآوری مدرن، خالی از چالشها و مشکلات بالقوه نیست. همه این مسائل، نیاز به بررسی کامل دارند که برخی از آنها در اینجا آورده شده است:

1- یکپارچهسازی با سیستمهای قدیمی

زیرساختهای بانکداری قدیمی بسیار وسیع هستند و براساس زبانهای برنامهنویسی که زمانی غالب بودند، مانند Fortran یا COBOL ساخته شدهاند. این پلتفرمها، که برای بسیاری از توسعهدهندگان امروزی ناآشنا هستند، همیشه روشهای متفاوتی برای عملکرد داشتهاند. بهطور سنتی، نرمافزار بانکی بهشدت روی CQRS یا Command Query Responsibility Segregation تکیه میکند تا بازیابی دادهها را از اصلاح دادهها جدا و از تغییرات ناخواسته محافظت کند. با این حال، محیط نرمافزار مدرن، با تاکید بر میکروسرویسها و APIها، اهمیت زیادی به اصول CQRS نمیدهد و درعوض از پیشرفتهای فناوری جدیدتر حمایت میکند. از این رو، کسانی که وارد حوزه بانکداری Coreless میشوند، لازم است خود را با این زبانها و روشهای قدیمیتر با هدف ایجاد موفقیتآمیز برنامههای کاربردی Corelessمحور آشنا کنند.

2- عدم وجود استانداردهای تعیینشده

در مرحله فعلی، بانکداری Coreless بیشتر یک مفهوم آوانگارد است تا یک رویه صنعتی پذیرفتهشده گسترده. اگرچه نهادهایی مانند BIAN وجود دارند که با ابزارها و استراتژیها از آن دفاع میکنند، اما تبدیل سیستمهای قدیمی عمیقا ریشهدار به برنامههای ماژولارشده تا حدودی مبهم باقی مانده است. با نبود راهنمای جامع برای این تلاشهای بانکداری باز و فقدان پروتکلهای مورد توافق جهانی، موسسات مجبورند مسیر راهحلهای نرمافزاری Coreless را بهطور مستقل طی کنند. این سفر، اغلب شامل این ارزیابی است که آیا چنین دگردیسی واقعا سودمند است یا خیر؟ علاوهبر این، مسئولین نرمافزار بانکداری، در بیشتر موارد، خود را درگیر وظایف معمولی و روزمره میبینند. به همین دلیل آنها اهمیت چندانی برای کاوش عمیق در چنین مفاهیم پیشرفته و ادغام کامل ایدئولوژیهای بانکی، قائل نیستند.

3- همسویی با اهداف کسبوکار

درحالی که بانکداری Coreless افزایش بهرهوری عملیاتی و امنیت را بههمراه دارد، کسانی که از ادغام آن حمایت میکنند ممکن است بهدلیل نگرانیهای رایج کسبوکار، با مقاومت روبهرو شوند. برای این طرفداران، یک استراتژی محتاطانه از طریق پروژههای آزمایشی میتواند بهکار گرفته شود. این طرحهای اولیه بعدا میتوانند بهعنوان شواهد قابل اثباتی از شایستگیهای بانکداری Coreless ارائه و موجب حمایت گستردهتر سازمان و کسبوکار از گامبرداشتن در چنین مسیری شوند.

از کر به کرلس

در حوزه مالی معاصر، بانکداری Coreless بهعنوان نماد پتانسیل تحولآفرین معرفی میشود. سیستمهای یکپارچه سالهای گذشته، که زمانی بهعنوان بستر بانکداری در نظر گرفته میشدند، اکنون بهصورت فزایندهای بهعنوان مانعی برای گامهای مترقی در این بخش عمل میکنند. درمقابل، بانکداری Coreless، با جهتگیری بخشبندیشده و ماژولار خود، راه روبهجلو را هموار میکند. بهدنبال ازبینبردن بناهای انعطافناپذیر گذشته است و از چارچوبی چابکتر و انعطافپذیرتر حمایت میکند.

با وجود اینکه این بانکداری در مراحل اولیه خود قرار دارد و هنوز یک رویکرد جهانی مورد تایید نیست، بانکداری Coreless نویدبخش نوآوری مشترک در سراسر کسبوکار است. با پذیرش این پارادایم، موسسات مالی برای هدایت ماهرانه سناریوهای تغییرات بازار و نظارتی و همچنین انتظارات مشتریان درحال تحول، مجهزتر هستند. بانکداری با دورشدن از روش راهکار یکپارچه، آیندهای را نوید میدهد که مشخصه آن سازگاری، نبوغ و تعهدی دوباره برای ارائه خدمات مالی مشتریمحور به روشهای غیرقابل تصور است.