یکی از مهمترین عوامل ایجاد فضای مناسب برای هر گونه فعالیت فردی، اجتماعی، ملی و حتی بینالمللی، امنیت است. شاید بدون اغراق بتوان ادعا کرد برخورداری از پوشش بیمه، دردسترسترین و مطمئنترین راهکار اقتصادی برای ایجاد امنیت است.

از مصادیق امنیت فردی، پوششهای بیمه درمانی، عمر و پسانداز، بازنشستگی و فوت را میتوان نام برد. در سطح امنیت اجتماعی میتوان به بیمههای اتومبیل (ثالث، بدنه و حوادث راننده) و بیمههای مسئولیت اشاره کرد. بیمههای مهندسی، آتش سوزی و… را میتوان در گروه امنیت ملی و پوششهای حملونقل و اتکائی را در سطح بینالمللی قرار داد. البته این یک نوع طبقهبندی استاندارد نیست و تنها بیانگر ابعاد مختلف بیمه، جایگاه و اهمیت آن است.

قبل از تصویب قوانین بیمه و تاسیس شرکتهای بیمه ایرانی حسب ضرورت، پای شرکتهای بیمه خارجی در اقتصاد ایران باز شده بود. بهدرستی در سالهای اولیه قرن سیزدهم ( 1310 به بعد ) همزمان با تغییرات سیستم حکومتی و تاسیس سازمانهای کلیدی، برنامهریزی و رشد صنایع با تاسیس شرکت بیمه ایران، نقش صنعت بیمه در جامعه پررنگتر شد. این روند توسعهای با آغاز دهه پنجاه تا انقلاب اسلامی، رقابت جدیدی را در تاسیس و راهاندازی شرکتهای بیمه رقم زد. در چنین شرایطی، ضرورت تاسیس نهاد ناظری بهعنوان بیمه مرکزی شکل گرفت.

پس از انقلاب، هر چند در نوع مالکیت دولتی و خصوصی شرکتهای بیمه اختلاف نظرهایی وجود داشت ولی درنهایت کلیه شرکتهای بیمه، ادغام و ملی شدند. اما در سالهای پایانی دهه هفتاد، مهمترین راهکار توسعه و رشد صنعت بیمه، بازگشت به بازار رقابتی، آزادسازی صنعت بیمه و خصوصیسازی در چارچوب اصلاح قوانین انجام پذیرفت. صرف نظر از فرایند تاسیس و تاریخچه صنعت بیمه در ایران، متناسب با رشد اقتصادی، اجتماعی و فرهنگی همراستا با الزامات سبک جدید زندگی، بیمه در بین اقشار مختلف جامعه نفوذ بیشتری پیدا کرد که از جمله میتوان به موارد زیر اشاره کرد:

- با توسعه حوزه فعالیت دولت و تغییر مشاغل از کشاورزی و دامداری به صنایع و راهاندازی کارخانهها و جذب کارگران، نیازهای فردی که به آن اشاره شد، جایگاه ویژهای پیدا کرد. قطعاً کارمندان و کارگران که بهعنوان نیروی مولد جامعه در خدمت کارفرمایان قرار داشتند چه در قالب بیمههای اجتماعی و چه در بیمههای بازرگانی، مطالبهگر پوششهای بیمهای شدند.

- کارفرمایان نیز درقبال کارکنان و سایر آحاد جامعه مسئول بوده و از یکسو در نقش بیمهگذار برای بیمهشدگان و از سوی دیگر بهعنوان مالکین صنایع درقبال ماشینآلات، تجهیزات و خدمات، از انواع پوششهای بیمهای مانند مسئولیت، آتشسوزی، باربری و… بهرهمند شدند.

- گروه دیگری از بیمهها که شامل بیمههای اتومبیل بهخصوص بیمه شخص ثالث است، از دو بعد ضروری به نظر میرسد. اول مالکین و راکبین وسایل نقلیه درقبال حوادث، نسبت به اموال و اشخاص ثالث مسئول هستند. دوم آسیبدیدگان از حوادث که در بروز حادثه نقش نداشته و در معرض حادثه قرار گرفتهاند، نیازمند جبران خسارات و غرامت هستند. این ارتباط دو طرفه بهنوعی حتی خارج از اختیار مالکین وسائط نقلیه، یک اجبار عمومی و قانونی و حافظ منافع و امنیت اجتماعی شهروندان است.

- در سطح کلان نیز بسیاری از پروژهای ملی، در صنایع مختلف از جمله نفت، گاز و انرژی، مهندسی و حملونقل داخلی و خارجی در چارچوب قوانین بینالمللی ملزم به پوشش بیمهای هستند.

با توجه به مراتب مذکور، جایگاه بیمه در سطوح مختلف جامعه نه تنها یک اجبار قانونی بلکه یک الزام عقلانی هستند.

جایگاه نوآوری در صنعت بیمه

نوآوری در صنعت بیمه مستلزم دارابودن اطلاعات، اختیارات و مجهزبودن به دانش روز است. درحال حاضر این فضا کمتر وجود دارد و تنها محدود به ایدههای تعدیلشده نسبت به طرحها و بیمههای متداول است.

اصولا بیمه یک صنعت وارداتی است که بر پایه تجارب و دانش فنی استوار است. با توجه به عدم وجود ارتباط موثر بازار بیمه داخلی با خارج، در چند دهه اخیر، نوآوری اگر به معنی طراحی رشتهها، موضوعات و… باشد متاسفانه فاصله معناداری با فضای کسبوکار بینالملل پیدا کرده است. اگر منظور از نوآوری در حوزه فناوری باشد، باید اذعان کرد، بخش فناوری، پیشرو سایر صنایع بوده و به کمک بیمهها آمده است. در گذشته نه چندان دور بیمه را آمیختهای از اصول و مفاهیم مالی، بیمهای و اقتصادی میدانستند، لیکن امروز با توجه به حجم گسترده فناوری اطلاعات، این عنصر به سایر عناصر اضافه شده و تفکیک آن از صنعت بیمه قابل تصویر نیست.

جایگاه نرمافزارها و سیستمهای ستادی در بیمه و مقایسه آن با بانک

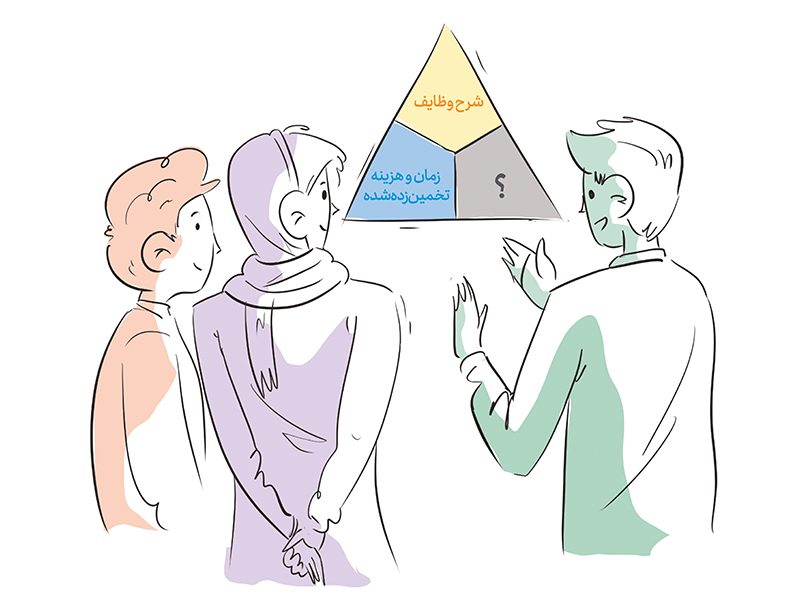

اساس دانش اکچوئری یا محاسبات فنی بیمه برای تعیین نرخ حق بیمه، برآورد خسارات، ذخایر فنی و سایر عوامل موثر در فعالیت بیمهای مستلزم دسترسی به آمار و اطلاعات، تحلیلهای دقیق و کارشناسی است. هرچند که به نظر میرسد با رشد فزاینده هوش مصنوعی، این بازار در آینده نزدیک مورد تهدید قرار گیرد ولی در هر صورت بانکهای اطلاعاتی و نرمافزارهای تحلیلگر رونق بیشتری خواهند یافت. در صنعت بیمه اصولا اطلاعات از پایینترین سطح تماس با مشتریان یعنی نمایندگان و شعب، جمعآوری میشود و تجمیع اطلاعات در ستاد انجام میگیرد. بدیهی است نیازهای نرمافزاری و سیستمهای فناوری ستاد و شعب، متفاوت ولی در یکسو است.

درکنار اینها سایر نرمافزارها که بهصورت غیرمستقیم، نیازها و بازخوردهای مشتریان و بازار را جمعآوری و ارزیابی میکنند، رکن دیگری است که تکمیلکننده مبنای تحلیلی و طراحی برنامههای استراتژیک شرکتهای بیمه خواهد بود.

در بسیاری از موارد، بیمهها و بانکها در یک گروه قرار گرفته و مقایسه میشوند ولی از نظر ماهیت و فرایندهای عملیاتی غیر از اینکه هر دو گروه در قالب موسسات مالی طبقهبندی میشوند، کمتر شباهتی با هم دارند.

ماهیت جمعآوری منابع مالی و سرمایهگذاری در شرکتهای بیمه اساسا هیچ شباهتی با بانکها ندارد. منابع بانکها عموما تجمیع منابع مازاد مشتریان، بهمنظور ایجاد ارزشافزوده است. حال آنکه از دید بیمهگذاران یا مشتریان بیمه، پرداخت حق بیمه هزینهای است برای پوشش امنیت در شرایط خاص. در بانکها منابع مشتریان امانتی است که در قالب قرارداد مشخص در اختیار بانک قرار دارد و اصل و فرع آن با درخواست مشتری مسترد میشود ولی در بیمه جز در موارد خاص، حق بیمه قابل استرداد نیست. درصورت بروز شرایط خسارت یا غرامت، چندین برابر حق بیمه دریافتی جهت قرارگرفتن بیمهگذار در وضعیت قبل از وقوع حادثه پرداخت میشود.

این موضوع، نمونهای از جمله مواردی است که مبین تفاوت منابع بیمه و بانک و همچنین تعهدات آنها درقبال مشتریان است. از دیدگاه سرمایهگذاری نیز همین موضوع صادق است؛ یعنی بانک همواره درقبال مشتریان، تعهداتی دارد که قابل محاسبه بوده و سرمایهگذاری آنها کاملا مشخص باشد. ولی در صنعت بیمه تعهدات کاملا برآوردی بوده و دقت محاسبات ذخایر فنی میتواند تا حدود زیادی برآورد تعهدات بیمه را پیشبینی کند.

در هر صورت این تعهدات نه از نظر زمان و نه از نظر مبلغ، قطعی نیست و شرکتهای بیمه باید پرتفوی سرمایهگذاری مناسبی را طراحی کنند که تامینکننده هر گونه شرایط فوقالعاده و غیرقابل پیشبینی را بکند. سرمایهگذاری در فناوری اطلاعات بهخصوص بیمههای زندگی، شاید مهمترین و اساسیترین بخش برای تعریف صحیح مفاهیم و دقیق محاسبات در برنامهنویسی و ارائه خدمات به مشتریان است.

در بیمههای زندگی، تحت عنوان مشارکت در منافع، بیمهگذاران و بیمهشدگان، در منافع حاصل از سرمایهگذاری با شرکتهای بیمه (بیمهگران) مشارکت داشته و بهصورت مستقیم، ذخایر ریاضی و ارزش بازخرید بیمهنامه آنها تحت تاثیر قرار میگیرد. از نظر شرکتهای بیمه، صدور یک بیمهنامه چه با روشهای سنتی یا فروش الکترونیکی از هر یک از درگاهها آغاز سفری در دنیای محاسبات و خدمات است که شاید تعهدات آن، سالها در عملکرد شرکتهای بیمه تاثیرگذار باشد.

نویسنده: سید مرتضی حسنی عقدا، عضو هیئتعامل و معاون مدیرعامل در بخش اقتصادی و پشتیبانی