تحولات وسیع فناورانه که برخاسته از تغییرات سلایق و نیازهای افراد بوده، در یک دهه اخیر به اوج خود رسیده است. این موضوع، موجب ایجاد نیازهای متفاوتی در حوزه عملیات پرداخت در مثلث ارتباطی کسبوکارها، بانکها و مشتریان شده است. پیرو این موضوع، درگاههای پرداخت یا Payment Gatewayها و سوئیچ پرداخت یا Payment Switchها نیز از ابعاد مختلف، تغییراتی را تجربه کرده و خواهند کرد که در اینجا به بررسی آنها میپردازیم.

درگاه پرداخت یک فناوری است که توسط صاحبان کسبوکار برای پذیرش خریدهای کارت نقدی یا اعتباری از مشتریان استفاده میشود. در فروشگاههای فیزیکی، درگاههای پرداخت یا Payment Gateway از پایانههای نقطه فروش (POS) تشکیل شدهاند و در فروشگاههای آنلاین، درگاههای پرداخت جهت واردکردن اطلاعات کارت اعتباری و نهاییسازی خرید اینترنتی، استفاده میشوند. معماری یک درگاه پرداخت، بسته به اینکه یک درگاه در فروشگاه باشد یا یک درگاه پرداخت آنلاین، متفاوت خواهد بود. درگاههای پرداخت آنلاین به رابطهای برنامهنویسی کاربردی (API) نیاز دارند که به وبسایت مورد نظر اجازه میدهد با شبکه پردازش پرداخت، ارتباط برقرار کند. درگاههای پرداخت در فروشگاه، از یک پایانه POS استفاده میکنند که بهصورت الکترونیکی، به شبکه پردازش پرداخت متصل میشود.

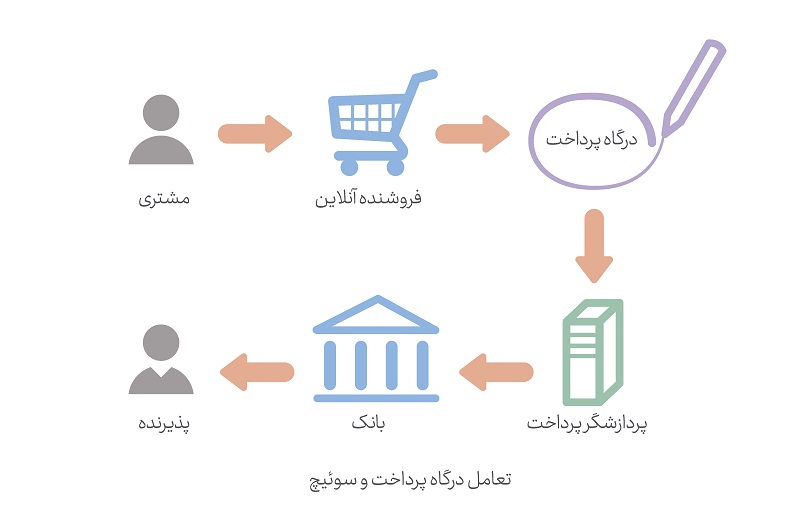

درگاه پرداخت و سوئیچ پرداخت به روشی هوشمند با هم تعامل دارند و امکان تحقق تراکنشهای سریعتر و امنتر را فراهم میآورند. درگاه پرداخت میتواند بهواسطه چابکی یک سوئیچ هوشمند، در کسری از ثانیه بیش از یک میلیون تراکنش را پردازش کند. آنچه که محوریت اصلی این یادداشت است، بررسی دقیقتر سوئیچ های پرداخت بانکی و دورنمای آینده آنهاست.

وظیفه اصلی سوئیچهای بانکی، اعتبارسنجی تراکنش ها بین خریدار (Customers) و فروشنده یا پذیرنده (Merchant) است. این تراکنشها میتوانند از طریق درگاه آنلاین انجام شوند یا از طریق ترمینالهای فیزیکی همچون دستگاه POS؛ که همه این روشها از طریق کارت بانکی باید صورت پذیرد. پیشتر این عمل از طریق Payment Process ی که بانکها داشتند انجام میشد اما بهمرور تعداد بانکها و پردازشها زیاد شدند. به همین دلیل نیاز به یک لایه نرمافزار API بدیع و بهروز احساس شد تا این Payment Processorها به لایه مربوطه متصل شوند. این آغاز Payment Gatewayها بود تا تمام فعالیتهای گذشته را با کیفیت بهتری انجام دهند. فعالیتهایی چون اعتبارسنجی، ساخت و اعتبارسنجی توکنها (Token Authorization)، پردازش دستهای (Batch Process) و تسویهکردن تراکنشها، تعریف قوانین پرداخت و فعالیتهای دیگر.

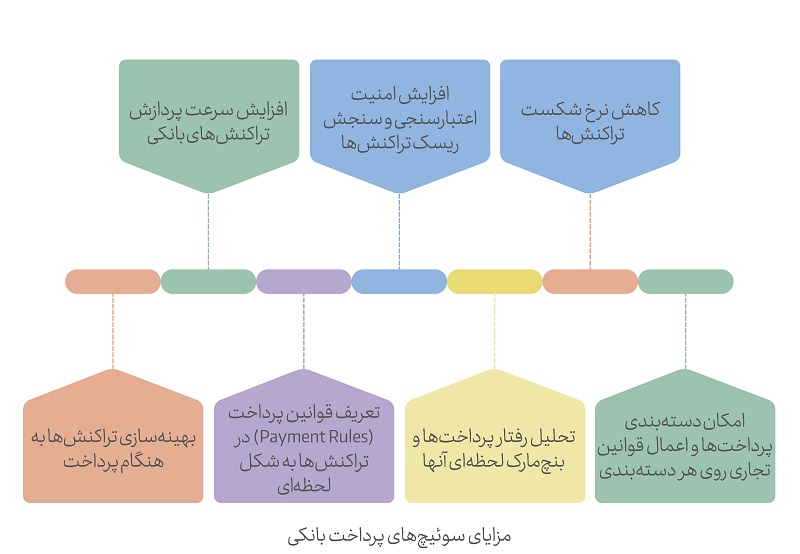

از مزایای ارزنده سوئیچهای پرداخت بانکی میتوان به موارد زیر اشاره کرد:

- افزایش سرعت پردازش تراکنشهای بانکی

- افزایش امنیت اعتبارسنجی و سنجش ریسک تراکنشها

- کاهش نرخ شکست تراکنشها

- بهینهسازی بسیار حیاتی تراکنشها به هنگام پرداخت

- تعریف قوانین پرداخت (Payment Rules) روی تراکنشها به شکل لحظهای

- تحلیل رفتار پرداختها و بنچمارک لحظهای آنها

- امکان دستهبندی پرداختها و اعمال قوانین تجاری روی هر دستهبندی

- و قابلیتهای بسیار دیگر که نقش سوئیچهای بانکی را بیش از پیش برجستهتر و مهمتر جلوه میدهد.

آینده سوئیچهای بانکی به کدامین سمت خواهد رفت؟

بازه 2024 تا 2031 نوید رشد قابل توجهی را برای بازار راهحلهای سوئیچهای پرداخت میدهد که توسط بینشهای استراتژیک و رویکردهای نوآورانه پیش میرود. پیشرفتهای فناوری، همراه با درک دقیق ترجیحات مصرفکننده درحال تکامل، کسبوکارها را در خط مقدم عصر تحولآفرین قرار میدهد. تجزیهوتحلیل جامع که پویاییهای منطقهای و چشماندازهای رقابتی را دربرمیگیرد، به قطبنمای استراتژیک تبدیل میشود که سهامداران را بهسمت رشد پایدار هدایت میکند.

اگر نیت داشته باشیم تا نگاهی به جهان کنیم، آمریکای شمالی، بهویژه ایالات متحده، همچنان نقش مهمی را بهواسطه رهبری این مسیر، ایفا خواهد کرد که نمیتوان آن را نادیده گرفت. هر گونه تغییر از جانب ایالات متحده ممکن است روند توسعه سوئیچهای پرداخت را تحت تاثیر خود قرار دهد. انتظار میرود بازار در آمریکای شمالی در طول دوره پیشبینی، رشد قابل توجهی داشته باشد. پذیرش بالای فناوری پیشرفته و حضور بازیگران بزرگ در این منطقه احتمالا فرصتهای رشد زیادی را برای بازار ایجاد میکند.

بانکداری باز یک جنبش جهانی است که درحال تغییر شکل اکوسیستم خدمات مالی و تغییر ایده بانکداری است. این مهم، پیامدهای بسیار قابل توجهی برای موضوع بحث ما یعنی سوئیچهای بانکی دارد، از جمله:

- افزایش نوآوری: بانکداری باز فرصتی را برای بانکها فراهم میکند تا نوآوری به خرج داده و محصولات جدید و رقابتی را به مشتریان ارائه دهند. این موضوع میتواند منجر به توسعه سوئیچهای بانکی کارآمدتر و کاربرپسندتر شود تا افزایش حجم تراکنشها و انتظارات کاربران در ادامه را بهدرستی پاسخ داده و مدیریت کند.

- امنیت بهبودیافته: بانکداری باز از رابطهای برنامهنویسی کاربردی (API) برای بهاشتراکگذاری ایمن اطلاعات مالی استفاده میکند. این میتواند با کاهش خطر کلاهبرداری و دسترسی غیرمجاز، امنیت سوئیچهای بانک را افزایش دهد که در اینجا نیز با بهرهگیری از رابطهای برنامهنویسی نوآورانهتر و کاراتر مواجه خواهیم بود که این فعل، ارزشی بسیار حیاتی در بقا و توسعه سهم بازار یک مجموعه بانکی دارد.

- انعطافپذیری بیشتر: بانکداری باز به مشتریان این امکان را میدهد که در نحوه مدیریت پول خود انعطاف بیشتری داشته باشند. این میتواند منجر به توسعه گزینههای سوئیچ بانکی انعطافپذیرتر شود که نیازهای مشتریان را بهتر برآورده کند. نیازهایی که به شکل پنهان وجود خواهد داشت و درحقیقت هیچگاه پایانی برای این مهم نمیتوان متصور شد. با توجه به پیشفرضهای عصر پیش رو، چه بسا مجموعه با هوشمندی بتواند با ارزیابی رفتار کاربران، دست به ایجاد نیاز زده و خدمت ارزشمندی را در زیرساخت سوئیچهای بانکی به کاربران عرضه دارد.

- رقابت تقویتشده: بانکداری باز برای تحریک رقابت با الزام بانکهای بزرگ به بازکردن حسابهای مشتریان خود برای شرکتهای دیگر طراحی شده است. این میتواند به گزینههای سوئیچ بانکی رقابتیتر برای مشتریان منجر شود.

با این حال، تاثیر بانکداری باز روی سوئیچهای بانکی همچنان درحال تغییر است و پتانسیل کامل آن هنوز محقق نشده است. آنچه به نظر میرسد این است که بنا به گفته بزرگان صنعت نوآوری، بانکداری در آینده در ورای بانکهای سنتی کنونی انجام خواهد شد. بیل گیتس در سال 1994 جمله زیبایی با این مضمون گفت:

“.Banking is necessary, but banks are not”

آنچه پیش از این مطرح شد نیز موید این مطلب است که خدمات بانکی با استفاده از مجوزهای بانکی در مجموعههایی غیر از بانکها صورت خواهد پذیرفت. برای درک بهتر این مطلب بهتر است که به آینده بانکها نگاهی کنیم:

آنچه در این تصویر دیده میشود این است که سناریوها یا نسلهای سه و چهار بانکداری آینده مبتنیبر ارائه خدمات بانکی توسط فینتکها خواهند بود. آنچه بهعنوان کربنکینگ در بانکداری سنتی شاهد آن هستیم بهصورت یک موجودیت، ضرورتا در سیستمهای بانکی وجود نخواهد داشت. در بانکداری توزیعشده و اومنیچنل، شاهد آن هستیم که فینتکها مهیاکننده و زمینهساز سرویسهای بانکی ارائهشده در مجموعههای غیربانکی خواهند بود. این همان انقلاب کرلس در نظام بانکداری است.

در این میان، تکنولوژیهای روز مانند بلاکچین نیز میتوانند بیش از پیش موثر و زمینهساز بانکداری غیرمتمرکز باشند. آنچه باید به آن توجه داشت نیازهایی است که مشتریان از بانکها خواستار هستند. این نیازها را میتوان در این موارد خلاصه کرد:

- فراهمسازی ابزار پرداخت ساده، سریع و ارزان

- فراهمسازی امکان سرمایهگذاری ساده، سریع و ارزان

- فراهمسازی امکان دریافت وام ساده، سریع و ارزان

تاکید بر این نیازها با ترکیب «ساده، سریع و ارزان» بیانگر این مطلب است که نظام بانکی بهسمت مشتریمحوری بیش از پیش حرکت خواهد کرد. هر مجموعهای که بتواند این نیازها را فراهم سازد، موفقتر خواهد بود و هیچ الزامی به پاسخگویی این نیازها در بانکها نیست. اما در کشورمان ایران، بهدلیل تجربه شرایط کاملا متفاوت نسبت به جهان، با چالشها و شرایط خاصی مواجه هستیم. عدم نگاه ژرف و اصولی به حوزه پرداختی در کشور، چالش نرخگذاری و ورود دستوری به بستر پرداخت، نوآوری و تفکر نوآورانه را به چالش میکشد. عدم سرمایهگذاری در زیرساختهای حیاتی پرداخت، منجر به عقبافتادن از روند تقاضاهای کاربران ایرانی میشود؛ افرادی که بسیار هوشمند و دقیق هستند و نسل جدیدشان، پتانسیل بسیار بالایی در همگامبودن با روندهای جهانی دارند. باید تاکید کنیم که تغییر نگاه قانونگذاران و ورود سرمایه به این حوزه، بیش از پیش، موجب تحولات ارزندهای خواهد شد.

نویسنده: مصطفی طهماسبی، مدیرعامل شرکت سنباد