نگاهی به روندهای تاثیرگذار بر صنعت بیمه در جهان ازجمله توسعه روزافزون استفاده از اینترنت اشیا، بهکارگیری هوش مصنوعی، استفاده از کانالهای توزیع دیجیتال، ظهور فناوریهای موبایلی، استفاده از کلان دادهها و… موید این موضوع است که فضای صنعت بیمه همانند سایر صنایع، با سرعت زیادی درحال تغییر است. دسترسی نامحدود مکانی و زمانی به خدمات سفارشیشده برای نیازهای منحصربهفرد کسبوکارها و مشتریان، مدت زیادی است که از یک موضوع شیک و غیرضروری به یک مطالبه عمومی در میان فعالان کسبوکارها و مردم تبدیل شده است.

با وجود این، صنعت بیمه در ایران با وجود ضریب نفوذ قابل قبول اینترنت و تلفنهای هوشمند، درحال حاضر در گام های نخست همراهی با نوآوریهای فناورانه جهت تطابق با انتظارات بیمهگذاران و توسعه ضریب نفوذ بیمه قرار دارد. تحول دیجیتال در صنعت بیمه ایران در مرحله تولد است و رشد چشمگیری نداشته است. توسعه اینشورتکها در زنجیره ارزش صنعت بیمه بهکندی پیش رفته و سهم ناچیزی از ارزش ایجادشده را به خود اختصاص داده است. بهغیر از اگریگیتورها که سهم کمی از فروش کل صنعت را به خود اختصاص دادهاند، بازیگران جدی در صنعت حضور ندارند.

از دیگر سو، مشتریان تنوعی در انتخاب محصولات نداشته و خبری از محصولات نوآورانه، شخصیسازیشده و تجربههای جذاب دیجیتال وجود ندارد. پیامدهای این رخوت نیز نه تنها عدم رشد که کاهش ضریب نفوذ بیمه در کل کشور بوده است.

در لایه سیاستگذاری نیز دورنمای روشنی برای مسیر تحول دیجیتال و نقش نهادهای سنتی فعلی در اکوسیستم دیجیتال ترسیم نشده و تضاد منافع بین استارتآپها و نهادهای سنتی، بلاتکلیف و مسکوت مانده است. قوانین و مقررات زیاد رگولاتور برای تنظیمگری شرکتهای بیمه و سایر نهادها در عصر دیجیتال کارآمد نیست. بسیاری از تحولات و مدلهای کسبوکار عصر دیجیتال را برنمیتابد و محتاج بازنگری و اصلاح است.

از سوی دیگر نهادهای تازهواردی که از رگولاتور، مجوز فعالیت میگیرند، حرف نویی برای گفتن نداشته و با همان مدلهای کسبوکار سنتی و فناوریهای قبلی، با ابهامی در سهم خود از رقابت، پا به صنعت بیمه میگذارند. از نهادسازی و تعریف نهادهای زاده عصر دیجتال توسط رگولاتور نیز که در صنایع مالی جزو اقدامات جدی نهاد ناظر است، خبری نمیبینیم. وقتی به بازار مبادله ریسک، بین شرکتهای بیمه و فرایند اتکایی بهعنوان یکی از مهمترین حلقه های زنجیره ارزش بیمهگری مینگریم، بازاری کارآمد و دیجیتال برای مبادله ریسک وجود ندارد و عملیات انتقال ریسک بهصورتی دستی و سنتی درحال انجام است.

نبود رویکرد ساختاریافته در مدیریت ریسکهای فناورانه از سوی نهاد ناظر باعث شده صنعت بیمه که خود پوششدهنده ریسکهای سایر بخشهای اقتصاد است، درمعرض ریسکهای نوظهور باشد و مهمترین دارایی صنعت یعنی داده در معرض خطر قرار گیرد.

ضعف در ایجاد نظام حاکمیت داده، نبود زیرساختها و انباردادههای مشترک ازجمله ریسک پروفایل مشتریان، هزینههای بسیاری را بابت تقلب و کلاهبرداریها، خسارتهای جعلی و عدم تخمین دقیق ابعاد ریسکها به شرکتها تحمیل کرده است. توسعه اکوسیستم نیز در صنعت بیمه بهدلیل نبود استانداردهای تبادل داده، موانع فناورانه بیمهگری باز و علاقه نهاد ناظر به تصدیگری تا نظارت در پروژه سوئیچ، کند و پرهزینه شده است.

هرچند شرایط فعلی صنعت و عدم توسعه تحول دیجیتال در صنعت بیمه ایران ریشه در عوامل مختلف دارد اما یکی از مهمترین بازیگران که در بالاترین سطح در تسهیل و ریلگذاری این تغییر موثر است نهاد ناظر و رگولاتور است.

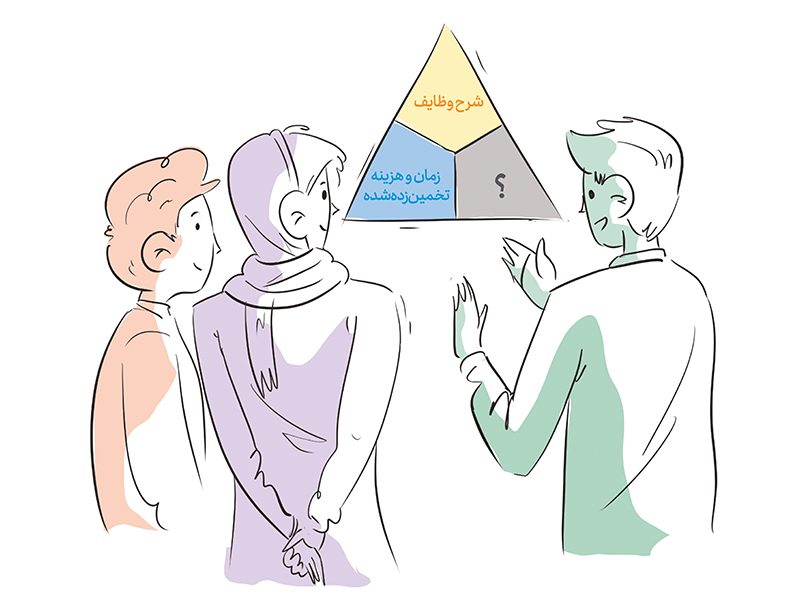

در مطالعاتی که در حوزه نگاشت نهادی و نقش نهادها در اکوسیستم نوآوری صنایع انجام شده، یکی از مهمترین نهادهای هر زیستبوم رگولاتور را قانونگذار و حاکمیت میداند که در بالاترین لایه قرار دارد و نقش موثر و مستقیم بر سایر نهادهای فعال و کیفیت ارتباط فیمابین آنها دارد. باید گفت با توجه به این نقش مهم در عصر دیجیتال و در مسیر تحول دیجیتال، نهاد رگولاتور علاوهبر نقشهای سنتی خود، وظایف و نقشهای بیشتری را مرتبط با حوزه تحول دیجیتال صنعت دارد که عدم ایفای هر یک از این نقشها تاثیر مخربی بر مسیر تحول صنعت خواهد داشت. برخی از مهمترین مواردی که میتوان به آن اشاره داشت، از این قرار است:

- تنظیم مقررات، استانداردها و دستوالعملها در استفاده از تکنولوژیهای دیجیتال در صنعت که شامل موضوعات مربوط به محرمانگی داده، امنیت سایبری، محافظت از حقوق مشتری در کسبوکارهای دیجیتال، استفاده از تکنولوژیهای نوظهور شبیه هوش مصنوعی، بلاکچین و غیره است.

- پایش و نظارت بر شرکتهای بیمه برای اطمینانبخشی از اینکه شرکتها در مسیر تحول دیجیتال بهدرستی حرکت میکنند. اینکه آیا سرمایهگذاری لازم را در حوزه تحول دیجیتال انجام دادهاند؟ فرایندها و محصولات دیجیتال ارائهشده آنها با مقررات عصر دیجیتال منطبقاند؟ آیا شرکتها در مسیر درستی در بهکارگیری تکنولوژی هستند؟

- حفظ حقوق مشتریان و اطمینانبخشی از اینکه مشتریان محصولات و خدمات با قیمت منصفانه و با کیفیت در فضای دیجتال دریافت میکنند از دیگر نقشهای نهاد ناظر در عصر دیجیتال است. موضوعاتی از جمله محرمانگی اطلاعات مشتری، نرخدهی صحیح و منصفانه، ارائه پوششهای بیمهای مناسب و شفاف و فرایندهای خسارتدهی باکیفیت در فضای دیجیتال از جمله این موارد است.

- تسهیل و توسعه نوآوری در صنعت، ایجاد فضای مناسب برای ورود استارتآپها، ایجاد سندباکس برای تست ایدههای نوآورانه و تسهیل فعالیت اینشورتکها.

- تسهیل همآفرینی و تعاملات بین نهادهای اکوسیستم، تسهیل تعاملات بین تامینکنندگان تکنولوژی و سایر ذینفعان و اطمینانبخشی از اینکه این تعاملات دیجیتال منطبق با قوانین صنعت انجام میپذیرد.

- مدیریت ریسک پذیرش تکنولوژیهای دیجیتال در صنعت، ارزیابی ریسکهای بالقوه امنیت داده، مدیریت و بررسی شکست و زوال تکنولوژیها و آثار تحول دیجیتال در ثبات بازار

- مجوزدهی و ارائه مجوز فعالیت به اینشورتکها و تدوین قوانین برای فعالیت و نظارت و اطمینانبخشی از عملکرد قانونی آنها

با توجه به شرایط فعلی ترسیمشده از وضعیت صنعت بیمه و نقش مهم رگولاتور دررابطه تحول دیجیتال صنعت بیمه، برخی از حلقههای مفقوده مهم پیشنهادی که تسهیلگر حرکت صنعت بهسمت تحول دیجیتال بوده و نیازمند اقدام عملی نهاد ناظر و قانونگذار است میتواند به شرح زیر راهگشا باشد:

- ایجاد سند تحول دیجیتال صنعت و تدوین نقشه راه و پروژههای زیرساختی مورد نیاز برای رسیدن به این چشمانداز برای صنعت

- تدوین نقشه تحول دیجیتال توسط خود نهاد ناظر و حرکت بهسمت حاکمیت دیجیتال، تغییرات ساختاری و وظیفهای در رگولاتور از جمله ایجاد بخشهای نظارتی و مجوزدهی برای اینشورتکها، توسعه سندباکس، توسعه رگتکها و…

- بازنگری قوانین و آییننامههای فعلی صنعت و بهروزرسانی با ملاحظات تحول دیجیتال

- استقرار نظام حاکمیت داده صنعت ازجمله ایجاد زیرساختهای لازم برای اشتراکگذاری و تحلیل داده برای کلیه ذینفعان و کمک به استانداردسازی و توسعه استانداردهای تبادل داده در صنعت

- تعیین تکلیف سوییچ بیمه مرکزی با درنظرگرفتن عدم آسیب به مفهوم اکوسیستم، نظارت بهجای تصدیگری و اختلال در رقابت

- وضع قوانین و نظارت بر شرکتهای بیمه جهت اطمینانبخشی از اینکه شرکتها مسیر تحول دیجیتال را بهدرستی پی گرفته، سرمایهگذاری لازم را انجام دادهاند و از سازوکارهای لازم برای مدیریت ریسکهای فناورانه برخوردارند.

- ایجاد سازوکارها جهت رصد و پایش بر فروش و خسارتدهی در فضای دیجیتال با رویکرد حفظ حقوق مشتریان و تطبیق قوانین

- ایجاد ریسک پروفایل و پلتفرمهای یکپارچه دیجیتال برای تحلیل و مبادله ریسکها بین شرکتها

نویسنده: میثم میرزازاده، رئیس هیئتمدیره کارگزاری بیمه گروه مالی کاریزما