صنعت بانکداری در سده اخیر شاهد تحولات پیوستهای بوده که در دهههای اخیر بهصورت عمده ریشه در پیشرفتهای سریع فناوری، تغییر رفتار مصرفکنندگان و البته بحرانهای مالی داشته است. در چهار دهه اخیر بهطور سنتی، سیستمهای بانکداری متمرکز برخط بلادرنگ (Core Banking Systems) یا به اختصار CBS ستون اصلی عملیات موسسات مالی بودهاند. راهحلهای بانکداری متمرکز که از اواخر قرن بیستم توسعه یافته و به بازار معرفی و عرضه شدند، با ارائه یک بنسازه یکپارچه برای سادهسازی عملیات بانکی در سراسر شعب، نقش مهمی در تحول بخش بانکداری داشتهاند.

توسعه این راهحلها روی کانالهای الکترونیکی و بعدا دیجیتال، ارائه خدمت به مشتریان؛ بهویژه در یکپارچهسازی و هماهنگی با روندهایی مانند Multi Channel Banking و سپس Omni Channel Banking، جهشی قابل توجه از فرایندهای بانکی متفرق و دستی به فرایندهای متمرکز بر مشتری و شخصیسازی محصول ایجاد کرد. به این ترتیب، قابلیت پردازش در زمان واقعی و تمرکز دادههای مشتری فراهم شد. این سیستمها زیربنای گسترش جهانی خدمات بانکی را تشکیل دادند و باعث افزایش کارایی عملیاتی و رعایت مقررات شدند. با این حال، بهمرور، انعطافناپذیری در روبهروشدن با نیازهای فزاینده و نوظهور بازار، مشتریان، صنعت، پیچیدگیهای دستوپاگیر توسعه، هزینه بالای نگهداری و توسعه چنین سامانههای یکپارچهای آشکار شد و نیاز به زیرساختهای بانکی انعطافپذیرتر را برجسته کرد.

اصطلاح «بانکداری بدون Core» یا (Coreless Banking) از محدودیتهای سیستمهای Core سنتی پدید آمده و از معماری بانکیای دفاع میکند که به یک Core واحد و یکپارچه وابسته نیست. درعوض، از پلتفرمهای مبتنیبر پردازش و ذخیرهسازی ابری، APIها (رابطهای برنامهنویسی کاربردی) و معماری ریزخدمات (Microservices) برای ایجاد یک زیرساخت بانکی انعطافپذیر و مقیاسپذیر استفاده میکند. درحقیقت، ظهور ابرروند تحول دیجیتال با اتکا به چارچوبهای نوین معماری کسبوکار بانکی و خدمات مالی بهویژه چارچوب BIAN، مفهوم بانکداری بدون Core را بهوجود آورده است.

این مفهوم، تغییر پارادایمی بهسمت خدمات بانکی چابکتر، ماژولار و مشتریمحورتر است. این رویکرد به موسسات مالی اجازه میدهد بهسرعت خدمات جدیدی را مستقر و یکپارچه کنند و با دقت به تقاضای بازار و پیشرفتهای فناوری پاسخ دهند. ادبیات کارشناسان صنعت و محققان دانشگاهی بر پتانسیل بانکداری بدون Core برای کاهش چشمگیر هزینههای فناوری اطلاعات، افزایش نوآوری محصول و بهبود تجربه مشتری تاکید میکند.

تعریف

بانکداری بدون Core را میتوان از نظرگاههای مختلف تعریف کرد. از منظر مفهومی، حتی پدیدههایی مانند نئوبانکها هم میتوانند در چارچوب این مدل نوظهور دستهبندی شوند. اجمالا میتوان گفت بانکداری بدون Core یک رویکرد جدید به بانکداری است که از مجموعهای از خدمات و برنامههای کاربردی مستقل برای ارائه خدمات بانکی به مشتریان استفاده میکند. این خدمات و برنامهها از طریق رابطهای برنامهنویسی کاربردی (API) به یکدیگر متصل میشوند.

بانکداری بدون Core مزایای متعددی نسبت به بانکداری متمرکز دارد، از جمله:

- افزایش چابکی و سرعت نوآوری

- کاهش هزینهها

- افزایش انعطافپذیری و مقیاسپذیری

- بهبود تجربه مشتری

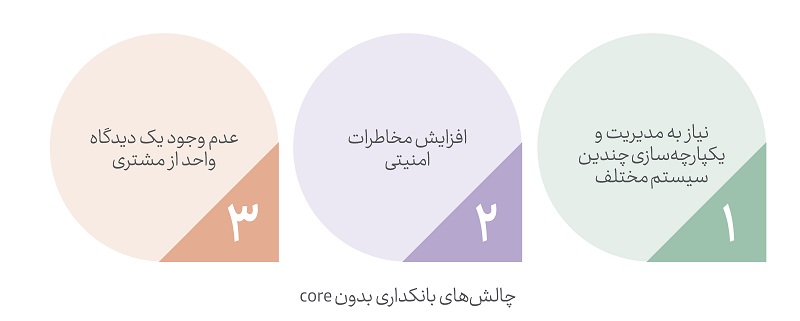

با این حال، بانکداری بدون Core همچنین میتواند چالشهایی را به همراه داشته باشد، از جمله:

- نیاز به مدیریت و یکپارچهسازی چندین سیستم مختلف

- افزایش مخاطرات امنیتی

- عدم وجود یک دیدگاه واحد از مشتری

بانکداری بدون Core نشاندهنده تغییر الگوی جدیدی در نحوه طراحی، پیادهسازی و عملیات زیرساختهای بانکی است. برخلاف سیستمهای سنتی، بانکداری بدون Core از رایانش ابری، رابطهای برنامهنویسی کاربردی (API) و معماری میکروسرویس برای ارائه خدمات بانکی مقیاسپذیر و ماژولار استفاده میکند. این مدل با وجود مزایایی مانند مقیاسپذیری بهبودیافته، زمان سریعتر ورود خدمات جدید به بازار و تجربه بهتر مشتری، چالشهایی هم در ذات خود نهفته دارد.

بانکداری بدون Core و اکوسیستم فینتک

ظهور بانکداری بدون Core، با انقلاب فینتک ارتباط ذاتی دارد. استارتآپهای فناوری مالی (فینتک) پیشگام استفاده از پلتفرمهای بانکداری بدون Core برای راهاندازی سریع خدمات نوآورانه بودهاند. رابطه همزیستی بین بانکداری بدون Core و اکوسیستم فینتک در پیشبرد تحول دیجیتال بخش مالی نقشی حیاتی دارد. استارتآپهای فینتک با استفاده از معماریهای خدمات مالی بدون Core، توانستهاند نوآوریهایی درزمینه پرداخت، وام و مدیریت ثروت را با سرعتی بیسابقه معرفی کنند که به معنای واقعی موجب اخلال و گسست در مدلهای سنتی خدمات بانکی و مالی شده است.

بانکداری بدون Core رویکردی “plug-and-play” را تسهیل میکند که در آن فینتکها میتوانند خدمات خود را بهطور یکپارچه با بانکهای سنتی ادغام کنند. به این ترتیب، بدون نیاز به پروژههای فناوری اطلاعات پرهزینه و وقتگیر، ارائه سریع و وسیع محصولات نوین به بازار خدمات مالی و تجربه مشتری روان و دلچسب را بهارمغان آورند. این زیستبوم پویای خدمات مالی، محیط همکاری را تقویت میکند که نتیجه آن سرعت و غنابخشی به نوآوری و عمقبخشی به خدمات مالی همگانی است. موضوع اخیر، بازتعریفی از فراگیری یا شمول خدمات مالی (Financial Inclusion) را ارائه میدهد که با اهداف مورد توافق دولتها در قالب توافقات و برنامههای بینالمللی سازمان ملل متحد درزمینه عدالت دسترسی به خدمات مالی همراستاست.

استارتآپهای متعددی را در جوامع توسعهیافته میتوان برشمرد که بازار پر فشار رقابت خدمات مالی و رقبای سنتی بسیار قدرتمند در آن نقشآفرین هستند. از جمله چهار نمونه موفق زیر:

Revolut- بازتعریف بانکداری با رویکرد موبایل محور: فینتک مستقر در انگلستان، با رویکرد بدون Core خود، مدل بانکداری سنتی را به چالش کشید و مجموعهای جامع از خدمات مالی را از طریق یک برنامه تلفن همراه ارائه کرد. این کسبوکار نوپدید حوزه فناوریهای مالی، از زیرساخت ابری و APIها برای یکپارچهسازی خدمات، از تامینکنندگان مختلف استفاده میکند که درنتیجه محدودیتهای سیستم بانکداری متمرکز را از میان برمیدارد. این امر، امکان پیادهسازی سریع و روان محصولات بانکی و مالی با ویژگیهای منحصربهفرد و مشارکت ارائهدهندگان خدمت در محدودهای جهانی را برای Revolut فراهم کرده است. درنتیجه، Revolut با ارائه خدمت در بیش از 30 کشور و جذب 15 میلیون مشتری، از رشد تصاعدی برخوردار است و تواناییاش در انطباق با نیازهای مشتریان و تغییرات مقررات، آن را بهعنوان یک پرچمدار بانکداری دیجیتال معرفی میکند.

Goldman Sachs Marcus- بانکداری چابک برای عصر مدرن: ورود غول سرمایهگذاری به بانکداری خرد با ارائه خدمات حسابهای پسانداز، وام و ابزار بودجهبندی روی یک پلتفرم پیشرو با رویکرد Digital-First. مارکوس روی یک چارچوب بدون Core توسعه داده شده و Goldman Sachs را برای عبور از محدودیتهای سیستمهای جانبی موجود و نوآوری سریع توانمند کرده است. استفاده از فناوری ابری و معماری ریزخدمات، قابلیت مقیاسپذیری و انعطافپذیری مارکوس را تضمین کرده است. مارکوس با جذب سپردههای میلیاردی و اعطای وامهای میلیونی، تقاضا و عطش بازار برای بانکداری دیجیتال کاربرپسند را نشان میدهد. موفقیت آن بیانگر این است که چگونه موسسات مالی باسابقه و دیرپا میتوانند از بانکداری بدون Core برای رقابت در عصر دیجیتال استفاده کنند.

BBVA- پذیرش Open Banking با رویکرد بدون Core: گروه بانکداری اسپانیایی BBVA، پیشرو در بانکداری باز، ظرفیت بالقوه نهفته در بنیانهای بانکداری بدون Core را برای بهبود تجربه مشتری و ترویج نوآوری در گروه، شناسایی کرد. BBVA با استفاده از APIها برای اتصال به شرکای فینتک، یک بنسازه قوی بانکداری باز توسعه داد. این بنسازه راه را برای توسعهدهندگان بیرونی خدمات باز کرد تا خدمات و محصولات با ویژگیهای نوین را که بهصورت مستقیم با خدمات بانکی BBVA یکپارچه میشوند، ایجاد کنند و درنتیجه زیستبوم و دامنه خدمات بانک را گسترش دهند. ابتکار بانکداری باز منجربه ارائه راهحلهای نوآورانه متعددی از ابزارهای مدیریت مالی گرفته تا مدلهای پرداخت جدید در BBVA شده است. نتیجه اینکه خلق ارزش برای گروه و مشتریان BBVA افزایش قابل توجهی داشته است. این بانک خود را بهعنوان یک بانک پیشرو که مشارکت و نوآوری را در آغوش کشیده، مطرح کرده است.

DBS Bank- پیشرو در تحول دیجیتال در آسیا: DBS بهعنوان یکی از بانکهای پیشرو در آسیا، با استفاده از مفاهیم بانکداری بدون Core، اقدام به یک سفر جامع تحول دیجیتال کرده تا ارائه خدمات و کارایی عملیاتی خود را بهبود بخشد. پیادهسازی یک بنسازه بانکداری دیجیتال استوار بر رایانش ابری، تجزیهوتحلیل کلان دادهها، و معماری مبتنیبر API در مرکز این تحول قرار دارد. این امر امکان نوآوری سریع، افزایش تعامل مشتری و سادهسازی عملیات را برای بانک فراهم کرده است. تحول DBS بسیار موفق بوده و منجربه افزایش قابل توجه تراکنشهای بانکداری دیجیتال، بهبود امتیاز رضایت مشتری و دریافت جوایز متعدد برای نوآوری در صنعت شده است. تعهد این بانک به اصول بنیادین بانکداری بدون Core، آن را به الگویی برای تحول دیجیتال در صنعت خدمات مالی تبدیل کرده است.

این نمونهها نشان میدهند که چگونه بانکداری بدون Core درحال تغییر چشمانداز صنعت خدمات مالی است. با پذیرش رویکردهای انعطافپذیر و مبتنیبر فناوری، این موسسات درحال کشف امکانات جدید، تعیین استانداردهای جدید و ارائه ارزشهای منحصربهفرد به مشتریان خود هستند.

از سوی دیگر، کشورهای درحال توسعه با بخشهای خدمات مالی درحال تحول سریع و نفوذ فزاینده فناوریهای دیجیتال، سرزمین حاصلخیزی را برای راهحلهای بانکی نوآورانه فراهم میکنند. در این کشورها، اصول بانکداری بدون Core موسسات مالی را توانمند کرده تا از محدودیتهای بانکداری سنتی فراتر رفته و دسترسی و خدمات بیسابقهای را به جمعیت کمبرخوردار ارائه دهند. نمونههای موفقی از آفریقا، آسیا و آمریکای جنوبی میتوان برشمرد که اجرای تاثیرگذار بانکداری بدون Core چگونه در مسیر توسعه فراگیری مالی و دسترسیپذیری خدمات بانکی و مالی، گوی سبقت را از مدلهای سنتی ربودهاند.

M-Pesa- تحول خدمات مالی در آفریقا: M-Pesa یک سرویس پول موبایل و تامین مالی خرد است که توسط Safaricom در کنیا در سال 2007 راهاندازی شد و بانکداری در آفریقا را متحول کرد. این سرویس به کاربران امکان میدهد تا از طریق تلفنهای همراه، واریز و برداشت داشته باشند، انتقال وجه انجام دهند، صورتحسابها را پرداخت کنند و به اعتبار و پسانداز دسترسی داشته باشند. این پلتفرم از یک مدل بانکداری بدون Core استفاده میکند که عملیات بانکی را بهطور مستقل از حسابهای بانکی سنتی انجام میدهد و از شبکهای از نمایندگان برای تراکنشهای نقدی استفاده میکند. این مدل روی یک پلتفرم تلفن همراه قوی ساخته شده که با زیرساختهای مخابراتی یکپارچه میشود و نیاز به زیرساختهای بانکداری فیزیکی را برطرف میکند. M-Pesa با گسترش بازار خدمات به چندین کشور دیگر آفریقایی و فراتر از آن، موفقیت فوقالعادهای داشته است. این سرویس با ارائه دسترسی به خدمات مالی، میلیونها فرد کمبرخوردار و محروم از بانک را توانمند کرده و بهطور قابل توجهی فراگیری مالی را در منطقه بهبود بخشیده است.

Paytm- انقلاب پرداختهای دیجیتال در آسیا: این پلتفرم پرداخت دیجیتال هندی، بهعنوان یک برنامه شارژ مجدد تلفن همراه شروع به کار کرد و سپس به یک شرکت خدمات مالی کامل تبدیل شد که خدمات کیف پول دیجیتال، بانکداری، وام، بیمه و سرمایهگذاری را ارائه میدهد. Paytm در قلب خود از معماری بانکداری بدون Core که از طیف گستردهای از خدمات روی یک پلتفرم واحد پشتیبانی میکند، بهره میبرد. این شرکت برای ارائه این خدمات با بانکها و موسسات مالی متعددی مشارکت کرده است. خدمات موسسات شریک، توسط رابط پرداختهای یکپارچه هند (UPI) برای انجام تراکنشهای روان و بدون پیچیدگی تجربه مشتری، تسهیل میشود. Paytm با داشتن بیش از 300 میلیون کاربر کیف پول، کمک قابل توجهی به انقلاب مالی دیجیتال هند کرده است. این شرکت نقش مهمی در پیشبرد پذیرش پرداختهای دیجیتال در سراسر هند داشته و تراکنشهای مالی را برای میلیونها کاربر آسانتر و در دسترستر کرده است.

Nubank- برهمزدن نظام بانکی سنتی در آمریکای جنوبی: Nubank یک استارتآپ فینتک برزیلی است که به بزرگترین بانک دیجیتال خارج از آسیا تبدیل شده است. این بانک، کارت اعتباری بدون کارمزد و حساب پسانداز دیجیتال ارائه میدهد که بهطور کامل از طریق یک برنامک تلفن همراه قابل دسترسی است. بنسازه بانکداری بدون Core آن مبتنیبر رایانش ابری است و امکان مقیاسپذیری سریع و عرضه خدمات جدید را بدون محدودیتهای قدیمی بانکهای سنتی فراهم میکند. استفاده این بانک از تجزیهوتحلیل دادههای پیشرفته و یادگیری ماشین برای تصمیمات اعتباری و خدمات به مشتری، آن را از رقبای بانکداری سنتی متمایز کرده است. Nubank از زمان تاسیس خود در سال 2013، دهها میلیون مشتری را در سراسر برزیل جذب کرده و فعالیتهای خود را به مکزیک و کلمبیا گسترش داده است. موفقیت این بانک در رویکرد مشتریمحور، تجربه کاربری ساده و حذف کارمزدهای بانکی سنتی نهفته است که با بازار آمریکای جنوبی سازگاری خوبی داشته است.

این نمونهها قدرت تحولآفرین بانکداری بدون کر در کشورهای درحال توسعه را نمایان ساختهاند و نشان میدهند که چگونه رویکردهای نوآورانه به بانکداری میتوانند فراگیری مالی را بهطور قابل توجهی افزایش دهد، دسترسی به خدمات مالی را دموکراتیزه کند و مدلهای بانکداری سنتی را با اختلال و گسست مواجه سازد. موفقیت چشمگیر این موسسات نه تنها موجب بازتعریف چشمانداز بانکداری در حوزه جغرافیایی کسبوکار آنها شده، بلکه آنها را بهمثابه الگوهای درخشان نوآوری دیجیتال صنعت خدمات مالی مطرح کرده است.

اندازه بازار Core Banking و Coreless Banking

با توجه به ورود ارائهکنندگان سامانههای Core Banking به بازار Coreless Banking که در بخشهای بعدی به آن اشاره خواهد شد، اختلاف در برآوردهای اندازه بازار این دو مدل از راهحلهای بانکداری دیجیتال نمایان است. اما با بررسی جزئیات گزارشهای دردسترس میتوان بهطور متوسط به نمایی از بازار دست پیدا کرد.

بهصورت اجمالی، پیشبینی میشود اندازه بازار Core Bnaking از رقمی حدود ۱۵ میلیارد دلار در سال ۲۰۲۱، با نرخ رشد مرکب سالانه (CAGR) حدود 7.78 درصد به رقمی حدود ۲۳ میلیارد دلار در سال ۲۰۲۷ برسد. از سوی دیگر، پیشبینی میشود تا سال 2030، صنعت بانکداری با گسترش بانکداری بدون Core و نوآوریهای فینتک بهطور چشمگیری متحول شود. انتظار میرود فناوریهایی مانند هوش مصنوعی، بلاکچین و اینترنت اشیا بهطور کامل در اکوسیستم بانکی ادغام شوند و امکان تجربیات بانکی شخصیسازیشده، امنیت بیشتر و کارایی عملیاتی را فراهم کنند. گرایش بهسمت ارزهای دیجیتال و پلتفرمهای مالی غیرمتمرکز (DeFi) میتواند مدل بانکداری سنتی را بیشتر به چالش بکشد و نیاز به تغییر بهسمت معماریهای بدون Core برای حفظ رقابت را ضروری کند. برآوردهای بازار، افزایش قابل توجهی در سرمایهگذاریهای مربوط به راهحلهای بانکداری بدون Core را نشان میدهد، بهطوری که پیشبینی میشود نرخ رشد مرکب سالانه (CAGR) در طول 10 سال آینده از 20 درصد فراتر رود. انتظار میرود تا سال ۲۰۳۰، بازار بانکداری بدون Core با توجه به تقاضا برای خدمات بانکی چابک، مقرونبهصرفه و مشتریمحور از ۲۰ میلیارد دلار فراتر رود. موسسات مالی که به پلتفرمهای بدون Core منتقل میشوند، تا ۳۰ درصد کاهش در هزینههای عملیاتی بههمراه افزایش قابل توجهی در نوآوری محصول و رضایت مشتری را تجربه خواهند کرد.

رویکرد ارائهدهندگان راهحلهای Core Bnaking به روند Coreless Banking

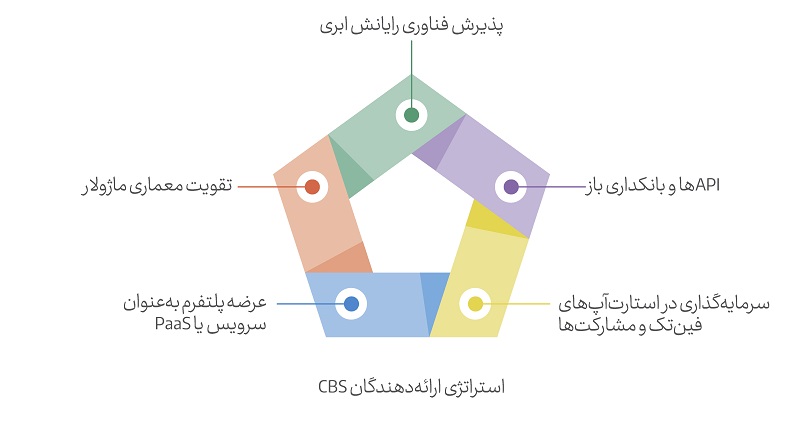

ارائهدهندگان پیشرو سامانههای بانکداری متمرکز (CBS) بهطور فزایندهای به تحول بهسوی بانکداری بدون Core بهعنوان یک روند مهم در صنعت مالی اذعان دارند. این تغییر بهصورت عمده بهدلیل تقاضای راهحلهای بانکی انعطافپذیرتر، مقیاسپذیرتر و مشتریمحور است. سیستمهای بانکداری متمرکز سنتی نیز اغلب بهدلیل معماری یکپارچه خود نمیتوانند آنها را ارائه دهند. برای تطبیق با مفهوم بانکداری بدون Core و کاهش خطر تبدیلشدن آن به یک رقیب قدرتمند، ارائهدهندگان CBS استراتژیهای مختلفی را اتخاذ کردهاند که بر نوآوری، مشارکت و پذیرش فناوریهای جدید تمرکز دارند. بهصورت خلاصه نحوه پاسخ برخی از برجستهترین ارائهدهندگان عبارت است از:

- پذیرش فناوری رایانش ابری

بسیاری از ارائهدهندگان CBS برای ارائه انعطافپذیری بیشتر، کاهش هزینهها و بهبود مقیاسپذیری برای مشتریان خود، خدمات خود را بهسمت رایانش ابری منتقل میکنند. راهحلهای مبتنیبر ابر به بانکها اجازه میدهد تا رویکردی ماژولارتر برای زیرساخت خود اتخاذ کنند و به آنها امکان میدهد خدمات و فناوریهای جدید را با کارایی بیشتری یکپارچه سازند. بهعنوان مثال Temenos، یک ارائهدهنده پیشرو CBS، محصول بانکداری متمرکز Temenos Transactرا ارائه میدهد که یک محصول بانکداری متمرکز cloudnative و cloud-agnostic است و به بانکها امکان میدهد از مزایای بنیادین بانکداری بدون Coreمانند مقیاسپذیری و استقرار سریع بهرهمند شوند.

- APIها و بانکداری باز

برای رودررویی با خیزش بانکداری بدون Core، ارائهدهندگان CBS بهطور فزایندهای روی APIها و ابتکارات بانکداری باز تمرکز میکنند. این ارائهدهندگان با ارائه لایههای API قوی، به موسسات مالی اجازه میدهند خدمات شخص ثالث و نوآوریهای فینتک را بهصورت مستقیم در سیستمهای اصلی خود یکپارچهسازی کنند. درواقع سیستمی ایجاد کنند که انعطافپذیری پلتفرمهای بدون Core را بروز میدهد. بهعنوان مثال Finastra پلتفرم خدمات مالی باز و مشارکتی FusionFabric.cloud را راهاندازی کرده که توسعه خدمات بانکی جدید از طریق API را ترویج میکند.

- سرمایهگذاری در استارتآپهای فینتک و مشارکتها

با درک نوآوریهایی که استارتآپهای فینتک به ارمغان میآورند، بسیاری از ارائهدهندگان CBS در این شرکتها سرمایهگذاری میکنند یا مشارکتهای استراتژیک برقرار میکنند. این رویکرد به آنها اجازه میدهد تا فناوریها و خدمات پیشرفته را در محصولات خود ادغام کنند و آنها را در بازار پرشتاب، همچنان مرتبط نگه دارند. بهعنوان نمونه، Infosys Finacle با چندین فینتک برای ارتقای راهحل بانکداری متمرکز خود با ویژگیهای پیشرفته مانند فناوری بلاکچین و تجزیهوتحلیل پیشرفته دادهها شریک شده تا اطمینان حاصل کند که مشتریان آنها میتوانند خدمات رقابتی ارائه دهند.

- عرضه پلتفرم بهعنوان سرویس یاPaaS

برخی از ارائهدهندگان CBS برای اینکه بانکها کنترل بیشتری بر سفر تحول دیجیتال خود داشته باشند، مدل پلتفرم بهعنوان سرویس (PaaS) را به آنها عرضه میکنند. این مدل به موسسات مالی امکان میدهد تا نوعاً با تولید و راهاندازی یک برنامک موبایلی، برنامههای کاربردی را بدون پیچیدگی ساخت و نگهداری زیرساختی توسعه، پیادهسازی و مدیریت کنند. بهعنوان مثال، Oracle Financial Services مجموعه کاملی از نرمافزارهای کاربردی را در بستر خدمات ابری خود عرضه میکند که به بانکها امکان میدهد از تجربه گسترده Oracle در خدمات مالی در چارچوب PaaS انعطافپذیر استفاده کنند.

- تقویت معماری ماژولار

برای ارائه انعطافپذیری مورد نیاز موسسات مالی امروز، برخی از فروشندگان سامانههای بانکداری متمرکز، محصولات خود را با یک معماری ماژولارتر ارتقا میدهند. این رویکرد به بانکها امکان میدهد اجزای جداگانه سیستم بانکداری متمرکز خود را بدون مختلکردن کل عملیات، بهروزرسانی یا جایگزین کنند که یک اصل کلیدی در بانکداری بدون Core است. بهعنوان مثال، نرمافزار خدمات بانکی SAP بهگونهای طراحی شده که سطوح بالایی از ماژولاربودن و پیکربندی را ارائه دهد. این نرمافزار به بانکها امکان میدهد خود را سریعتر با مدلهای کسبوکار جدید و الزامات تنظیمگری تطبیق دهند.

مخاطرات (ریسکهای) بانکداری بدونCore

پذیرش مفهوم بانکداری بدون Core، اگرچه مزایای قابل توجهی از نظر انعطافپذیری، مقیاسپذیری و نوآوری بههمراه دارد، اما ریسکهای قابل توجهی دارد که موسسات مالی باید با دقت آنها را مدیریت کنند. این ریسکها حوزههای فناوری، عملیاتی، نظارتی و استراتژیک را دربرمیگیرد.

1. ریسکهای فناوری

پیچیدگی یکپارچهسازی:

گذر از یک سیستم بانکداری متمرکز به معماری بدون Core شامل یکپارچهسازی میکروسرویسها و APIهای مختلف است. این فرایند میتواند پیچیدگیهای فنی متعددی را دربر داشته باشد و با مسائلی مانند اطمینان از برقراری ارتباط روان بین سرویسها همراه باشد.

امنیت و حریم خصوصی دادهها:

بانکداری بدون Core بهطور گستر ای به خدمات ابری و APIهای طرف ثالث بیرونی متکی است که میتواند آسیبپذیری دربرابر حملات سایبری و نقض حریم امنیتی اطلاعات را افزایش دهد. اطمینان از امنیت و حریم دادههای خصوصی با جریانیافتن دادهها بین چندین سرویس، چالشبرانگیزتر میشود.

قابلیت اطمینان و مدت زمان قطع سیستم:

اتکا به چندین مولفه و سرویس بیرونی، خطر قطع خدمات سامانه یا توقف فعالیت را افزایش می دهد. اطمینان از قابلیت اتکای بالا و دردسترسبودن بالا در سراسر زیرساخت بانکداری بدون Core، امری حیاتی است.

2. ریسکهای عملیاتی

وابستگی به طرفهای ثالث:

بانکداری بدون Core اغلب به معنای وابستگی به سایر ارائهدهندگان خدمات برای کارکردهای بانکی ضروری (مانند خدمات واریز، برداشت، انتقال، پرداخت و اعتبار و تسهیلات) است. این وابستگی میتواند ریسکهایی را در ارتباط با کیفیت خدمات، تداوم کسبوکار و کنترلهای فرایندی بر خدمات بانکی بههمراه داشته باشد.

استعداد و تخصص:

پیادهسازی و مدیریت معماری بانکداری بدون Core نیازمند سرمایه انسانی با مهارتهای خاص در پردازش ابری، مدیریت API و میکروسرویسهاست. کمبود متخصصان ماهر میتواند چالشهای قابل توجهی را تحمیل کند.

تغییرهای فرهنگی و سازمانی:

انتقال به مدل بدون Core نیازمند تغییرات قابل توجهی در فرهنگ سازمانی و ساختار سازمان است. بانکهای سنتی ممکن است در هنگام دورشدن از فرایندها و سیستم های تثبیتشده، با مقاومتها داخلی شدید و گسترده مواجه شوند.

3. ریسکهای تنظیمگری و نظارتی

پیچیدگی انطباق:

بانکداری یک صنعت بهشدت تحت نظارت و تنظیمگری است. عرضه خدمات بانکداری بدون Core میتواند انطباق با مقررات موجود را پیچیده کند. اطمینان از اینکه هر مولفهای از معماری بدون Core مطابق با استانداردهای تنظیمگری باشد، ضروری است.

جریانهای دادههای فرامرزی:

برای موسسات مالی که در چندین حوزه مقرراتی فعالیت میکنند، بانکداری بدون Core نگرانیهایی را درمورد جریانهای دادههای فرامرزی و رعایت مقررات مختلف حفاظت از دادههای ملی در هر حوزه مقرراتی ایجاد میکند.

عقبماندگی تنظیمگری:

چارچوبهای تنظیمگری ممکن است از پیشرفتهای فناوری عقب بمانند. بدین ترتیب، ابهاماتی درمورد چگونگی جایگیری مدلهای بانکداری نوین در مقررات موجود ایجاد کنند. هدایت کسبوکار در این چشمانداز درحال تحول، نیازمند هوشیاری مداوم است.

4. ریسکهای استراتژیک و بازار

فشار رقابتی:

اگرچه گذار به بانکداری بدون Core میتواند مزیت رقابتی ایجاد کند، با این حال موسسات را درمعرض رقابت با رقبای جدید، از جمله استارتآپ های فینتک که ذاتا دیجیتال و چابکتر هستند، قرار میدهد.

اعتماد و رضایت مشتری:

هر تغییر قابل توجهی در زیرساخت بانکی، ریسک مختلکردن تجربه مشتری را بههمراه دارد. حفظ اعتماد و رضایت مشتری در سراسر فرایند گذار، امری حیاتی است.

سرمایهگذاری و افزایش هزینهها:

سرمایهگذاری اولیه در فناوری و سرمایه انسانی ماهر و مستعد برای بانکداری بدون Core می تواند قابل توجه باشد. همچنین بهدلیل چالشهای پیشبینینشده در پیادهسازی و یکپارچهسازی، ریسک افزایش هزینهها وجود دارد.

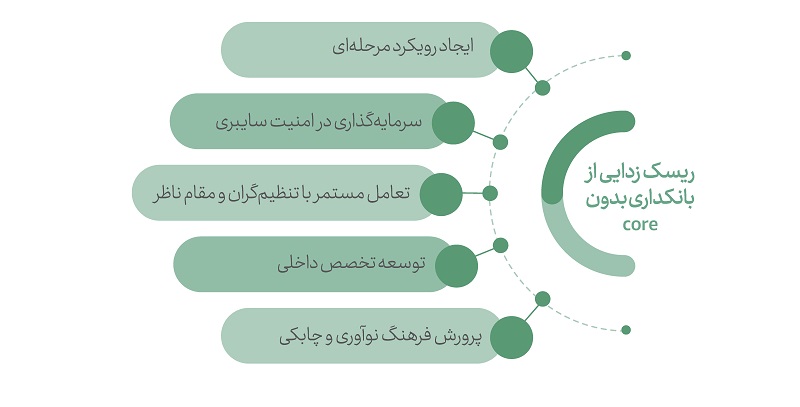

راهبردهای کاهش ریسک

برای کاهش این ریسک ها، موسسات مالی میتوانند رویکرد مرحلهای برای پیادهسازی اتخاذ کنند، روی اقدامات امنیت سایبری سرمایهگذاری کنند، در تعامل مداوم و مؤثر با نهادهای تنظیمگر باشند، تخصصهای داخلی را مستمرا ارتقا و فرهنگ نوآوری و چابکی را در درون خود پروش دهند. سازواری با بانکداری بدون Core گذاری استراتژیک است که میتواند گشایش فرصتهای بزرگ را برای موسسات مالی به ارمغان آورد. با این وجود، رهگشایی از میان مخاطرات احتمالی آن نیازمند برنامهریزی دقیق، اتخاذ شیوههای قوی مدیریت ریسک و تعهد به یادگیری و سازواری مستمر است. برای کاهش مخاطرات، موسسات مالی میتوانند اقدامات زیر را انجام دهند:

- رویکرد مرحلهای: تقسیم پیادهسازی بانکداری بدون Core به گامهای کوچک و قابل کنترلتر جهت کاهش پیچیدگی و خطاهای احتمالی.

- سرمایهگذاری در امنیت سایبری: بهرهگیری از آخرین فناوریها و بهروشها برای محافظت از دادهها و سامانهها دربرابر حملات سایبری.

- تعامل مستمر با تنظیمگران و مقام ناظر: تعامل و تبادل نظر با تنظیمگران جهت حصول اطمینان از رعایت کامل مقررات و درک درست از چشمانداز تنظیمگری درحال تحول، علاوهبر کاهش مخاطرات نظارتی میتواند در شکلدهی فضای تنظیمگری به نفع خدمات نوین کارساز باشد.

- توسعه تخصص داخلی: آموزش مستمر کارکنان درزمینه فناوریهای مرتبط با بانکداری بدون Core مانند رایانش ابری، API و میکروسرویسها.

- پرورش فرهنگ نوآوری و چابکی: توسعه محیط سازمانی که نوآوری و آزمودن را ترغیب کند و امکان سازگاری سریع با تغییرات فضای کسبوکار و روندهای فناوری را فراهم سازد.

- نگاه تنظیمگری به بانکداری بدون Core: از تردید محتاطانه به خوشبینی آگاهانه

از زمان ظهور بانکداری بدون Core با وجود تردیدها و سختگیریها، نگرش تنظیمگران به آن درحال تحول و تکامل بوده است. این موضوع، نشانگر بهرسمیتشناختن نیاز روبهرشد انطباق چارچوبهای تنظیمگری با پیشرفتهای فناوریهای نوپدید در صنعت خدمات مالی است. تنظیمگران در اغلب نقاط جهان بهطور فزایندهای از نوآوریها و کارکردهایی که بانکداری بدون Core و فناوریهای مرتبط میتوانند به صنعت بانکداری به ارمغان بیاورند، از جمله تجربه مشتری بهینهتر، بهبود کارآیی عملیاتی و افزایش رقابتپذیری آگاه هستند. با این حال، آنها همچنین خطرات و چالشهای بالقوه، بهویژه درمورد امنیت دادهها، ثبات و یکپارچگی سیستم مالی و حمایت از مصرفکننده را نیز به رسمیت میشناسند. برخی از تحولات کلیدی در دیدگاه نتنظیمگری نسبت به بانکداری بدون Core عبارتند از:

تاکید بر مدیریت ریسک فناوری

تنظیمگران بر اهمیت شیوههای قوی مدیریت ریسک برای موسسات مالیای که معماری بانکداری بدون Core را توسعه میدهند، تاکید کردهاند. این، شامل حصول اطمینان از کفایت نسبی اقدامات موسسات برای رسیدگی به تهدیدها و مخاطرات سایبری، نگرانیهای مربوط به حریم خصوصی دادهها و انعطافپذیری عملیاتی است. برخی نهادهای تنظیمگر پیشرو در پذیرش و سازوارسازی فناوریهای نوین مالی همچون مرجع بانکداری اروپا (EBA) و فدرال رزرو در ایالات متحده، دستورالعملها و چارچوبهایی را با هدف بهبود قابلیتهای مدیریت ریسک بانکها، بهویژه بانکهایی که راهحلهای فناوری پیشرفته را در پیش میگیرند، صادر کردهاند.

حمایت از نوآوری و همکاری با فینتکها

بسیاری از مقامات نظارتی برای ایجاد محیطی مساعد برای نوآوری فناوری در بخش مالی، مراکز نوآوری، محیطهای آزمایشی (sandbox) و مشارکتهای فینتک را ایجاد کردهاند. برای مثال، مرجع نظارت بر عملیات مالی بریتانیا (FCA) از یک محیط آزمایشی نظارتی برای اجازهدادن به کسبوکارها برای آزمایش محصولات، خدمات و مدلهای نوآورانه کسبوکار در یک محیط کنترلشده استفاده میکند. چنین ابتکاراتی حمایت تنظیمگران را از نوآوری از جمله مدلهای بانکداری بدون Code نشان میدهد و درعین حال تضمین میکند که خطرات بهطور موثر مدیریت شوند.

بانکداری باز و استانداردهای API

تلاش برای وضع مقررات بانکداری باز، بهویژه در اتحادیه اروپا با رهنمود خدمات پرداخت ۲ (PSD2) و اقدمات دیگر در سایر مناطق، با اصول بنیادین بانکداری بدون Core (ترویج استفاده از APIها برای تسهیل اشتراکگذاری ایمن و کارآمد دادهها بین بانکها و سایر تامینکنندگان خدمات) همسو است. این گونه مقررات و رهنمودها بهمنظور افزایش رقابت، بهبود انتخاب مشتری و تقویت نوآوری در خدمات مالی طراحی شدهاند. تنظیمگران بر اطمینان از مطابقت رابطهای API و شیوههای اشتراکگذاری دادهها با استانداردهای امنیتی و حفظ حریم خصوصی تاکید دارند.

تعامل درزمینه رعایت مقررات

تعاملی مستمر بین تنظیمگران و موسسات مالی درمورد چالشهای رعایت ناشی از بانکداری بدون Core در جریان است. تنظیمگران درحال بررسی این هستند که چگونه قوانین و مقررات موجود به مدلهای جدید بانکداری اعمال میشوند و آیا قوانین جدیدی برای رسیدگی به مخاطرات نوظهور مورد نیاز است؟ هدف این تعامل ایجاد تعادل بین تقویت نوآوری و تضمین امنیت، استحکام، ثبات و دسترسی منصفانه به خدمات در کل نظام مالی است.

همکاری بینالمللی

با توجه به ماهیت جهانی خدمات مالی و فناوری، تاکید فزایندهای بر همکاری بینالمللی بین نهادهای تنظیمگر وجود دارد. هدف این همکاری همخوانکردن رویکردهای نظارتی درمورد بانکداری بدون Core و سایر نوآوریهای فینتک، تسهیل خدمات فرامرزی و همزمان مدیریت ریسکهای سیستمی است. درواقع میتوان گفت از منظر تنظیمگری، نگرشی محتاطانه اما خوشبینانه نسبت به بانکداری بدون Core وجود دارد. تنظیمگران از یکسو مزایای این نوآوریهای فناورانه را درک میکنند، اما از سوی دیگر بهشدت بر این موضوع تمرکز دارند که این تحولات مایه بهخطرافتادن یکپارچگی، ثبات و حمایت از مصرفکننده در نظام مالی نشوند. با پیشرفت مستمر بانکداری بدون Core، انتظار میرود چارچوبهای نظارتی نیز سازوار شوند و رویکرد همکاریآمیز میان تنظیمگران و صنعت مالی را برای مدیریت چالشها و فرصتهای پیشرو بازتاب دهند.

تا چه بازی رخ نماید بیدقی خواهیم راند

درمجموع به نظر میرسد روند قدرتمند بانکداری بدون Core یکی از نیروهای شکلدهنده فضای آینده بانکداری و خدمات مالی خواهد بود. کلانروندهای فناوری اطلاعات و ارتباطات در امتزاج با روندهای پویای بانکداری و خدمات مالی، آینده صنعت خدمات مالی را دستخوش تحولاتی وسیع، عمیق و پرشتاب خواهند کرد. ظهور و گسترش پدیده فینتک یکی دیگر از این نیروهای قدرتمند است. بهرهگیری از فناوریهای نوین، موجب ظهور و توسعه روندهای کسبوکار مالی جدیدی مانند خدمات مالی نهفته (Embedded Finance) شده است. از سوی دیگر توسعه و رشد انفجاری فناوری، روند قدرتمند بانکداری بهمثابه خدمت (Banking as a Service) را فراروی صنعت خدمات مالی قرار داده که خود داستانی درازدامن است.

اگر بانکداری بدون Core، فعالان صنعت خدمات مالی را بهسوی تحول در ارائه خدمات رهنمون کند، بانکداری بهمثابه خدمت ارائه خدمات مالی در بستر خدمات غیرمالی را هدف میگیرد. این سطح از نفوذ بانکداری و خدمات مالی در هر بستر کسبوکار و خدمترسانی، البته نگرانی تنظیمگران و مقامات ناظر را درپی داشته، اما از پذیرش و سازواری با پیشرفت سرسامآور فناوری گریزی نیست و چارچوبهای نظارتی و تنظیمگری نیز بالاخره درپی این قافله، چارهای جز پذیرش روندها و مفاهیم نو ندارند. اگرچه ثبات مالی، نیل به اهداف توسعه، حفظ و تقویت قدرت خرید (یا بهعبارتی تثبیت ارزش پول ملی) وظیفه سترگ مقام تنظیمگر است و نوآوریهای خدمات و فناوریهای مالی نیز گریزی از رعایت مقررات ندارند. این تناقضنما خود یکی از دلایل پویایی شگفتانگیز و پرسرعت بانکداری و خدمات مالی است. این صنعت پویا آبستن تحولاتی شگرف خواهد بود.

نویسنده: محسن عزیزی، صاحبنظر بانکداری دیجیتال