سالهاست که ارزش داده بهعنوان یک سرمایه استراتژیک و کلیدی کسبوکار روشن شده است. چند سالی میگذرد که محققین و مهندسین درخصوص اهمیت تحلیل داده برای ارائه خدمات شخصیسازیشده در عصر دیجیتال بررسی و اقداماتی انجام دادهاند. در کتب مختلف از جمله کتاب «بانکداری شناختی» از همه زوایا به اهمیت داده، تحلیل پیشرفته داده، سیستم های شناختی مانند سیستم های توصیه گر نسل سوم، مشاوران هوشمند و دستیاران شناختی برای ارائه نوع خدمات پرداخته شده و ضرورت حرکت بهسمت شناخت همهجانبه مشتریان برای این مهم بر همگی مسجل است. در این نوشتار سه روند موثر در شخصی سازی خدمات مالی، در قالب مثال هایی تشریح شده و این سه جنبه به نقش های فناوری و راهبری کنار یکدیگر اشاره دارد.

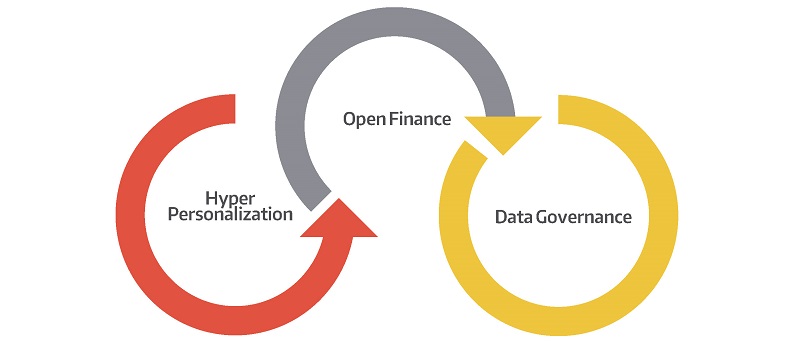

بانک دیجیتال برای ارائه خدمات شخصی سازیشده، به داده های بیشتر برای شناخت کامل تر مشتری نیاز دارد که این مورد توسط بانکداری باز با همکاری و همگرایی فین تک ها آغاز شد. هماکنون در کشورهای اروپایی به بلوغ رسیده و در مرحله امور مالی باز (Open Finance) به معنی همکاری با سایر شرکت های مالی مانند بیمه، بورس و اداره مالیات است. این بهاشتراک گذاری داده ها میان چند واحد و ارگان، نیاز به راهبری دارد که با حکمرانی داده (Data Governance) می تواند مسیر خود را هموارتر طی کند. از طرفی، شخصی سازی در گذشته بهصورت شناخت گروهی مشتریان بود که با تکنیک هایی مانند طبقه بندی صورت می گرفت و به طبقه ای خاص، سرویس ویژه مربوطه ارائه می شد. اما کم کم با تحلیل پیشرفته داده ها، فوق شخصی سازی (Hyper-Personalization) انجام می شود؛ بهعبارتی با پیشبینی و قبل از ایجاد نیاز برای مشتری، به آنها پیشنهاد می شود.

ارائه خدمات فوق شخصی سازیشده (Hyper-Personalization)

بانک های بزرگ و پیشرو دنیا مانند بانک آمریکا مدتی ست که خدمتی تحت عنوان «خدمت زندگی» ارائه می کنند با این مفهوم که:

«آسوده زندگی کن؛ ما برایت برنامه ریزی کرده و با رصد بازار و نیازمندی هایت، خدمت هایی متناسب ارائه می کنیم.»

تصور کنید دو فرزند دارید و نزدیک به زمان بازگشایی مدارس و دانشگاهها، قرار است هزینه بهنسبت بالایی را بابت شهریه، سرویس ایاب و ذهاب و خرید وسایل پرداخت کنید. پیامی در اپلیکیشن بانک یا پیامکی را از بانک دریافت میکنید که امکان دریافت تسهیلات ثبتنام مدارس و دانشگاه را با مبلغ سود نازل دارید. این امکان بهصورت اتوماتیک برای شما فعال خواهد شد و هر ماه نیز خودکار از حسابتان برداشت می شود. یا شما اهل سفر هستید و معمولا سالی یک بار سفر می روید، بانک پیش از زمان مورد نظرتان، پیشنهاد سفری عالی می دهد و با تکنیک های امور مالی باز قادر است با کمک شرکای تجاری، بلیط پرواز شما را تهیه، بیمه سفر شما را مهیا و هزینه آن را با اقساط نازل از حسابتان برداشت کند.

بنابراین، بانک با جمع آوری هرچه بیشتر داده های صحیح و دسترسی به داده های به روز مشتریان و از طرفی تقویت زیرساخت های مورد نیاز مانند سرویس های منعطف و مدل های هوشمند می تواند در مسیر ارائه خدمات شخصی سازی شده حرکت کند. خدمات فوقشخصی سازیشده، براساس تحلیل داده های گسترده مشتریان برگرفته از سیستم ها، رسانه ها، شرکا و دادههای باز، به مشتری پیشنهاد داده و ارائه این خدمات با بهکارگیری الگوریتم ها و مدل های هوش مصنوعی، محقق می شوند.

امور مالی باز و گسترش همکاری مراکز مالی و بهاشتراک گذاری داده ها (Open Finance)

امور مالی باز، دامنه بهاشتراک گذاری داده ها را از بانک و فین تک ها به تمامی سازمان های مالی (بانک، بیمه، بورس، شرکت های سرمایه گذاری، اداره مالیات و…) بسط می دهد و به این ترتیب با ارائه محصولات و خدمات نوآورانه جدید، تجارب جذابی را برای مشتریان رقم می زند. مالکیت داده با مشتری است و کسبوکارها با مجوز آنها داده ها را تحلیل میکنند و خدمات شخصی سازیشده و بهینه ای را در اختیار مشتریان می گذارند.

بهعنوان نمونه، شرکت خودروسازی تسلا، بیمه خودرو را زمان فروش به مشتری ارائه میدهد. تسلا از مشتری مجوز دسترسی به داده برخط را می گیرد و حق بیمه پس از پردازش داده ها، بهصورت منعطف و بهصرفه محاسبه و همانجا فعال میشود. درحال حاضر، حق بیمه اتومبیل براساس یک سری شاخص ها محاسبه می شود و تقریبا برای خودروهای یکسان، ثابت است. درصورتی که حق بیمه راننده پرخطر می تواند به صورت قابل ملاحظه ای با راننده حرفه ای و بدون تخلف متفاوت باشد. با این مشارکت های کاری، جریان های درآمدی جدیدی برای بانک ایجاد می شود.

بهعنوان نمونه دیگر، در امور مالی باز به پلتفرم یا بانک مجوز می دهید تا حساب شما را در سایر بانک ها یا ادارات مالی همچون بیمه، بورس و مالیات در قالب خدمت چک کند؛ فرض کنید بانکی به مشتریان خوشحساب حسب اعتبار، تسهیلاتی را عرضه می کند و مشتری در این بانک گردش حسابی ندارد تا اعتبارش سنجیده شود؛ تحت این شرایط اگر مشتری براساس اطلاعات این بانک درخواست تسهیلات دهد، به او تعلق نمیگیرد اما اگر خدمت مالی باز ارائه شود، خوشحسابی او در سایر ارگان ها اثبات می شود و وام را دریافت خواهد کرد.

بنابراین در امور مالی باز، چارچوب دسترسی به داده ها و اشتراک گذاری منابع گسترده تر می شود. بانکها با گوشدادن به مشتریان و درک اینکه چه چیزی بیشترین ارزش را برای آنها بهدنبال دارد، میتوانند با همکاری شرکایشان «نقاط را به هم متصل کنند.»

حاکمیت داده عنصری کلیدی است (Data Governance)

هنگامی که داده بین ارگان ها پراکنده است، برای ایجاد بینش و ارائه خدمات نوآورانه شخصی سازیشده، نیاز به ورود مدیران کلان برای یکپارچگی و جریان سازی، قاعده گذاری و نظارت است. برای دسترسی به داده های ناب در زمان لازم، حاکمیت داده لازم است و نهادهای بالادستی باید ورود به جا و موثر داشته باشند. بدون این مهم، اشتراک گذاری داده ها پیچیده و غیرایمن خواهد بود.

نهاد بالادستی می بایست:

- برای بهاشتراکگذاری داده های استاندارد تبیین کند.

- امنیت را برای همه ذینفعان فراهم کند.

- بر عملکرد، نظارت بدون مداخله اجرایی داشته باشد.

- در زمان بروز اختلافات، ورود و مسائل را حل کند.

- با متخصصین ارتباط نزدیک داشته باشد.

- اجازه دهد متخصصین، چهارچوب اجرایی و مکانیزم ارتباطی ایمن برای بهاشتراکگذاشتن داده ها طراحی کنند.

- با تدوین مصوبات و اجباری کردن اشتراک داده، مسیر را هموار کند.

- مشارکت بین کسبوکارها را تسهیل کند و هر جا گره ای وجود دارد، بگشاید.

- راه اندازی برخی سامانه ها برای تحقق این مورد کلیدی است؛ بهعنوان نمونه، راهاندازی سامانه «هویت دیجیتال» تسهیل گر است. در مقاله ای نوشته شده بود که مانند رمپ عمل می کند.

بنابراین، حکمرانی برای اطمینان از اینکه امور مالی باز به شیوه ای ایمن، شفاف و پاسخگو عمل می کند، ضروری است. بهطور مثال، برای تولید و توسعه سامانه های یک بانک، شش شرکت مجزا وجود دارد. یک شرکت CORE را دارد، یک شرکت سوئیچ پرداخت و دیگری باشگاه مشتریان را. در همان شرکت CORE، بیش از ۱۰ سامانه سیلویی (مانند چکاوک (خدمات چک)، تسهیلات، سپرده ها وجود دارد که هر یک داده های مشتریان را مجزا نگهداری می کنند. تحت این شرایط «هلدینگ بانک» می تواند با قدرت و نفوذی که دارد، شرکت ها را مجاب کند تا برای شناخت دقیق تر مشتریان با مکانیزمی مشخص (بهعنوان نمونه از طریق وبسرویس، API، بهاشتراکگذاشتن فایل با کمک FTP و…)، داده های مشخصی را بهاشتراک بگذارند و بتوانند با تحلیل پیشرفته، سرویس شخصی سازیشده به مشتریان ارائه کنند. حال این قدرت و نفوذ را به قدرت و نفوذ بانک مرکزی و دولت تعمیم دهید؛ به این معنا که نهادهای بالادستی بهعنوان مرجع حاکمیت داده، دادهها را بین نهادهای مختلف به جریان بیندازند و با استانداردسازی، آنها را در ارائه خدمت نوآورانه یکپارچه هماهنگ کند.

امیدوارم روزی بانک های کشور بتوانند همانند بانکهای پیشرو دنیا با همکاری رگولاتور بر چالش های توسعه بانکداری باز فائق آیند و با همکاری سایر نهادهای مالی، در مسیر امور مالی باز قرار گیرند تا اطلاعات بیشتری از مشتریان در اختیار سرویس دهندگان قرار گیرد و درنهایت تجربه زیباتری در ارائه خدمات نوآورانه و شخصی سازیشده برای مشتریان خلق شود.

نویسنده: نجمه نوذر، مدیر پروژه سیستم های نوآورانه بانکی، محقق و مدرس