نوآوری باز چیست؟

نوآوری باز اولین بار توسط پروفسور هنری چسبرو (Henry Chesbrough)، استاد دانشگاه برکلی کالیفرنیا در سال ۲۰۰۳ در کتاب «نوآوری باز: الزامی جدید برای ایجاد و سودبردن از فناوری» (Open Innovation: The New Imperative for Creating and Profiting from Technology) مطرح شد. طبق نظر چسبرو، نوآوری باز عبارت است از الگویی که فرض میکند شرکتها میتوانند و باید از ایدههای بیرونی و داخلی، همچنین مسیرهای داخلی و خارجی به بازار استفاده کنند، زیرا شرکتها بهدنبال پیشرفت فناوری خود هستند. یا به عبارتی دیگر استفاده از جریانهای ورودی و خروجی هدفمند دانش، برای تسریع نوآوری داخلی و گسترش بازارها برای استفاده از نوآوریهای خارجی.

نوآوری باز دقیقا نقطه مقابل تفکر سنتی تحقیقوتوسعه درون سازمانی است، براساس آن فعالیتهای تحقیقوتوسعه داخلی (R&D) منجربه تولید محصولات توسعهیافته داخلی میشود و سپس این محصولات، توسط شرکت توزیع میشوند. نوآوری باز، یک استراتژی تجاری است که شامل همکاری با شرکای خارجی برای توسعه محصولات، خدمات و فرایندهای جدید است. برخلاف نوآوری سنتی که بهصورت عمده در داخل انجام می شود، نوآوری باز برای ارائه ایدهها، تخصص و منابع، به منابع خارجی مانند مشتریان، تامینکنندگان و سایر ذینفعان متکی است.

نوآوری باز یعنی جانشینی (Connect & Development) C&D بهجای راهبرد قدیمی R&D. یعنی دعوتکردن از کارآفرینان و توانمندان برای ایجاد رشد در کسبوکار یا بهعبارتی بازکردن درهای سازمان برای گسترش کسبوکار توسط دیگران. بدیهی است که سازمان، مالکیت خود را بر کسبوکار خویش از دست نمیدهد و با سیاستگذاری و اعمال حاکمیت، همواره شرایط برد-برد را برای خود و دیگر بازیگران فراهم میکند.

دو نوع نوآوری باز وجود دارد: ورودی و خروجی. نوآوری درونگرا به کسب ایدهها، فناوریها و دانش خارجی به نفع سازمان و برای تغییر در کسبوکار آن اشاره دارد. درحالی که نوآوری برونگرا بر اهرمسازی داراییهای داخلی از طریق صدور مجوز یا تجاریسازی آنها با شرکای خارجی تمرکز دارد. البته هدف هر دو روش، استفاده از منابع بیرونی برای توسعه کسبوکار بنگاه است.

برخی از مزایای نوآوری باز عبارتند از:

- میتواند سرعت و کیفیت نوآوری را با دستیابی به مجموعه وسیعتری از دانش و استعداد افزایش دهد.

- میتواند هزینه و ریسک نوآوری را با بهاشتراکگذاشتن آنها با شرکای خارجی کاهش دهد.

- میتواند با توسعه و دسترسپذیری به فناوری، فرصتها و بازارهای جدیدی ایجاد کند.

- میتواند مزیت رقابتی و اعتبار سازمان را با پرورش فرهنگ بازبودن و همکاری افزایش دهد.

برخی از چالشهای نوآوری باز عبارتند از:

- میتواند با افشای شایستگیهای محوری و اسرار اصلی سازمان، مسائل حقوقی و مالکیت معنوی ایجاد کند.

- میتواند نیازمند تغییر در فرهنگ و ساختار سازمانی با شکستن سدها و موانع بین بازیگران داخلی و خارجی باشد.

- میتواند با اتکا به شرکای خارجی که ممکن است اهداف و منافع متفاوتی داشته باشند، کنترل و هماهنگی را دچار اخلال کند.

- میتواند با ایجاد تضاد، رقابت و بیاعتمادی بین شرکای داخلی و خارجی، درگیری و تنش ایجاد کند.

برای اجرای موفقیتآمیز نوآوری باز، سازمانها باید برخی از بهترین شیوهها را اتخاذ کنند. مانند:

- یک چشمانداز و استراتژی روشن برای نوآوری باز تعریف کنند که با اهداف و ارزشهای سازمان همسو باشد.

- ایجاد یک سیستم حاکمیت و مدیریت برای نوآوری باز که نقشها، مسئولیتها و فرایندهای شرکای داخلی و خارجی را مشخص کند.

- ایجاد بستر و شبکهای برای نوآوری باز که ارتباطات، همکاری، تبادل نظر و اطلاعات را در میان شرکای داخلی و خارجی تسهیل کند.

- فرهنگ و طرز فکری برای نوآوری باز ایجاد شود که بازبودن، اعتماد و یادگیری را در میان شرکای داخلی و خارجی تشویق کند.

- آنچه باید در مالکیت سازمان باقی بماند و شایستگیهای محوری سازمان حول آن شکل بگیرد، مشخص شود.

آیا نوآوری باز میتواند به صنعت بیمه کمک کند؟

چنانچه از بخش عمدهای از مدیران ارشد صنعت بیمه در ایران پرسیده شود که آیا نرمافزار هسته بیمهگری (Core Insurance) مستقر در شرکت متبوع شما همگام با آخرین تکنولوژی، قابلیت تعریف سریع محصولات متنوع بیمهای و سازگاری با نیازهای متنوع کسبوکار، ارائه API و تجربه کاربری یکتا برای نمایندگان و مشتریان، امکان باندلکردن و تعریف انواع روشهای تقسیط و تخفیف و… درنهایت در یک کلام پاسخگویی به تمامی نیازهای متنوع بازار است یا خیر؟ پاسخ خیر خواهد بود. البته در ادامه این موضوع مطرح میشود که چارهای جز استفاده از ابزار موجود نیست. چگونه ممکن است یک شرکت جدید بتواند تمامی رویههای پیچیده صنعت بیمه را یکجا پاسخ دهد؟

نگارنده بهواسطه مسئولیت خویش اجمالا با این پاسخ موافق است. بهسادگی نمیتوان به بلوغی معادل 360 سال (15 سال در 24 شرکت بیمهگر) دست یافت. اما همین مدیران ضمن ابراز ناراحتی نسبی از این ابزار انحصاری که مانع ایجاد تمایز در بازار و بهتناسب آن رشد کسبوکار شده، فرایند تغییر را بهعلت گستره و عمق، بسیار چالشبرانگیز میدانند. در این میان، باید بگوییم که موضوع این مقاله بررسی راهکار پیشنهادی برای برونرفت از این وضعیت است.

به عبارتی با رویکرد نوآوری باز در هسته بیمهگری میتوان با ایجاد رقابت، همواره به بهترین کیفیت و کمترین قیمت رسید و با ایجاد اکوسیستمی برای ارائه محصولات مورد نیاز بازار، به افزایش ضریب نفوذ و گسترش بازار صنعت، دست یافت.

سابقه استفاده از نوآوری باز در صنعت بیمه

نوآوری باز یک استراتژی تجاری است که شامل همکاری با شرکای خارجی برای توسعه محصولات، خدمات و فرایندهای جدید است. یک نمونه از یک داستان موفقیت در نوآوری باز در صنعت بیمه مربوطبه شرکت بیمه چندملیتی فرانسوی آکسا (AXA) است.

این شرکت با تاسیس آزمایشگاههای آکسا (AXA Labs) دو پایگاه نوآوری اختصاصی مستقر در شانگهای و سانفرانسیسکو را ایجاد کرد. این پایگاهها آکسا را قادر میسازد تا نوآوری، کارآفرینان بااستعداد، روندهای نوظهور و نیازهای مشتریان جدید را در نطفه شناسایی کند. این آزمایشگاهها همچنین به آکسا کمک میکند تا با استارتآپها، شتابدهندهها و سرمایهگذاران خطرپذیر مشارکت داشته باشند و راهحلهای جدید را برای بازار بیمه، آزمایش، مقایسه و درصورت موفقیت اولیه رشد دهند.

برخی از ابتکاراتی که AXA Labs حمایت یا راهاندازی کرده، عبارتند از:

- AXA Strategic Ventures که یک صندوق سرمایهگذاری خطرپذیر 230 میلیون یورویی است و در استارتآپهای اولیه مرتبط با صنعت بیمه، مانند بلاکچین، هوش مصنوعی و دادههای بزرگ، سرمایهگذاری میکند.

- AXA Partners که یک واحد تجاری جهانی است و راهحلهای نوآورانه بیمه و کمکی را به شرکای خارجی، مانند بانکها، شرکتهای مخابراتی، خردهفروشان و شرکتهای مسافرتی ارائه میدهد.

- AXA Global Parametrics که یک شرکت تابعه است و راهحلهای بیمهای را بهجای استفاده منحصر از زیانهای واقعی براساس ضرایب پارامتریک، مانند رویدادهای آبوهوا، بلایای طبیعی یا قیمتهای کالا ارائه میکند.

- AXA Drive که یک برنامه تلفن همراه است و از طریق سنجش از راه دور (Telematics) در نظارت و بهبود رفتار رانندگی، ارائه حق بیمه شخصی و تخفیفها استفاده میکند.

- AXA Health Keeper که یک پلتفرم دیجیتالی است و به مشتریان برای اتخاذ عادات سالم مانند ورزشکردن، خوب غذاخوردن و خواب کافی پاداش میدهد. همچنین دسترسی به متخصصان و خدمات بهداشتی را فراهم میکند.

این مثالها نشان میدهند که چگونه AXA از نوآوری باز برای ایجاد ارزشهای پیشنهادی جدید، افزایش تجربه مشتری و کسب مزیت رقابتی در صنعت بیمه استفاده کرده است.

تفاوت عمده بیمهگری باز با نوآوری باز در صنعت بیمه چیست؟

بیمهگری باز و نوآوری باز در بیمه دو مفهوم مرتبط اما متمایز هستند که هر دو شامل استفاده از دادهها و فناوری برای ایجاد ارزشهای پیشنهادی و مدلهای تجاری جدید در صنعت بیمه میشوند.

بیمه باز یک کاربرد خاص از نوآوری باز در بیمه است که بر بهاشتراکگذاری، مصرف دادهها و خدمات مرتبط با بیمه در میان بازیگران مختلف مانند بیمهگذاران، استارتآپها، بانکها و مشتریان تمرکز دارد. بیمه باز متکی به استفاده از APIهای باز (واسطهای برنامهنویسی کاربردی و دردسترس بازیگران) است که یکپارچهسازی و قابلیت همکاری سیستمها و پلتفرمها را در سراسر زنجیره ارزش بیمهای امکانپذیر میکند. بیمه باز را میتوان بهعنوان زیرمجموعهای از امور مالی باز در نظر گرفت که یک اصطلاح گستردهتر است و شامل بازکردن دادهها و خدمات مالی به اشخاص ثالث میشود.

نوآوری باز در بیمه اصطلاح کلیتری است که به پذیرش جریانهای دانش هدایتشده برای تسریع نوآوری داخلی و گسترش بازارها برای استفاده خارجی از نوآوری اشاره دارد. نوآوری باز در بیمه شامل استفاده از فناوریها و روشهای مختلف مانند دادههای بزرگ، هوش مصنوعی، یادگیری ماشین، بلاکچین، محاسبات ابری و تفکر طراحی برای ایجاد محصولات، خدمات و فرایندهای جدید است که نیازها و انتظارات درحال تغییر را برآورده میکند. مشتریان و ذینفعان نوآوری باز در بیمه را میتوان از طریق استراتژیهای مختلفی مانند خلق اشتراکی، همکاری، جمعسپاری و ساخت اکوسیستم گرد منافع مشترک جمع کرد.

محور اصلی تفاوت بیمه باز و نوآوری باز در بیمه را میتوان بهصورت زیر خلاصه کرد:

- هدف: هدف بیمه باز، ایجاد ارزشهای پیشنهادی جدید و ایجاد جریانهای درآمدی تازه از طریق بهبود تجربه مشتری و تقویت رقابت است. درحالی که هدف نوآوری باز در بیمه، ایجاد محصولات، خدمات و فرایندهای جدید با افزایش قابلیتهای داخلی و گسترش بازارهای خارجی است.

- دامنه: بیمه باز، مفهومی محدودتر است که بر اشتراک دادهها و خدمات در بخش بیمه تمرکز دارد. درحالی که نوآوری باز در بیمه، مفهوم گستردهتری است که هر نوع نوآوری در بخش بیمه را پوشش میدهد.

- فناوری: بیمه باز بهصورت عمده مبتنیبر استفاده از APIهای باز است. درحالی که نوآوری باز در بیمه میتواند از فناوریها و روشهای مختلف استفاده کند.

نوآوری باز چگونه میتواند هسته بیمهگری صنعت را متحول کند؟

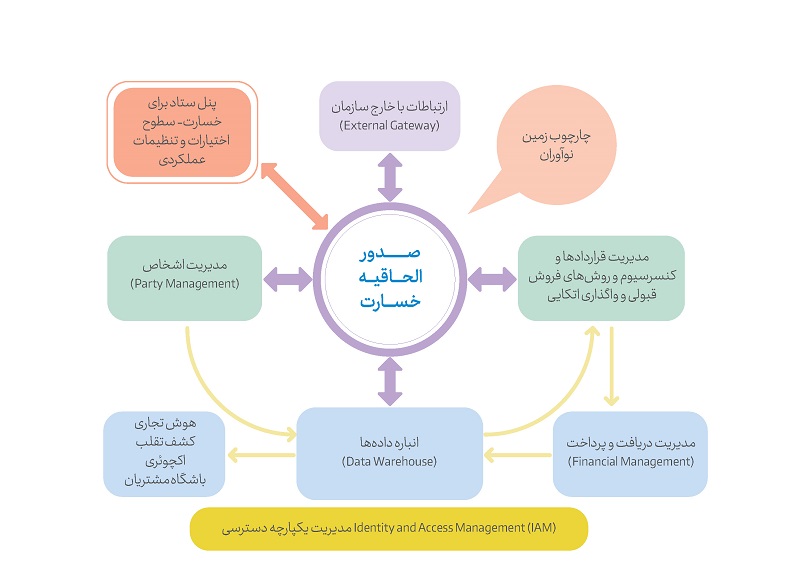

مسئله اصلی این است که همواره تصور میشده یک هسته بیمهگری باید بهصورت یکپارچه و یکجا استقرار یابد تا کارکردهای خود را بهصورت کامل ارائه دهد. این سنگ بزرگ سالهاست که از جلوی پای صنعت بیمه برداشته نشده است. به عبارتی همیشه انتظار بر این بوده که باید یک نرمافزار یکپارچه در یک بستر که تولید یک شرکت باشد بهصورت جامع تمامی 50 رشته بیمهای در 17 گروه اصلی را در سه عنصر اصلی صدور، الحاقیه و خسارت بههمراه BI، صدور و قبولی اتکایی، فروش کنسرسیوم، کشف تقلب، قراردادهای فروش و جشنوارهها، ارتباطات خارجی از قبیل سنهاب، مدیریت یکپارچه اشخاص مرتبط، مسائل مالی دریافت حق بیمه، پرداخت خسارت و مدیریت حدود اختیارات یکجا راهبری کند.

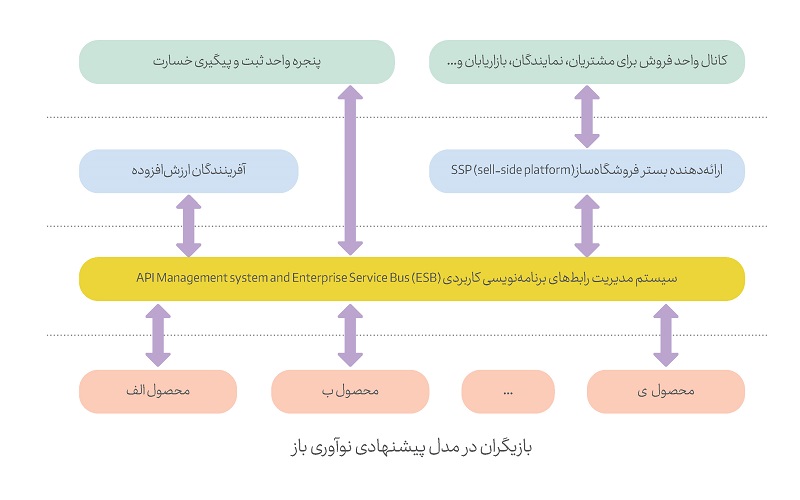

کلیدیترین عنصر در نوآوری باز، ایجاد محیط رقابتی بین شرکتهای ارائهدهنده، جهت ارائه کامل خدمات نرمافزاری و اجرای کل فرایندهای لازم در تولید یک محصول بیمهای است. با این رقابت، عملا همواره کیفیت خدمات روبهفزونی و قیمت روبهکاهش خواهد بود. یک عنصر کلیدی دیگر در این راه، استفاده از روش SaaS (Software as a Service) است تا با عدم پرداخت هزینه اولیه، راه برای رقابت مسدود نشود و چسبندگی به یک محصول، موجب انحصار و ناکارآمدی نشود.

با مدل پیشنهادی زیر، ضمن اینکه در چارچوب زمین بازی تعریفشده برای نوآوران علاقهمند به فعالیت در اکوسیستم نوآوری باز، یک شرکت مستقل با دست باز و اختیارات کامل فنی و تجهیز منابع، اقدام به تولید نرمافزاری با قابلیت صدور-الحاقیه و خسارت و امور مربوط به یک محصول بیمهای بهصورت کامل مدیریت میشود، مسئله حاکمیت داده (Data Governance) نیز بهصورت کامل در اختیار شرکت بیمه خواهد بود.

در این راهکار، هر شرکت یک محصول بیمهای را پیاده سازی میکند و بهجهت ارائه پنجره واحد و تجربه کاربری یکسان به مشتری، آن را در اختیار SSP (sell-side platform) قرار میدهد.

در این راهکار، هر شرکت یک محصول بیمهای را پیاده سازی میکند و بهجهت ارائه پنجره واحد و تجربه کاربری یکسان به مشتری، آن را در اختیار SSP (sell-side platform) قرار میدهد.

شرکت بیمه تنها به استانداردسازی فرایندها و مدیریت این فضا خواهد پرداخت و وجود و پایداری محیط رقابتی را تضمین خواهد کرد. هرچه استانداردسازی در بین شرکتهای بیمهگر بیشتر باشد، برای شرکتهای فناور، انگیزه بیشتری از جهت تولید و ارتقای ابزارها ایجاد میشود، راحتتر وارد منطقه مقیاسپذیری و صرفه به مقیاس میشوند و درنهایت برای همه، قیمت کاهش مییابد. درضمن با ارائه زیرساخت امن، جهت نصب در محل، کارفرما (On-Premise) بحث مدیریت دادههای حساس را برعهده میگیرد.

نکته دیگری که باید ایجاد شود درگاه واحد اعلام و پیگیری خسارت است. همانگونه که شرکتها به پنجره واحد فروش و عرضه فکر میکنند برای زیان داده نیز باید درگاهی واحد و مشخص جهت اعلام خسارت به مانند مدل SSP پیاده شود.

نقش مدیران فنی (Business Owners (BO)) در این مدل، تنها ارائه مسئله و تشریح معضل کسبوکاری (Reverse Pitch) خواهد بود. یکی از اجزای بلوغ این اکوسیستم واگذاری فرایند تایید عملکرد نرمافزار به متخصصین هر حوزه بیمهگری است.

این مدل نگریستن به مسئله هسته بیمهگری، ضمن تجزیه و شدنیکردن مسئله، راه را برای رقابت حتی با سیستمهای موجود، باز نگه میدارد. جهت تقریب به ذهن، این کار مانند ارائه مجوز برای کشیدن بزرگراههای متعدد بین دو شهر است که نه موجب مسدودشدن جاده قدیم میشود و نه وجود یک اتوبان جدید مانع از ایجاد راههای موازی دیگر. درنهایت آن سرمایهگذاری برنده خواهد بود که با ارائه کیفیت بهتر و قیمت کمتر، مسافر بیشتری را به مقصد برساند و مسافرین، تنها هزینه کم استفاده از اتوبان منتخب خود را پرداخت میکنند.

در اینجا هزینه استفاده از یک سیستم بیمهای ایدهآل که برای سال اول سه درصد و برای سالهای بعد حدود یک درصد یا کمتر از قیمت فروش پیشبینی میشود، توسط مصرفکنندگان راضی پرداخت میشود. کسانی که علاقهای به صرف این هزینه ندارند، همچنان مسیرهای قدیمی برایشان باز است؛ البته با کاستیهای خود. شایان ذکر است که قیمتها برای ابزارهایی که بالغ شدهاند مثل حوزه درمان، به 0.2 درصد نیز رسیده است.

در این میان، شرکت بیمه تنها و تنها لازم است که یک چیز را تضمین کند؛ وجود فضای رقابتی برای دراز مدت و عدم انسداد اتصالات لازم. این کار، در داخل بیمهگذار تنها یک عزم استوار و قرارداد محکم با یک شتابدهنده میخواهد و با بودجه صفر قابل انجام است.

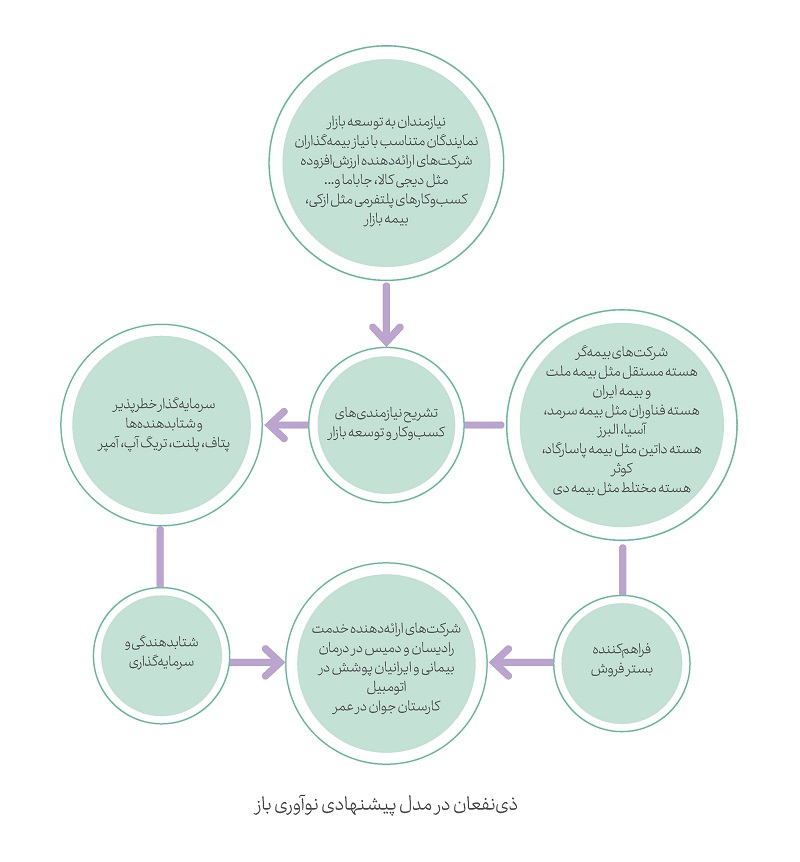

مدیریت ذینفعان

در این مسیر، چندین ذینفع (Stakeholder) وجود دارد:

ریسکهای مهم

ریسکهای مهم شناساییشده در این طرح به قرار زیر است:

- ریسک عدم شکلگیری بازار: این ریسک در یک بازار درحدود دو همت در سال (یک درصد فروش) بسیار کم است. به عبارتی هزینه تولید و نگهداری بهترین ابزارهای لازم برای تولید بیمهنامه بسیار کمتر از این مقادیر است. با این حال پیشبینی شده که با روشهای مختلف ایجاد انگیزش (مثلا 3 درصد فروش در سال اول) این مسئله قابل حل است. در بازارهای بالغتر مثل درمان، این عدد حدود 0.2 درصد فروش مشاهده میشود.

- ریسک لورفتن دادهها: دادهها در این مدل در زیرساختهای امن در محل کارفرما (On-Premise) ارائه میشود. جریان دادهها غیر از مدیریت اشخاص حقیقی (مشتریان نهایی ) بهجهت KYC کاملا یکطرفه و بهسمت بیمهگر خواهد بود. عملا شرکت ارائهدهنده خدمت، مالکیتی بر دادهها نخواهد داشت و تنها صاحب اپلیکیشن توسعهدادهشده خود برای ارائه سرویس است.

- ریسک عدم ارائه سرویس مورد نیاز: این ریسک، عملا با شکلگیری بازار و ایجاد رقابت منتفی میشود. چنانچه ورود به بازار بهحد کفایت ساده باشد و از ایجاد انحصار جلوگیری کند، عملا عدم ارائه سرویس مناسب، چیزی جز بازکردن فضا برای رقبا، حاصلی برای ارائهدهنده سرویس بیکیفیت نخواهد داشت.

شاخصهای موفقیت

برخی از شاخصهای موفقیت به قرار زیر است:

- شاخص درآمد و سهم بازار از محصولات، خدمات و فرایندهای جدید: این اندازهگیری نشاندهنده تاثیر مالی و رقابتی ابتکارات نوآوری باز بر عملکرد سازمان است. میتوان آن را با مقایسه درآمد و سهم بازار حاصل از محصولات، خدمات و فرایندهای جدیدی که از طریق نوآوری باز توسعه یا راهاندازی میشوند، با نمونههای موجود یا میانگین صنعت محاسبه کرد.

- توسعه بازار: این اندازهگیری نشاندهنده ضریب نفوذ صنعت و نسبت آن از تولید ناخالص ملی است. مقایسه نتایج در حوزههایی که نوآوری باز عملیاتی میشود با شاخصهای جهانی و نیز دادههای تاریخی ضریب نفوذ آن بخش، شاخص مناسبی جهت اخذ بازخورد در فرایندهای نوآوری باز خواهد بود.

- افزایش سود: افزایش سود فرایندهای بیمهگری مانند کاهش هزینه خسارت متقلبانه، کاهش هزینههای عمومی اداری و… با افزایش بهرهوری منابع در این بخشها قابل سنجش خواهد بود.

- شاخص رضایت و وفاداری مشتری: این معیار، نشاندهنده ادراک و نگرش مشتری نسبتبه محصولات، خدمات و فرایندهای سازمان است که از طریق نوآوری باز توسعه یافته یا بهبود مییابد. میتوان آن را با استفاده از نظرسنجیها، بازخوردها، رتبهبندیها، بررسیها، ارجاعها، نرخهای نگهداری، بازگشت مشتری و شاخص خالص مروجان (Net Promoter Score) اندازهگیری کرد.

موفقیتهای سریع (Quick Win)

1- فروش در حوزههایی که هماکنون محصولی ارائه نمیشود. مثل تقاضای آچاره در بیمه مسئولیت یا شهرداریها در بیمه آصا

2- ارائه سرویس API به شرکتهای مسافری برای بیمه آکسا یا شرکتهای خدماتی برای بیمه مسئولیت (مثالی از سادهترین بیمهها)

به نظر میرسد با هزینه اندک در ایجاد APIهای لازم برای بخشهای مدیریت اشخاص و مدیریت دریافت و پرداخت، در تمامی شرکتهای بیمهگر، در زمانی کوتاه درحد یکماه، میتوان نسبتبه مذاکره جهت حل چالشهای ذهنی ذینفعان و ارائه APIهای فوق گام برداشت. پس از سه ماه نیز میتوان شاخصهای موفقیت فوق را اندازهگیری کرد.

بازیگران بزرگ

- بیمه مرکزی: با پیادهسازی نظام سنجش، رتبهبندی پیمانکاران، با شاخصگذاری بر عملکرد فنی شرکتها و اشتراکگذاری نظر شرکتهای مختلف بیمه از عملکرد این پیمانکاران، ریسک بسیار بزرگی توسط نهاد ناظر مدیریت میشود. فرایند تایید عملکرد نرمافزار از حیث قوانین و مقررات نیز جزئی از تاییدیههایی (Certificate) است که بیمه مرکزی برای عملکرد بهینه این اکوسیستم میتواند ارائه دهد. در این مسیر، ارائه تاییدیه به افراد یا آزمایشگاهها خود باعث پویایی خواهد شد.

- شبکه نمایندگیهای فروش: شبکه نمایندگان بهعنوان خط اول مواجهه با مشتری در صنعت بیمه، بهترین ماخذ برای درک نیازهای بازار خواهد بود. از طرفی با گسترش محصولات و امکانات ارائهشده توسط SSP که هر نماینده را قادر به داشتن صفحات اختصاصی، باشگاه مشتریان منحصربهفرد، پروموشنهای شخصیشده و حتی باندلینگهای اختصاصی میکند، درعمل تمام امکانات یک بازیگر بزرگ مثل ازکی را در اختیار بازیگران محلی که بازارهای خود را بهتر از هر کس دیگری درک میکنند، قرار میدهد.

- سندیکای بیمهگران: سندیکای بیمهگران با ایجاد محیطی برای ارائه مسائل صنعت (Reverse Pitch)، برگزاری استارتآپ ویکند، ایجاد سازوکاری در معرفی و تشویق مدیران و کارشناسانی که در رشد و شکوفایی این اکو سیستم میکوشند، میتواند بهعنوان داور بیطرف و صنفی، نقش بسیار بزرگی در پویایی این اکوسیستم ایفا کند.

- مراکز نوآوری: مراکز نوآوری نیز با ایجاد محیطی برای ارائه مسائل صنعت (Reverse Pitch)، برگزاری استارتآپ ویکند، با ایفای نقشی غیررسمی در کنار سندیکای بیمهگران، با کمک به ترجمان نیاز صنعت به زبان نوآوران و نیز ارائه کمکهزینه توسعه، میتوانند خدمات بزرگی از جنس خدمات مراکز شتابدهی (Accelerators)، سرمایهگذاران جسورانه (VC) یا Startup Studioها ارائه دهند.

نویسنده: مسعود رحیمیان، مدیر فناوری بیمه ملت