مقدمهای بر استفاده از رایانش ابری در معماری فناوری سامانههای بانکداری متمرکز

سیستم «بانکداری متمرکز (کربنک)» به سیستم نرمافزاری یکپارچهای اشاره دارد که توسط بانکها بهکار گرفته میشود تا به مشتریان بانک، امکان انجام فعالیتهای بانکی و مدیریت حسابهای خود را بدون توجه به شعبهای که در آن حساب خود را گشودهاند، بدهد.

سیستم بانکداری متمرکز یک راهکار «پشت صحنه (بکاند)» است که بهطور کلی، شامل قابلیتهایی چون مدیریت مشتریان، مدیریت سپردهها، پردازش تراکنشها و مدیریت اعتبارات و تسهیلات است و روی یک بستر دادهمحور شامل یک «دفتر کل» و ابزارهای گزارشدهی مختلف توسعه داده میشود. بهعبارت سادهتر، «کربنک» به مجموعهای یکپارچه از سیستمهای کلیدی بانکی اشاره دارد که انجام فرایندهای بانکی بهمنظور پردازش هر گونه تراکنش بانکی را برای یک بانک ممکن میسازند.

سیستمهای کربنک برای دههها بهعنوان سامانههایی متمرکز و یکپارچه، روی زیرساختهای شبکهای هر بانک (شامل مراکز داده و شبکه رایانشی گسترده WAN بانک) بهصورت مستقل، پیادهسازی و اجرا شدهاند؛ چراکه بانکها برای تضمین عملکرد (Performance) سیستمهای بانکی خود، حفظ اعتماد کاربران و رعایت قوانین و مقررات بانکداری، در بالاترین سطح استانداردهای ممکن، مسئولیت دارند. تصور عمومی بانکها همواره این بوده که برای رعایت این استانداردهای عملکردی و امنیتی، جز نگاه تمرکزگرا به سامانههای بانکی و پایگاه دادههای مالی که در آن تمامی زیرساختهای بانکداری در قالب یکپارچه و متمرکز توسط خود بانک، مدیریت شوند، راهکار دیگری وجود ندارد.

گسترش کاربرد رایانش ابری در یک دهه اخیر بهعنوان یکی از عوامل بنیادین تحول دیجیتال معماری فناوری اطلاعات سازمانها مطرح میشود. دلیل این موضوع، قابلیتهای فراهمشده توسط آن برای سازمانها از جمله افزایش چابکی، بهبود قابلیت مقیاسپذیری عملیات و حذف بسیاری از ناکارآمدیهای معمولِ معماریهای خدمتمحور (SOA) است؛ مزایایی که حتی صنعت مالی هم نمیتواند آنها را برای بهبود عملکرد و امنیت معماری فناوری خود، نادیده بگیرد.

صنعت بانکی یکی از اولین صنایعی بود که از مزایای ظهور معماری میکروسرویس و APIها در طراحی سیستمهای خود بهویژه سیستمهای کربنک، بهره گرفت. بهرهگیری از این معماری توسعه نرمافزار با توجه به ساختار چندکاناله بانکها برای تعامل با ذینفعان (مثال: سامانههای حاکمیتی بانک مرکزی) و مشتریان (مثال: سامانههای خدمات بانکی شعبه، اینترنتبانک و همراهبانک) باعث شد تا بانکها از نظر معماری فناوری خود، بهصورت بالقوه امکان استفاده از رویکردهای رایانش ابری را بهدست بیاورند. بدینترتیب بانکها با بهرهگیری از مفاهیم پایه آن، نوعی از رایانش ابری را در قالب مهاجرت به ابر اختصاصی که در مراکز داده غیرمتمرکز خود بانک میزبانی میشد، پیادهسازی کردند.

استقرار کربنک در ابر، به بانکها این امکان را میدهد تا ضمن عرضه محصولات و خدمات جدید خود به بازار با سرعت و سادگی بالا، بتوانند فرایندهای بانکی و جریانهای کاری مرتبط با آنها را هم بهآسانی خودکارسازی و با دیگر بخشهای سامانه یکپارچه کنند، بهروزرسانیهای امنیتی و کارکردی ناشی از الزامات قانونی یا تحولات فناوری را در زمانی کوتاه در کل سامانه اعمال کنند و در مدیریت منابع و زیرساختهای فناوری بانک هم به بهرهوری و صرفهجوییبهمقیاس دست یابند.

با این حال، سیر تحول و پیشرفت فناوری با سرعت درحال پیشروی است. براساس تحلیلهای شرکت گارتنر، در سال 2025، 50 درصد از سرمایهگذاریها در نرمافزارهای مصرفی، نرمافزارهای زیرساختی، خدمات فرایندهای کسبوکار و زیرساختهای سیستمی به فضای ابر منتقل خواهند شد که بهروشنی از نسبت 41 درصد از سرمایهگذاریهای انجامشده در سال 2022 فراتر است. مطابق اعلام این موسسه مشاورهای، در سال 2022، رایانش ابری، بیش از دوسوم هزینههای نرمافزارهای مصرفی را تشکیل خواهد داد، که نسبت به سال قبل از آن (57.7 درصد از هزینهها) افزایش اندکی مییابد.

امروزه با پدیدآمدن پلتفرمهای ابری که ضمن تضمین قابلاعتمادبودن و مقیاسپذیری در بالاترین سطح از استانداردها، قیمت بسیار مناسبی هم برای خدمات خود ارائه میدهند، بازاندیشی این سوال بنیادین که آیا بانکها حتما باید خودشان مدیریت زیرساخت ابری خود را بهصورت متمرکز برعهده داشته باشند، ضروری بهنظر میرسد. این بازاندیشی زمانی اهمیت بیشتری مییابد که روندهای شگفتانگیز تحول در کسبوکار بانکداری، مانند ظهور نئوبنکها و گسترش رویکرد بانکداری بهعنوان سرویس (BaaS) هم در نظر گرفته شود؛ روندهایی که اساسا درحال تحول تعریف سنتی «بانک» هستند، ارائه خدمات بانکداری را از انحصار بانکهای سنتی خارج میکنند و عرضه خدمات بانکی را به محل مصرف آنها، یعنی در پلتفرمهای کسبوکارهای فینتکی و غیرفینتکی، منتقل میکنند.

درعین حال سیستم بانکداری مبتنیبر ابر، نوعی نگاه جدید به کسبوکار و مدیریت عملیات در بانکداری است. در رویکرد بانکداری متمرکز ابری، بانک جز تعداد محدودی ماژولهای اصلی عملیات بانکداری (که حتی آنها هم در قالب نرمافزار بهعنوان سرویس، قابل تامین از پیمانکار بیرونی هستند. چنانکه شرکت تمنوس هم چنین سرویسی را در بازار بینالمللی ارائه کرده)، توسعه سایر محصولات و خدمات مالی و غیرمالی فراتر از عملیات بانکداری اصلی را به شرکای تجاری بیرونی خود واگذار میکند.

بدینترتیب بانک درواقع یک مدل کسبوکاری زیستبومگرا برای خود ایجاد میکند؛ زیرا بانک را به معنی واقعی کلمه تبدیل به یک بستر کسبوکاری دیجیتالی و اینترنتی میکند. هر کسبوکاری میتواند روی بستر ایجادشده توسط بانک، محصولات و خدمات خود را به مشتریان بانک عرضه کند. بانک در قالب این زیستبوم بیانتها قرار دارد و با ارائه خدمات بانکی و مالی، جریان ارزش میان کسبوکارها و مشتریان را هدایت و تسهیل میکند.

این مقاله ضمن تعریف بانکداری متمرکز ابری، به بررسی مزایای اصلی و چالشهای کلیدی کاربرد رایانش ابری در صنعت بانکداری میپردازد. در پایان مقاله هم برخی اصول کلیدی مهاجرت به ابر برای بانکها ارائه میشود.

تعریف مفهومی سامانه کربنک ابری

بنابر تعریف گارتنر، «سیستم بانکداری متمرکز ابری» یک نوع سیستم مبتنیبر رایانش ابری برای مدیریت، پردازش عملیات بانکی روزمره و جاری بانکها، بهروزرسانیها حسابها و ثبت و نگهداشت سوابق مالی است. تفاوت اصلی این سیستمها با سیستمهای سنتی کربنک این است که آنها از معماری ابری در طراحی خود بهره میبرند که نصب آنها را در ابرهای خصوصی یا عمومی ممکن میسازد. حتی امکان اجاره این سیستم از تامینکنندگان بیرونی را در قالب نرمافزار بهعنوان خدمت (SaaS) نیز امکانپذیر میسازد.

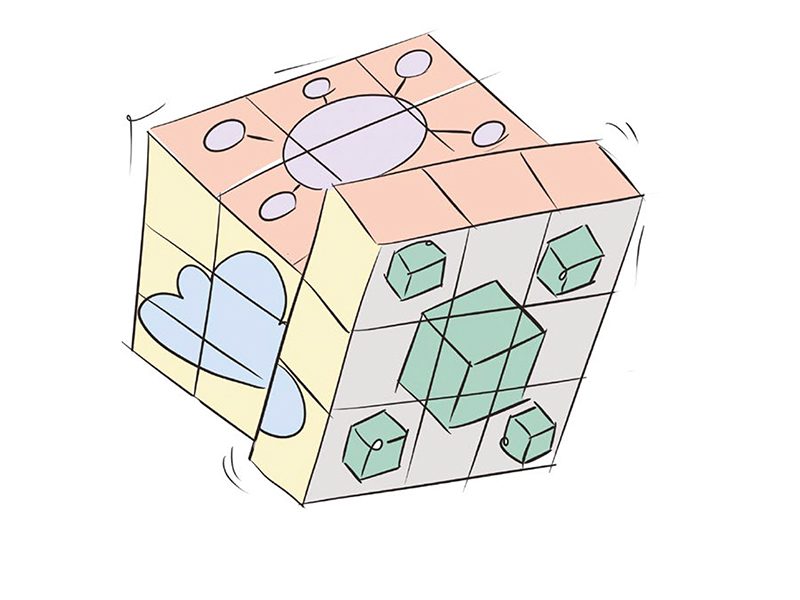

سیستم بانکداری متمرکز ابری، تمرکز عملکردی خود را روی بهینهسازی ظرفیت پردازش عملیاتی کل سامانه میگذارد. کربنک ابری روی مدیریت اتصال مستمر، اثربخش و بینقص میان مجموعهای از میکروسرویسها، APIها و سامانههای درونبانکی و برونبانکی (نظیر سامانههای حاکمیتی بانک مرکزی) متمرکز میشود. معماری ابری بانکداری، این امکان را فراهم میکند تا بسیاری از خدمات، فراتر از مفاهیم پایهای کربنک که برای کسبوکار بانک مورد نیاز است، در قالب خدمت نرمافزاری از تامینکنندگان بیرونی دریافت شود. خدماتی مانند خدمات احراز هویت (KYC)، خدمات مبارزه با پولشویی (AML)، اتصال به شبکههای پرداخت ملی (مانند شتاب و شاپرک) و فرامرزی (مانند سوئیفت)، هوش تجاری (BI) و گزارشگیری، مدیریت ارتباط با مشتریان (CRM) و… . بههمین دلیل است که معماری ابری کربنک به رویکرد «معماری ترکیبگرا» نیز معروف است. در این معماری، با ایجاد یک هسته نرمافزاری که مستقل از نیازهای اختصاصی هر بانک است و جز بهدلیل الزامات قانونی یا وصلههای کارکردی و امنیتی قابل تغییر نیست، محصول اختصاصی کربنک هر بانک در لایه پیکربندی از طریق اتصال انواع سرویسهای درونبانکی و برونبانکی توسعه مییابد.

ضرورت بهرهگیری از سامانهی کربنک ابری برای بانکها

بانکها همواره در تلاش بودهاند تا با استفاده از فناوریهای نوین، عملکرد خود را بهبود بخشند. امروزه تمرکز بر سامانههای نوین بانکداری با امنیت و کارایی بالاتر، ضرورتی انکارناپذیر است. در این میان، سامانههای کربنک ابری با فراهمکردن زیرساخت منعطف، مقیاسپذیر و امن، امکان کاهش هزینههای نگهداشت و توسعه فنی، امکان افزودن آسان ابزارها و خدمات ارزشافزوده گوناگون به هسته اصلی عملیات بانکداری، میتوانند نقطه عطفی در شتاببخشیدن به تحول دیجیتال بانکها باشند.

بانکها با استفاده از سامانههای کربنک ابری، توانایی خود را در مشتریمحوربودن، نوآوری و تطبیق با مقررات و استانداردهای بانکداری و امنیتی افزایش میدهند. با بهکارگیری این نوع از معماری، بانکها میتوانند ضمن سادهسازی عملیات مدیریت معماری زیرساختی خود تا حدود ۴۲ درصد، هزینههای خود را هم تا سقف ۲۰ درصد کاهش دهند.

در یک نگاه کلاننگر، به نظر میرسد به سه دلیل زیر، بهرهگیری از اینگونه سامانهها یک ضرورت اجتنابناپذیر برای بانکهای امروزی است:

- ایجاد بستری انعطافپذیر برای شتابدهی رساندن محصولات جدید و سفارشیشده برای هر مشتری به بازار: رویکرد توسعه ابری به معماری نرمافزارهای بانکی، در زمانهای که مشتریان بهتدریج با گذر از محصولات بانکی عمومی بهدنبال خدمات شخصیسازیشده برای خود هستند، اهمیت بسیار بیشتری مییابد. براساس یک نظرسنجی انجامشده توسط شرکت معتبر مشاورهای «اکسنچر»، 80 درصد مدیران بانکهای برتر جهان در هراس از این هستند که اگر فناوری خود را بهگونهای ارتقا ندهند که انعطافپذیرتر و در پشتیبانی از نوآوریها سریعتر باشد، موجودیت بانکشان درمعرض خطر قرار میگیرد. بنابراین یکی از عوامل کلیدی در بقای بانکها در دنیای امروز، چابکی در توسعه محصولات سفارشیشده و پیادهسازی استراتژیهای شخصیسازی پیشرفته خواهد بود. چابکی در توسعه محصولات از طریق معماری ابری ترکیبگرا با بهرهگیری از خدمات سرویسدهندگان برونسازمانی بهخوبی قابل تحقق است.

- تضمین منابع درآمدی جدید مشاع و غیرمشاع و پایدار برای بانکها و مقیاسپذیرکردن آنها: بانکهای سنتی حتی اگر از چالشهای بند قبل هم جان سالم بهدر ببرند، چالش کاهش درآمد را بهعنوان یک تهدید بلندمدتتر پیشِ روی خود خواهند داشت. براساس تحقیقات شرکت مشاورهای بوستون کانساتلینگ گروپ (BCG)، بانکهای امروزی اگر نتوانند ویژگیهای جدید را به محصولات و خدمات خود اضافه کنند، تجربه مشتری را بهبود بخشند، بهتر از دادهها استفاده کنند و براساس ارزشافزودهای که ارائه میدهند از مشتری درخواست پول کنند، 15 تا 25 درصد از درآمدهای خود را به خطر خواهند انداخت. سیستم بانکداری متمرکز ابری، قابلیتهای قویتری برای استخراج بینش از دادهها فراهم میکند و خلق یک سفر مشتری بدون اصطکاک و جذاب را نیز امکانپذیر میسازد. این نوع از معماری کربنک، به بانک اجازه میدهد تا با اتصال سامانههای اصلی بانکداری خود به سامانههای ذینفعان بیرونی و خدماتدهندگان طرف سوم، یک زیستبوم یکپارچه شامل خدمات بانکی، مالی و کسبوکاری را خلق کنند. در این زیستبوم، بانک با دراختیارداشتن پایگاه جامعی از مشتریانِ احرازهویتشده و انواع ابزارهای پرداخت و انتقال وجه، قابلیت اعتبارسنجی و اعتباردهی، در مرکز منظومه قرار میگیرد. بدینترتیب بانک با ایجاد یک بستر پلتفرمی برای راهاندازی و توسعه کسبوکارهای دیجیتال، نهتنها از تهدید ازدستدادن درآمد گذر میکند، بلکه میتواند درآمدهای مشاع و غیرمشاع جدید، پایدار و مقیاسپذیری را هم در مشارکت با کسبوکارهای بیرونی برای خودش خلق کند. چنین رویکردی میتواند به بانکها کمک کند تا تحول دیجیتال خود را شتابدهی کنند و سرعت، چابکی و قابلیت مقیاسپذیری مورد نیاز را برای رقابت با فینتکها به دست آورند.

- مدیریت هزینههای نگهداری زیرساخت فناوری: بهرهگیری از معماری ابری در سامانههای کربنک از زاویه مدیریت هزینهها نیز اهمیت دارد. اغلب موسسات مالی سنتی، امروزه درحال گذار از «سامانههای میراثی» (عمدتا مینفریمها) خود به فناوری بهروز امروزی هستند؛ با این حال، بسیاری از موسسات مالی همچنان درمورد بهروزرسانی کامل این سامانهها دچار تردید هستند. زمان، هزینه و ریسک مرتبط با انتقال از سیستمهای میراثی و حیاتی به راهحلهای ابری مدرن، همچنان برای بسیاری از موسسات توجیهپذیر نیست. اما واقعیت این است که اگرچه سیستمهای قدیمی در حالت کلی درزمینه انعطافپذیری و دسترسی، بهتر عمل میکنند؛ اما هزینههای نگهداری آنها نیز روزبهروز بیشتر میشود و پشتیبانی از آنها نیز دشوارتر. بهعنوان مثال، استخدام توسعهدهندگان با دانش زبان برنامهنویسی کوبول هر روز چالشبرانگیزتر میشود. درعین حال سامانههای میراثی در پوشش نیازمندیهای نوین بازار، دچار چالشهای جدی هستند؛ از جمله مواردی چون تقاضای روبهرشد درزمینه ارائه محصولات شخصیسازیشده دادهمحور، قابلیت ارائه خدمات در بستر بانکداری باز و توسعه زیستبومهای مالی نهفته که همگی نیازمند معماری نرمافزاری مبتنیبر میکروسرویسهای APIمحور هستند. بنابراین بانکها برای مدیریت هزینههای نگهداری خود نیز چارهای جز گذر از سامانههای قدیمی ندارند؛ اما درعین حال، رویکرد تحول بستر سامانههای بانکداری باید بهگونهای باشد که ریسک را کمینه کرده و درمقابل، ارزش خلقشده را برای بانک، به حداکثر برساند. معماری ابری بهدلیل امکانپذیرساختن پیادهسازی «معماری ترکیبی» در معماری فنی سامانهها میتواند به تمامی نیازمندیهای فوق، پاسخ درخور و مناسبی بدهد.

منافع ناشی از بانکداری متمرکز ابری

بنابر نظرسنجی انجامشده توسط NTT Data، اگرچه 89 درصد از 650 رهبر بانکداری، خود را نوآور میدانند؛ اما 63 درصد آنها هنوز هم به سیستمهای مینفریم وابستهاند. البته 91 درصد افراد شرکتکننده در نظرسنجی اعلام کردهاند که هیئتمدیره بانک آنها، طرحهای مهاجرت به ابر را تایید کردهاند که نشاندهنده جایگاه استراتژیک رایانش ابری در بانکداری امروز است. علت این جایگاه استراتژیک منافع شگرفی است که بانکداری متمرکز ابری برای بانکها بههمراه دارد؛ از جمله:

- افزایش بهرهوری عملیات بانکی

- امکانپذیرساختن خودکارسازی جریانهای کاری

- محافظت از زیرساخت بانک دربرابر حملات سایبری با استفاده از ابزارهای رمزنگاری پیشرفته و هوش مصنوعی امنیتی

- افزایش قابلیت مقیاسپذیری و انعطافپذیری در عملیات بانکداری

- کاهش خطاها و افزایش دقت در عملیات بانکی

- کمک به تحلیل و پاسخدهی سریع به نیازهای درحال تغییر بازار و مشتریان و همینطور الزامات قانونی و تنظیمگری

- کاهش هزینههای عملیاتی و زیرساختی بانک

ریسکهای بانکداری متمرکز ابری

مهاجرت به ابر برای بانکها یک چالش بزرگ و پیچیده است. این مهم نیازمند برنامهریزی دقیق، تدوین استراتژیها و راهکارهای عملیاتی اثربخش برای تحول در ابعاد مختلف سازمانی اعم از سرمایه انسانی، فرایندها و فناوری است. پیشنیاز تدوین برنامه مهاجرت به ابر برای بانکها، آشنایی با چالشهای مهمی است که بانکها در مسیر مهاجرت به ابر با آنها روبهرو میشوند. در اینجا به مهمترین آنها اشاره میشود:

- امنیت: نگرانیهای مربوط به مسائل امنیت داده و حریم خصوصی، اصلیترین چالش برای بانکهایی است که در نظر دارند به ابر مهاجرت کنند. بانکها اطلاعات حساس مشتریان خود را مدیریت میکنند و هر نقص امنیتی یا افشای دادههای مشتریان میتواند پیامدهای جدی داشته باشد؛ بهویژه با تصویب مقرراتی مانند GDPR در اتحادیه اروپا که کنترل و حفاظت دقیق از دادههای شخصی را الزامی ساخته است. (قانون مشابهی در ایران نیز در مراحل تصویب قرار دارد.)

- پایبندی به مقررات و الزامات تنظیمگری: بانکها در یک محیط شدیدا تنظیمشده و تحت نظارت فعالیت میکنند و مهاجرت به ابر، آنها را از رعایت این مقررات معاف نمیکند؛ بهویژه اینکه بخش مهمی از این مقررات هم مربوط به امنیت سامانهها و پایگاههای داده بانکی است که عدم رعایت آنها چالشهای جدی برای بانکها ایجاد میکند. علاوهبر مقررات بانک مرکزی، دستورالعملهای سایر نهادهای تنظیمگر مرتبط (مانند سازمان پدافند غیرعامل) هم باید رعایت شوند و درنتیجه بانکها برای رعایت الزامات تنظیمگری در فضای ابری باید تدابیر گوناگونی را در نظر بگیرند.

- وابستگی به تامینکننده خاص: اگر سرویس ابری فقط از یک تامینکننده خاص دریافت شود، فرایند مهاجرت به یک سرویس ابری دیگر، عملا غیرممکن خواهد شد. این موضوع، بهدلیل پیچیدگی فرایندهای بانکی پیادهشده روی سیستم ابری اولی و همچنین حجم قابل توجه دادههای عملیات بانکی تولیدشده روی آن است.

- یکپارچهسازی زیرساخت فناوری ابری با سیستمهای میراثی: بسیاری از بانکها سیستمهای میراثی از جمله مینفریمها را در محیط عملیاتی لایه فناوری خود دارند که ممکن است با فناوریهای ابری سازگاری نداشته باشند. یکپارچهکردن این سیستمها با ابر، بدون مختلکردن عملیات جاری بانک، میتواند بسیار دشوار باشد. علاوهبر این، بانکها ممکن است دارای سیستمهای گوناگون دیگری غیر از کربنک باشند که کُر ابری باید با آنها نیز یکپارچه شود. همین موضوع، یک لایه دیگر از پیچیدگی به فرایند یکپارچهسازی سیستمها اضافه میکند.

- مدیریت تغییر در سازمان: مهاجرت بانکداری متمرکز به ابر فقط یک تغییر فناورانه نیست؛ بلکه یک تحول بنیادین سازمانی است. مدیریت چنین تحولی نیاز به تغییرات قابل توجهی در چگونگی کارکرد و عملکرد بانک در ابعاد گوناگون آن دارد و روی افراد، فرایندها و فناوری بهصورت همزمان تاثیر میگذارد.

جمعبندی: اصول کلیدی در مهاجرت به ابر برای بانکها

در این مقاله تلاش شد تا تعریف و اهمیت و مزایای کربنکهای ابری برای بانکها ارائه شود. حال میتوان گفت که با پذیرش مزایای بانکداری متمرکز ابری، امروزه بانکها بهصورت تدریجی درحال انتقال معماری فنی خود به فضای ابری هستند. اگرچه بانکهای تمامدیجیتال یا همان نئوبنکها از ابتدای راهاندازی، میتوانند معماری فنی خود را مبتنیبر معماری ابری طراحی و پیادهسازی کنند؛ اما برای بانکهای سنتی درزمینه مهاجرت به ابر، هیچ راهحل جادویی وجود ندارد. درنتیجه انتقال همهچیز بهصورت کامل و یکباره به ابر، شدنی نیست. بنابراین رویکرد قابل اجرای مهاجرت به ابر بهصورت تدریجی است که در آن، مهاجرت طی مراحل گوناگونی انجام میشود.

استراتژی تدریجی به بانکها امکان استفاده از مزایای انعطافپذیری و چابکی رایانش ابری در کسبوکار را در کنار ثبات و کنترل ناشی از معماری سنتی تمرکزگرا میدهد. آنها میتوانند برخی از نیازمندیهای کسبوکاری غیراصلی خود را به شکل تدریجی به ابر منتقل کنند تا بهسرعت به تقاضاهای مشتریان و روندهای تحول بازار پاسخ دهند؛ درحالی که همچنان بر کل فرایندها و دادههای خود، کنترل کامل دارند.

بهدلیل چالشهای قانونی، درنهایت، برای اغلب بانکهای بزرگ، امکان مهاجرت کامل به ابر وجود ندارد؛ اما آنها میتوانند بهجای ابر عمومی، ابر خصوصی را جایگزین رویکرد «خود میزبانی» کنند. در این حالت، در کنار مراکز داده خود بانک، برای تضمین مقیاسپذیری و سطح سرویسدهی در دامنه جغرافیایی گسترده، از خدمات سرویسدهندگان ابری بیرونی (مثلا شبکههای توزیع محتوا یا CDN) نیز استفاده میشود. بانکهای بزرگ با چنین رویکردی میتوانند از مزایای همکاری ابری با چندین سرویسدهنده در چارچوب «مدل ابر هیبرید» هم بهره بگیرند تا به یک سرویسدهنده وابستگی پیدا نکنند.

درعین حال، رویکرد هیبرید به بانکها اجازه میدهد تا درکنار تضمین تداوم کسبوکار خود مطابق قوانین و مقررات و همچنین راهبردهای کسبوکاری و فنی خود، قابلیتهای لازم را برای همکاری در قالب الگوی زیستبوم با کسبوکارهای بیرونی ایجاد کنند. سرویسدهندگان طرف سوم میتوانند با اتصال به ابر، محصولات و خدمات خود را بهآسانی با بستر بانکداری متمرکز بانک یکپارچه سازند؛ درحالی که پیش از این، برای اتصال به سیستم بانکداری متمرکز مبتنیبر رویکرد «خودمیزبانی» در بانکها، باید الزامات بسیار سنگین فنی و امنیتی را برآورده میکردند. این موضوع برای بسیاری از کسبوکارهای کوچک و استارتآپها عملا نشدنی بود.

با استفاده از رویکرد هیبریدی، بانکهای بزرگی چون جیپی مورگان و BBVA توانستهاند نسل سیستمهای بانکداری خود را مطابق استانداردهای دوران رایانش ابری ارتقا دهند.

نویسنده: علی نعمتی شهاب، پژوهشگر حوزه بانکداری و تحول دیجیتال