دهههاست که بانکها از سیستمهای بانکداری متمرکز (Core Banking System) استفاده میکنند. اين سيستمها، طیف وسیعی از عملکردها و توابع مورد نياز بانکها را ارائه و کنترل میکنند. اما حقیقت این است که دوران سیستمهای Core با اين مدل گسترده از وظايف، بهتدريج به پايان میرسد؛ منظور سامانهای است با مجموعه توابع «جامع و حداکثری» که همه چیز را از اطلاعات مشتريان و ريزتعاملات گرفته تا تهيه و ارائه انواع گزارشهای نظارتی، آماری و تحلیلی انجام میدهد. فناوریهای بانکداری دستخوش دگرگونی قابل توجهي است که منجربه رویکردی کاملا متفاوت خواهد شد. رویکردی جدید در معماری CBS که از آن با عنوان مدل «حداقلی» ياد میشود. یک سامانه کربنکینگ مدرن، عملا هیچ شباهتی به سیستمهای سنتی و درحال بازنشستگی موجود ندارد. در جایی که نسلهای قبلی کربنکینگ، طیف گستردهای از وظايف را اجرا میکردند، سیستمهای مدرن، همه عملکردها بهغیر از اساسیترین موارد آنها را حذف کرده و فقط به یک هسته از حسابها، تراکنشها و تعاریف محصول اكتفا میکند.

در معماری بانکداری «بدون کربنکینگ» امروزی، هر چیز دیگری خارج از این مجموعه، جزو توابع خارج از محدوده قرار میگیرد و از طریق API به هسته كوچک مركزی متصل میشود. مزایای این معماری قابل توجه است. از آنجایی که توابع از طریق APIها جدا و مرتبط میشوند، امكان نوآوری در ماژولهای بيرونی فراهم است و بانکها میتوانند سریعتر از گذشته نوآوری كنند. همچنین میتوانند بهترین ابزارهای اختصاصی يا بيرونی (ماژول يا محصول دلخواه) را انتخاب و به سامانه خود متصل کنند. با بهرهگيری از مدل جديد، بانک میتواند نوآوری را تسریع و تجربه مشتری را با چابکی متحول کند.

هجرت از فناوری قدیمی به بانکداری بدون کر

در بنچ مارک بانکداری جهانی در سال 2022، اين سوال را از هزار رهبر ارشد بانکی پرسیدند که «اولویت اصلی آنها برای تحول عملیاتی بانک خودشان چیست؟» در جمعبندی، 37 درصد از كل افراد پاسخگو، موضوع انتقال به یک سیستم کربنکینگ مدرن و مبتنیبر ابر را از اولويتهای اصلی خود اعلام كردند. در يک تفكيک ديگر، از ميان رهبران بزرگترین موسساتی که مورد پرسش قرار گرفته بودند، (يعنی موسساتی با دارايی بیش از یک تریلیون دلار)، 48 درصد از پاسخدهندگان، انتقال فوق را بهعنوان هدف شماره یک خود اعلام کردند. در معماریهای مربوط به سامانههای ترکیبپذیر (Composable) بانکی، اجزای اصلی سامانه، بهتدریج با بلوکهای ویژه و استاندارد، مبتنیبر مولفهها و ماژولهای روی ابر، مدرنسازی و جایگزین میشود. مامبو نیز بهعنوان شریک مایکروسافت در توسعه سامانه کربنکینگ، مدعی است که هر جا بانکها به پلتفرمهای بانکداری نسل بعدی SaaS (یعنی استفاده از نرمافزار بهعنوان سرویس) مهاجرت کردهاند، هزینههای فناوری اطلاعات مرتبط با خدمات اصلی آنها تقریبا 50 درصد کاهش یافته است.

سرمایهگذاری برای حصول بهرهوری بالاتر

از طریق پیکربندی بهتر نرمافزار، راهحلهای مبتنیبر ابر مانند SaaS وضعیت بانکها را متحول و به آنها کمک میکند تا از چابکی مورد نیاز برای پیشرفت سریعتر بهره ببرند. درعین حال به آنها کمک میکند تا در معیارهای بهرهوری خود که شامل موارد زیر است، شاهد رشد باشند:

- کاهش هزینه مالکیت

- بهینهشدن مدل منابع

- سهولت و دموکراتیکشدن تغییر و تحول

- سادهسازی و استانداردسازی عملیاتی

- کاهش هزینه مالکیت (TCO): راهکارهای ابری برای سامانه بانکداری (مانند بهکارگیری SaaS)، بانکها را قادر میسازد تا از اهداف رشد تعیینشده خود فراتر بروند و خود را با سهولت بيشتر، با نیروهای این بازار دائمالتغییر، سازگار كنند. به این ترتیب، با تمرکز بر چرخههای ساخت، آزمایش و تغییر سریع، تجربه بهتری را به مشتری ارائه دهند. این موضوع، همزمان با بهبود کارایی در سراسر سازمان و ایجاد ساختار هزینه قابل پیشبینی و شفاف، منجربه بهرهوری خواهد بود.

- بهینهشدن مدل منابع: از آنجایی که این مدل جديد، به منابع کمتری برای استقرار و مدیریت نیاز دارد، راهحلهای کربنکینگ ابری میتواند بهطور قابل توجهی هزینههای پایه را بهبود بخشد. آنها همچنین از رویکردهایی که بانک را به تامینکننده راهکارهای خاص سفارشی قفل کرده و کار را برای بانکها، بسیار گرانقیمت میکند، پيشگيري خواهند کرد.

- سهولت و دموکراتیکشدن تغییر و تحول: با اين مدل، بانکها دیگر نیازی به کار با گروههای فناوری و تیمهای توسعه بزرگ و ناکارآمد ندارند. درعوض، آنها میتوانند توسعه را از طریق تیمهای توسعهدهنده آزاد که از پلتفرمهای کمکد (Low-Code) و فاقد کد، يا از پلتفرمهای توسعه نسل بعدی، مجهز به هوش مصنوعی (مانند GitHub Copilot) بهره میبرند، استفاده کنند. پژوهشها نشان میدهد توسعهدهندگانی که از GitHub Copilot استفاده ميكنند، در توليد و نهايیكردن كد برنامه، نسبت به مدل معمول تا 55 درصد سریعتر هستند. بهعبارتی کدهای بیشتری را در زمان کمتری ارسال میکنند تا سازمان متقاضی را با سرعت بيشتر و هزینه کمتر، در حرکت و رقابت نگه دارند.

- سادهسازی و استانداردسازی: یک معماری بانکی ترکیبی، مبتنیبر راهحل کربنکینگ ابری، از يک پايگاه سراسری و متمركز از كدهای پايه كه توسط تامينكننده ايجاد شده، استفاده میکند. اين استفاده مجدد از كدها، باعث افزايش هماهنگی، سادگی و استانداردسازی میشود. درعین حال، لزوما اختيار توسعهدهندگان را براي پیکربندی دلخواه و متناسبسازی كد با شرايط محيط خود، محدود نمیكند. این لایه از برنامههای کاربردی، با متمرکزکردن افكار و نظرات تیمهای عملیاتی روی يک پايگاه مشترک سراسری، يک لايه ارزشمند صنعتی ایجاد میکند تا بهعنوان Best-Practice در فرایندهای کسبوکاری توسط همه گروه استفاده شود و بومیسازی آن فقط براساس مکان، محصول و بخش مشتری متفاوت باشد.

بر اساس مطالعه انجامشده توسط Capco و Wipro، تحلیلگران دریافتهاند که سرمایهگذاری بانکها در فضای ابری نتایج مثبتی را بهصورت زیر بههمراه دارد:

- 62 درصد بهبود سودآوری

- 55 درصد افزایش درآمد

- 55 درصد افزایش سهم بازار

- 50 درصد کاهش هزینهها

سادهسازی سامانه کربنکینگ

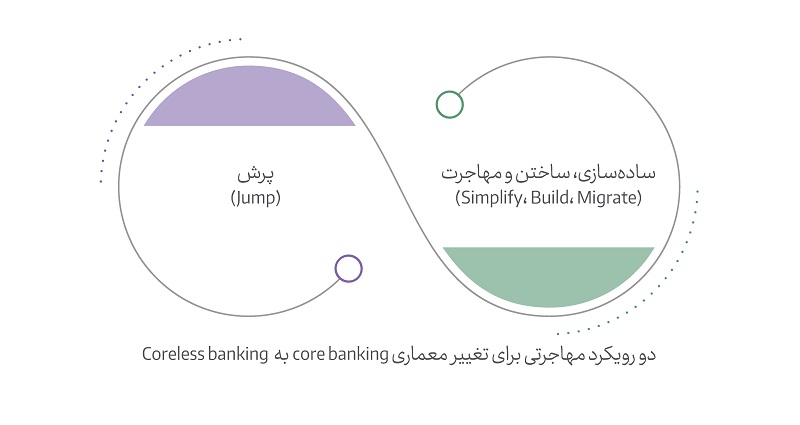

دو رویکرد اصلی برای تغيير معماری و بهكارگيری يا جايگزينكردن قطعات جديد، بهجای قبلیها وجود دارد:

- سادهسازی، ساختن و مهاجرت (Simplify، Build، Migrate)

در اين مدل (سادهسازی، ساختن و مهاجرت) که در سيستم كربنكينگ موجود بهكار گرفته میشود، بانک، عملیات اصلی خود را به یکسری از بخشها، فرایندها، یا بهعنوان مثال، دامنهها (مثلا ماژول پرداخت یا ماژول گزارشهای نظارتی) تجزيه و تقسيم یا ساده میکند. آنگاه برای هر کدام بهنوبه خود یک معماری جایگزین براساس API، فعال میسازد. سپس دادههای آن بخش را به سیستم جدید منتقل و آن را جايگزين میکند.

- پرش (Jump)

مدل پرش، شامل ساختن یک سیستم جدید در کنار کربنکینگ قدیمی و سپس مهاجرت به آن است. مدل پرش شبیه مدل سادهسازی، ساختن و مهاجرت است اما کمتر روی سادهسازی کربنکینگ موجود تمرکز میکند تا بتواند بهصورت تدریجی توابع را به خارج از آن منتقل کند. درعوض، رویکرد Jump بر مراحل ساخت و مهاجرت تمرکز میکند، یک معماری جدید و جداگانه بانکی ایجاد و از آن استفاده میكند. در این رویکرد، زمانی که بانک وارد یک خط تجاری يا كسبوكاری جدید میشود كه توسط کربنکینگ قدیمی پشتیبانی نمیشود، یک سیستم بهنسبت جداگانه برای اجرای آن محصول ایجاد میکند. به این ترتیب میتواند آن كار را بهخوبی پشتيبانی کند و درصورت لزوم روابط مورد نياز مالی و… را ميان اين قطعه جديد با مدل قبلی بهوجود میآورد. این مرحله میتواند مسیری را برای شروع مهاجرت تدریجی وظايف/ خطوط به خارج از هسته قدیمی ارائه دهد. درواقع بهتدريج باغچه قبلی خشک میشود و باغچههای مستقل جديد توسعه و رشد میيابند.

نقاط قوت و ضعف

رویکردهای «سادهسازی، ساختن و مهاجرت» و «پرش»، هر يک مزایای مهمی را همراه با نقاط ضعف خاص خود دارند. اين موارد باعث میشود كه هر يک از اين روشها برای شرايط و موقعیت خاص، سازگار و مناسب باشد.

ملاحظات کلیدی در فرایند پرش عبارتند از:

- اجازه میدهد شروعی تازه بدون محدودیت سیستمهای قدیمی ایجاد شود. این، فرصتی را برای بازنگری در تمام فرایندهای بانک از اصول اولیه و ترکیب ابزارهای مدرن مانند محاسبات ابری و فناوریهای شناختی (Cognitive) به ارمغان میآورد.

- درمقابل این مزیت، بانک به تلاش و هزینههای نگهداشت و اجرای موازی دو سیستم اصلی برای مدت طولانی متعهد میشود. این موضوع عملیات را تكراری کرده و پیچیدگی را افزایش میدهد.

برای سادهسازی، ساختن و مهاجرت نیز باید ملاحظات کلیدی را در نظر گرفت:

- اتخاذ یک رویکرد افزایشی میتواند به تیم تحول این امکان را بدهد که ابتدا روی آن حوزههایی تمرکز کند که بزرگترین مزایای استراتژیک و عملیاتی را برای بانک بههمراه دارد. این فعالیت میتواند نتایج ملموسی را زودتر از رویکرد قبل ایجاد کند، زیرا فرایندها، یکی پس از دیگری منتقل میشوند و هدف، از ابتدا يک مهاجرت جامع و کلی نيست.

- رویکرد مرحلهای و افزایشی كه در ذات روش «سادهسازی، ساختن و مهاجرت» وجود دارد، درنهایت برای دستیابی به تحول، میتواند بیش از رویکرد پرش طول بکشد. درواقع، بسیاری ممکن است استدلال کنند که بیش از یک دهه نوسازیهای تدریجی تاکنون نتوانسته سیستمهای اصلی را که بانکها به آن نیاز دارند، ارائه دهد.

با درنظرگرفتن این نقاط قوت و تهديد، معتقدیم که بانکها باید رویکرد مديريت پورتفوليو را برای نوسازی سیستم کربنکینگ خود اتخاذ کنند. آنها باید با توجه به هر مشکلی که به آن رسیدگی میکنند و محیط تجاری که در آن فعال هستند، رویکرد مناسبی را برای همراهی و رسيدن به هدف خود انتخاب کنند. به عبارتی يک پاسخ مناسب برای همه مسائل وجود ندارد.

چه عواملی روی رویکرد بانک به نوسازی کربنکینگ تاثیر میگذارد؟

1- اشتهای ریسک

برای بانکها مهم است که گزینههای رادیکال برای تحول و همچنین نوسازی تدریجی را در نظر بگیرند. رویکردهای رادیکال، ریسک بیشتری را بههمراه دارد، اما بانکهایی که نیاز فوری به تغییر دارند باید ریسک بیشتری را بپذیرند.

2- قابلیت تحویل

پروژههای بسیار بلندمدت، مانند سادهسازی، ساختن و مهاجرت، سازمان را ملزم میکند تا به فرایندی متعهد شود که سالها طول بکشد. حفظ شرايط اولويت و فوریت برای چند سال، چالشهای عمدهای را برای مجموعه ایجاد میکند، بهویژه در سازمانهایی که پروژه به چندین مدير ارشد اطلاعات (Chief Info Officer) با بودجههای جداگانه واگذار شده است. باید در نظر داشت که در اينجا حفظ حکمرانی پروژه و بودجه بسیار مهم است.

3- پیچیدگی

تا حدودی هر دو رویکرد مورد بحث، بانکها را ملزم میکند که با افزایش پیچیدگیها مقابله کنند. این موضوع احتمالا شامل اجرای چند سیستم بهصورت موازی و برای چندین سال است. همچنین مستلزم هزینه اضافی و مجموعه پیچیدهتری از عملیات خواهد بود.

4- انعطافپذیری

هیچ حالت نهایی کامل و نهايی وجود ندارد، بلکه سیستم و مدل نتیجه، مجموعهای از انتخابهاست. ممکن است محصولاتی با قدمت چند دهه وجود داشته باشند که بهطور موثری درحال كار باشند. در مواردی مانند این، حفظ عناصر سیستم موروثی، یک انتخاب عملگرایانه و تجربی است.

بهطور کلی باید روی این نکته به توافق رسید که فرایند نوسازی هسته (Core) طیفی از چالشها و فرصتها را ارائه میکند که باید با دقت بررسی و متعادل شوند تا بانک از نظر ریسک و بازدهی به مدل بهينه برسد. برای دستیابی به این هدف، بانکها باید:

- ارزیابی کنند که چگونه قصد دارند دو رویکرد مهاجرت را ترکیب کنند. در این مسیر، رهبران بانکی باید اين دو رويكرد را برای آن محدوده از عملکردهایی که باید منتقل شوند، ترسیم کنند و تصمیم بگیرند کدام عملکردها ابتدا از سیستم اصلی موجود حذف/ جايگزين شوند.

- بر ارائه Quick Win تمرکز کنند که مزایای ملموسی را در اوایل فرایند به ارمغان میآورد. همچنین جهت سفر را به ذینفعان داخلی بانک نشان داده و آنها را در ادامه راه مستحكم میكند.

- راههایی را برای دستیابی به ساختارهای حاکمیتی پروژه و بودجه که به بهترین وجه از استراتژی مهاجرت آنها پشتیبانی میکند، شناسایی کنند.

- تصمیم بگیرند که کدام بخش از معماری فاقد هسته (Coreless) بهتر است بهصورت داخلی (In-house) ساخته شود و در کدام بخش، باید از ارائهدهندگان متخصص بيرونی (Outsource) کمک گرفت.

نویسنده: امیررضا لیلازی، مشاور بانک ملت