با پیشرفتهای تکنولوژیک در حوزه بانکی و پرداخت، میزان تقلب و کلاه برداریهای حرفهای نیز افزایش پیدا کرده است. در این بین، با توجه به گسترش فعالیتهای مالی و بانکی، فقدان یک سامانه جامع کشف تقلب در صنعت بانکی و پرداخت، معضلی با عنوان تراکنشهای مشکوک را به وجود میآورد. این موضوع باعث شد تا بسیاری از شرکتهای فعال در اکوسیستم بانکی کشور، از جمله داتین طراحی و تولید چنین سامانههایی را در دستور کار خود قرار دهند.

روشهای کشف تقلب

1. روش مبتنیبر قاعده (آفلاین):

در این روش، امکان تعریف یک یا چند قاعده بر اساس رفتار گذشته موجودیت دلخواه، وجود دارد. از این امکان، میتوان برای شناخت موارد مشکوک یا مواردی که از نظر کاربر نیاز به توجه بیشتر دارند، استفاده کرد. قواعد نیز میتوانند از طرف نهادهای حاکمیتی یا رگولاتوری یا خبرههای حوزه بانکی و پرداخت تعریف شوند.

2. روش مبتنیبر هوش مصنوعی (آنلاین):

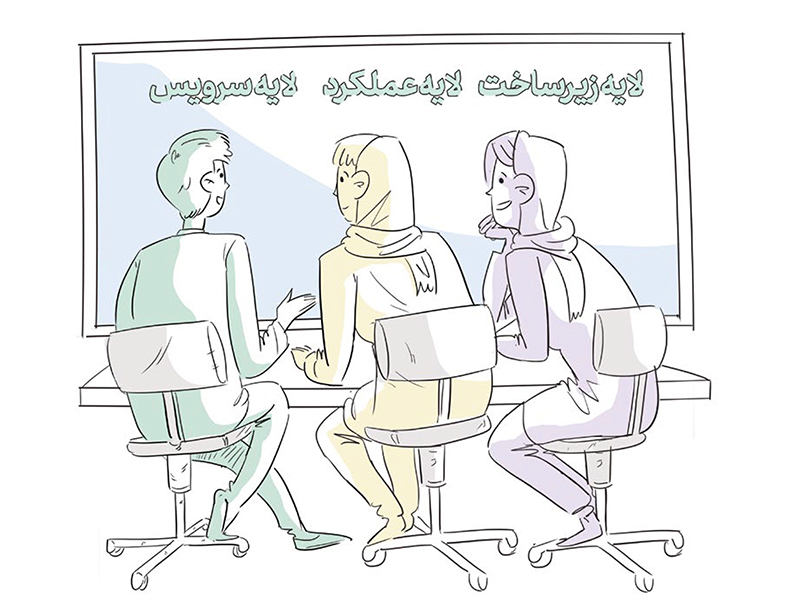

در برخی موارد رفتارهای متقلبانه به گونهای صورت میگیرند که نمیتوان قواعد دقیقی برای آنها پیادهسازی کرد. در چنین مواردی استفاده از روشهای مبتنی بر قاعده کمکی به ما نمیکند و ناگزیر به استفاده از روش هوش مصنوعی با استفاده از مدلهای یادگیری ماشین هستیم.

در این روش، مدلی بر اساس دادههای تاریخی، دادههای اخیر و انواع عوامل تاثیرگذار در روند رفتاری موجودیتهای مختلف ایجاد میشود. این مدل، فاصله هر موجودیت از رفتار نرمال خودش و موجودیتهای در خوشه خود را محاسبه میکند و به آنها برچسب ریسک اختصاص میدهد. در نهایت تصمیم میگیرد مواردی که بیشترین میزان ریسک را دارند، به عنوان مورد مشکوک به عنوان خروجی سامانه ارائه دهد.

در این روش، با استفاده از الگوریتمهای خاص و همچنین پارالل کامپیوتینگ، زمان پاسخدهی به زیر 20 میلیثانیه کاهش یافته که این سیستم میتواند با ترکیب دیگر زیرسیستمهای بانکها جلوگیری از تراکنشهای مشکوک را اعمال کند.

فرصتهای سامانه کشف تخلف و تقلب داتین و تاثیرات آن بر فعالیت بانکی

سامانه کشف تقلب در روش آفلاین بر اساس قواعد از پیش تعریفشده طراحی و پیادهسازیشده، میتواند کمک شایانی به متولیان این حوزه به ویژه ادارههای بازرسی بانکها بکند.

این سامانه با استفاده از زیرساخت انبارداده در تمامی ماژول ها و سامانههای بانکی، به صورت آفلاین موارد مشکوک را که با استفاده از 130 قانون بررسی میشوند، تهیه و به بازرسان گزارش میکند. این امر باعث شد تا کار بازرسان که حدود سه روز طول میکشید به چهار ساعت کاهش پیدا کند.

همچنین در روش مبتنی بر هوش مصنوعی یا آنلاین، سامانه با استفاده از انبارداده و تکنولوژی کلانداده امکان توزیعپذیری و مقیاسپذیری حجم بالایی از دادههای بانکی را فراهم کرده و همچنین میتواند مانع تراکنشهای مشکوک شود.

ما در داتین با بررسی آخرین روشهای پیشرفته و تکنولوژیهای هوش مصنوعی همواره در حال بهروزرسانی سامانه کشف تقلب هستیم. زیرساخت سامانه را نیز به گونهای طراحی کردیم تا برای بهروزکردن آن به کمترین زمان ممکن احتیاج داشته باشیم.

منبع: فصلنامه فناوریهای مالی