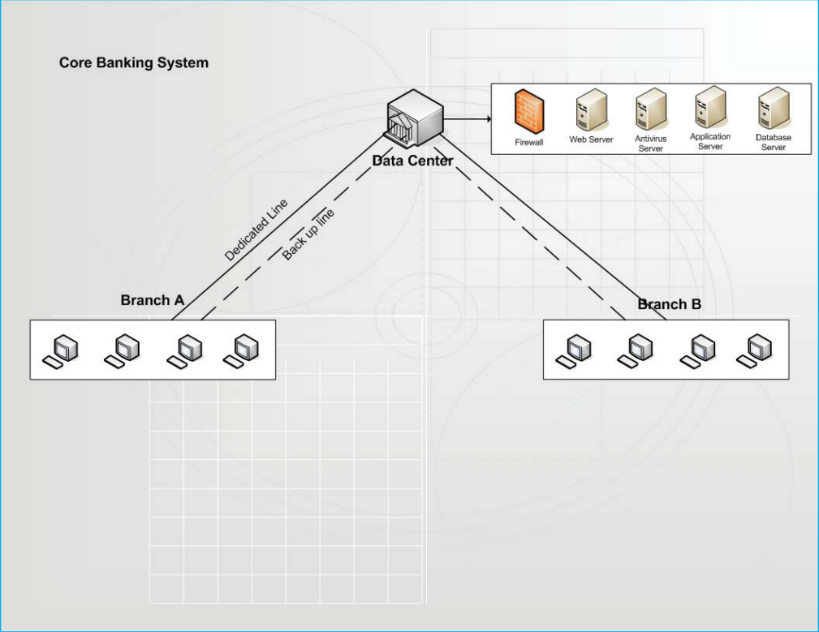

کربنکینگ یا سامانه بانکداری متمرکز، یک سرویس بانکی است که توسط گروهی از شعب یک بانک ارائه میشود. این سیستم به مشتریان اجازه میدهد تا به حسابهای بانکی خود دسترسی پیدا کنند و تراکنشهای خود را در هریک از شعب عضو، انجام دهند. واژه Core در این لغت به معنای Centralized online Real-Time Enviroment یا محیط آنلاین واقعی و متمرکز است. در کربنکینگ، اطلاعات و تعاملات مالی شبکه بانکی در واحد اطلاعات مرکزی نگهداری و ثبت میشود؛ به عبارتی دیگر کربنکینگ، زیرمجموعهها و شعب یک بانک را به یکدیگر متصل کرده و اطلاعات آنها را در یک واحد متمرکز ادغام میکند. خدمات و ویژگیهای اصلی سیستم بانکداری متمرکز، شامل ایجاد حسابهای جدید، مدیریت ارتباط با مشتریان، محاسبه سود، پردازش سپردهها، برداشت و خدمات مربوط به وامدهی است. این سرویس اهمیت زیادی از جهت کنترل بیشتر مشتریان و آزادی عمل آنها در امور مالی دارد و اخیرا به دلیل حوادثی مثل همهگیری کووید-19، بیش از پیش مورد توجه قرار گرفته است.

سیستم کربنکینگ به طور کلی از سرورهای بکاند تشکیل میشود. به زبان ساده، این نوع از سرورها دادههای کاربران را در صورت درخواست، از طریق واحد اطلاعات مرکزی بازیابی میکنند و عملیات درخواستی آنها صورت میگیرد. به عنوان مثال زمانی که شما از دستگاه خودپرداز پول برداشت میکنید، درخواست شما به مرکز دادهها ارسال میشود و پس از پردازش آن، عملیات شما به تائید میرسد. مضاف بر این تقسیمبندی مرکز دادهها نیز شامل یک سرور اپلیکیشن، سرور وب و یک فایروال در جهت محافظت سیستم از حملات بدافزار است.

بانکها میتوانند مراکز داده خود را به صورت محلی (Local) یا در فضای ابری (Cloud) میزبانی کنند. فضای ابری به سرورهایی گفته میشود که دسترسی به آنها از طریق اینترنت مهیاست اما سرورهای محلی به صورت فیزیکی هستند. پس سیستم کربنکینگ عموما از نظر نوع میزبانی، به دو دسته تقسیم بندی میشود:

- on-promise

- Cloud-Based

در دسته اول، بستر سرورها به صورت محلی است. این نرمافزار برخلاف سازوکارهای فضای ابری در محل مشخص قرار دارد و در واحد دادههای مرکزی نگهداری میشود. این نوع از میزبانی، اجازه شخصیسازی مدیریت را به بانکها میدهد اما در نوع دوم، میزبانی نرمافزارهای کربنکینگ در فضای ابری انجام میشود.

پس از تقسیمبندی انواع سامانه بانکداری متمرکز، مرحله بعدی بررسی ویژگیهای اصلی این سیستم است. برخی از ویژگیهای کربنکینگ عبارتند از:

داشبورد متمرکز: وجود یک داشبورد تکنما و متمرکز، به بانکداران این امکان را میدهد تا با تجسم سیستم در زمان واقعی، مشکلات را سریعتر تشخیص دهند و راهحلهای مناسب را ارائه دهند. این داشبورد همچنین برای مشتریان نیز قابل دسترس است.

پذیرش سازمانی با قابلیت KYC: این ویژگی بدان معناست که مشتری باید پیش از استفاده و دسترسی به داشبورد متمرکز، نام کاربری و رمز عبور منحصربهفرد خود را مشخص کنند. همچنین با وجود ویژگی KYC، بانکها میتوانند هویت مشتریان بالقوه را در هنگام ثبت نام آنها تائید کنند.

احراز هویت دومرحلهای: این ویژگی جهت افزایش امنیت و محافظت از دادههای مهم مشتریان است.

اعلان تلفنهای همراه: این نوع اعلانها راهی برای انتشار پیام به کاربران ثبت شده در بانک است. از طریق اعلانها، کاربر میتواند از هر رویداد یا تراکنشی که در حساب رخ داده، مطلع شود.

مدیریت وام: مشتریان با وجود این قابلیت میتوانند بر وامهای خود نظارت کنند و بازپرداختهای خود را طبق برنامه مشخص، معین کنند.

محاسبه بهره وامها: مشتریان میتوانند با استفاده از این امکان، در زمان بازپرداخت وامهای خود، تصمیمات درستی را اتخاذ کنند.

ارتباط با پشتیبانی به صورت زنده: کاربران در صورت نیاز میتوانند با واحد پشتیبانی تماس بگیرند و مشکلات خود را با کمک آنها حل کنند. استفاده از رباتها در این مورد میتواند پاسخ به سوالات متداول را سرعت بخشد.

مدیریت تراکنشها: مشتریان میتوانند با استفاده از لیست مخاطبان، پرداختها و انتقال وجوه خود را انجام دهند. همچنین امکان استفاده از صرافیها برای انجام معاملات با ارز متفاوت، امکانپذیر است.

با پیشرفتهای سرسامآور در فناوری، تراکنشهای بانکی، ایمنتر، سریعتر و راحتتر شدهاند و بهترین بخش درمورد سیستم بانکداری متمرکز الکترونیکی این است که میتوان تراکنشهای بانکی را در هر نقطه از جهان و در هر زمان انجام داد. علاوه بر این، این فناوری هزینه عملیاتی را نیز تا حد قابل توجهی کاهش داده زیرا زمانی که معاملات توسط خود مشتریان انجام میشود، سرمایه انسانی واسط از میان میرود.

مزایای بانکداری مرکزی

مزایای سامانه بانکداری متمرکز عبارتند از:

1- بررسی وضعیت موجودی، بدهی و اعتبار حساب مشتریان

2- استفاده از خدمات مربوط به چکهای بانکی

3- واریز وجوه به حساب

4- بهبود امنیت

5- دسترسی 24 ساعته به خدمات بانکی

6- بهبود روند عملیاتی و کاهش هزینهها

7- تسهیل ارائه خدمات به مشتریان

8- ارائه اطلاعات مورد نیاز در زمان تصمیمگیریهای مهم مشتریان

9- ایجاد فرایندهای ساده و خودکار

10- بهبود کیفیت خدمات ارائهشده

11- انتقال وجوه توسط مشتریان

12- کاهش خطا در عملیات

13- امکان پشتیبانی از عملیات چند ارزی

در ادامه به طور خلاصه، به بررسی ماژولهای اصلی در نرمافزار کربنکینک میپردازیم:

حسابهای پسانداز: یک سپرده مدتدار سوددار است که در بانک یا موسسه مالی نگهداری میشود.

حسابهای جاری: یک حساب بانکی که امکان دسترسی فوری به وجوه مشتریان را فراهم میکند و بیشتر برای مخارج روزانه استفاده میشود.

سپردههای مدتدار: نوعی از سپرده بانکی با یک دوره زمانی مشخص است، که به نسبت مدت سپرده، به آن پول بهره تعلق میگیرد. این روش به نوعی سرمایهگذاری در بانک محسوب میشود.

خدمات اضافه برداشت: خدمات اضافه برداشت خدماتی است که توسط بانک ارائه میشود و مشکل کمبود وجه را تحت پوشش قرار میدهد.

حسابهای بازنشستگی: حسابی که به کاربران اجازه میدهد با استفاده از مزیتهای مالیاتی، برای دوران بازنشستگی، پول پسانداز کنند.

وامهای مصرفی: وام مصرفی وامی است که برای تامین مالی انواع خاصی از مخارج به مصرف کنندگان داده میشود.

وامهای مسکن: این مفهوم به وامهایی اطلاق میشود که برای خرید یا نگهداری خانه، زمین یا انواع دیگر املاک استفاده میشود. وام گیرنده موافقت میکند که در طول زمان مشخص، بازپرداخت خود را انجام دهد. این بازپرداخت معمولا به دورههای منظم و همچنین بهره و اصل پول، تقسیم میشود.

وامهای شخصی: این نوع از وام برای انواع اهداف مورد استفاده است و دارای مدت زمان مشخص و برنامه پرداخت دقیق است. در این نوع وامها نیازی به وثیقه نیست و معمولا نرخ بهره آنها کمتر است.

مدیریت موجودی: این مورد مربوط به بررسی داراییها و مدیریت آنهاست.

مدیریت وثیقه: فرایند مبادله داراییهای دو طرف به منظور کاهش ریسک اعتباری مرتبط با هرگونه تراکنش مالی بدون تضمین بین آنهاست.

انتقال سرمایه: شامل انتقال پول از یک حساب به حساب دیگر میشود.

هزینههای خدماتی: فرایند محاسبه هزینه خدمات ارائهشده توسط موسسه مالی یا بانک است.

مدیریت داراییهای غیرجاری: داراییهای غیرجاری، وام یا پیشپرداختیهایی هستند که پرداخت اصل یا بهره آن برای یک دوره 90 روزه معوق باقی مانده است.

سیستم اطلاعات مشتری: یک برنامه کامل مدیریت ارتباط با مشتری است که امکان دسترسی راحت به پایگاه دادهها به همراه فیلدهای تعریفشده را میدهد.

سیستم اطلاعات مدیریت: سیستم اطلاعات مدیریت یک سیستم اطلاعاتی است که برای تصمیمگیری، ایجاد هماهنگی، کنترل، تجزیهوتحلیل اطلاعات در یک سازمان استفاده میشود.

انواع کربنکینگ و سیستمهای بانکداری در ایران و جهان چگونه است؟

سیستم کربنکینگ در اواخر دهه 1970 معرفی شد و تا سال 1990، اولین سیستمهای بانکی متمرکز کامپیوتری در موسسات مالی توسعه یافتند. این نسل اول از سیستمهای بانکداری متمرکز الکترونیکی که اساسا برای انجام کارهای ساده مورد استفاده بودند، تنها چند ویژگی اساسی مانند مدیریت دادههای مشتری، اجرای تراکنشها و ثبت سوابق و غیره را ارائه میدادند. این سیستمها در طول دهه 1990 و تا سال 2005 توسعه یافتند و با محصولمحوری، نسل دوم این سیستم را شکل دادند.

در نسل سوم، از سال 2005 تا 2020، محوریت با مشتریان بود و بانکها با اضافهکردن لایه دیجیتال به این سیستم به دنبال انعطافپذیری بیشتر در این زمینه بودند. آخرین مرحله سیستم بانکداری متمرکز که در سالهای اخیر توسعه یافته، امکان استقرار مداوم سیستمهای بانکی، کاهش هزینههای نگهداری و مقیاسپذیری کامل را به سیستمهای بانکی متمرکز میدهد. این مرحله با استفاده از تمام ظرفیتهای انقلاب دیجیتالی، به فعالان این حوزه اجازه میدهد تا بهترین تجربه را در اختیار مشتری بگذارند.

راهاندازی فناوری کربنکینگ در ایران به اواخر دهه 80 برمیگردد. تا آن زمان بانک مرکزی، بانکها را ملزم به استفاده از این سیستم نکرده بود اما با مطرحشدن این موضوع در بند 45 بسته سیاستی و نظارتی سال 1387، بانکها موظف شدند تا این سیستم را در زیرمجموعههای خود پیاده کنند. این الزام هرچند در دو سال پس از آن به طور کامل انجام نشد اما پس از جلسه مجمع عمومی بانکها در سال 1389، تمامی بانکها و موسسات اعتباری مکلف شدند تا ظرف 24 ماه آینده، تمامی دادههای مربوط به عملیات بانکی را در یک سامانه یکپارچه و متمرکز ثبت، پردازش و نگهداری کنند.