اول: چرا صنعت و بازار بیمه به فناوری اطلاعات نیاز دارند؟

انسان برای گذران آسانتر زندگیاش تن به تشکیل جوامع داده تا بتواند نیازهای خود را با همیاری دیگران مرتفع سازد. همچنین درمقابل خطرهایی که او را تهدید میکند با کمک دیگران ایستادگی کند و به بقای خود تداوم بخشد. توسعه جوامع انسانی در طول تاریخ، شرایط همیاریها را تغییر داده و چاره کار، پذیرش تغییر و یافتن راهکارهای مناسب برای تحولات پیشرو بوده است.

بیمه نیز بهعنوان پدیدهای زاییده از نیاز اجتماعی، از قاعده همسویی با تحولات بری نبوده است. اگر در جوامع اولیه و کوچک، کمک افراد به یکدیگر برای جبران خسارتهای ناشی از خطرهای طبیعی مانند سیل و زلزله کافی به نظر میرسیده، امروزه با گسترش تمدن و خطرهای متعدد ناشی از پیشرفت صنایع که علاوهبر خطرهای طبیعی، متوجه انسانها شده به آن همیاریهای اولیه نمیتوان بسنده کرد. احساس نیاز جامعه انسانی برای ایستادگی و بقا درمقابل خطرهایی که پیچیدهتر میشوند موجب برپایی نهادی به نام بیمه شده است.

بنابراین نباید آنچنان که برخی بیان میکنند «بیمه» را حاصل «بیم و ترس» دانست، بلکه باید آن را اسمی شناخت که اطمیناندهنده و پشتیبان در «روز مبادا» است. واژههای بیگانه بیان دوم را در ذهن متبادر میکنند: insure, assure و التامین.

در دنیای امروز، بیمه بهعنوان راهکاری برای جبران خسارتهای احتمالی شناخته شده و برای سهولت در عرضه محصولات بیمهای و توسعه بازار آن با استفاده از فناوری اطلاعات بسیار تلاش شده که در جای خود ارزشمند هم هستند. اما بهکارگرفتن فناوری اطلاعات بهیقین فقط محدود به عرضه محصولات بیمهای نیست و اگر بیمهگران از این ابزار مهم برای استحکام عملیات بیمهگری خود استفاده نکنند، کاری عبث پیش بردهاند.

اجازه میخواهم برای ادامه بحث، از تعریفی که یکی از اساتید بیمه فرانسوی، ژان فوراســتیه از بیمه کرده وام بگیرم. او میگوید: «بیمه عملی است که بهموجب آن، یک شخص درازای پرداخت وجهی، تعهد جبران خسارت درصورت تحقق خطری را بهدست میآورد. موسسه یا ســازمانی نیز متعهد جبـران خسـارت میشود که مجموعهای از خطرها را قبول و آثار آنها را با استفاده از قوانین آماری تعدیل میکند.»

در این تعریف، چند نکته وجود دارد؛ اول اینکه شرکت بیمه (بیمهگر) هرگز با یک بیمهگزار قرارداد بیمه منعقد نمیکند و با تعداد زیادی خریدار بیمه (بیمهگذار) طرف معامله است. بیمهگذاران نیز با دانستن این موضوع، حاضر به انجام معامله میشوند، چون بیمهگر حق بیمه اندکی از تعداد زیادی بیمهگذار دریافت و درمقابل، خسارتهای سنگینی را که برای بعضی از بیمهگذاران رخ میدهد، جبران میکند.

گردش مالی این عملیات آسان مینماید ولی آنچه که در عالم واقع اتفاق میافتد، مشکلها میآفریند. بیمه یک فن است و از علوم مختلف برای ادارهکردن آن استفاده میشود که از مهمترین آنها میتوان آمار و ریاضیات بهويژه مقوله احتمالات را برشمرد. با فرض اینکه چنین دانشی نزد بیمهگر وجود داشته باشد ولی چگونه و با چه سرعتی میتواند آمارها را جمعآوری، پردازش و حاصل کار را در تصمیمگیری، نرخگذاری، سرمایهگذاری و خدماترسانی مورد استفاده قرار دهد؟ آری، در گذشته که فناوری اطلاعات به شکل امروزی دردسترس نبود، چنین اقداماتی بهصورت دستی و توسط سرمایه انسانی فراوان و البته صرف زمان طولانی مقدور بوده است. اما در دنیای رقابتی امروز، روش دستی شدنی و مقرونبهصرفه است؟

پس عقل سلیم هر بیمهگری حکم میکند که در کنار تجهیز خود به دانش بیمهگری، با سرمایهگذاری و استفاده از فناوری اطلاعات بتواند منافع خود و بهصورت کلان، منافع زیستبوم یا ذینفعان (stakeholders) صنعت بیمه را بهترتیبی حفظ کند که هم حق بیم عادلانهای دریافت کند، هم توان جبران خسارتها را داشته باشد، همچنین ظرفیت کافی در سرمایهگذاری برای پاسخگویی به سهامداران و جبران خدمات کارکنان و فروشندگان خود را فراهم کند.

تصور کنید بدون وجود فناوری اطلاعات، صنعت بیمه چگونه میتواند این خیل عظیم اطلاعاتی را که تولید میشود گردآوری و برای اهداف خود پردازش کند. این مختصر، خود حدیث مفصل نیازمندی صنعت بیمه به فناوری اطلاعات را از یک سو نشان میدهد.

از دیگر سوی، بازار بیمه با پیشرفت فناوری آشنا شده و از امکانات آن بهراحتی استفاده میکند و انتظار دارد که صنعت بیمه هم سهمی در این موهبت داشته باشد. مصرفکننده بیمه مایل است بهسهولت از محصولات بیمهای مطلع شود و با بیمهگران ارتباط برقرار کند. تمایل دارد درخواست خود را بهصورت برخط انتقال دهد و در مراحل مختلف از گردش کارِ درخواست خرید بیمه خود مطلع باشد، حق بیمه خود را بهصورت برخط از طریق شبکههای بانکی پرداخت و بیمهنامه را بهصورت الکترونیکی دریافت کند. بیمهگذار انتظار دارد درصورتی که خسارتی بر او وارد شد بتواند با آسانترین روش، خسارت خود را اعلام کند، پیگیر مراحل رسیدگی و دریافت خسارت باشد، همینطور بهموقع به او اطلاعرسانی شود. در کنار انتظارات مصرفکنندگان بیمه، فروشندگان بیمه (نماینده، کارگزار و بازاریاب) توقع دارند ارتباط برخط و بهموقعی با شرکت بیمه و مشتریان خود بیمه داشته باشند. با این اوصاف، بیمهگری که در بازار بیمه فاقد ابزار فناوری اطلاعات مناسب باشد چگونه میتواند در بازار حضور داشته باشد و به بقای کسبوکار خود ادامه دهد؟

امروزه یکی از نیازمندیهای تولیدکنندگان کالا برای حضور، توسعه و ماندگاری در بازار، بیمهکردن محصول، پس از فروش آن به مشتری است؛ بهمنظور اینکه به مشتریان خود اطمینان بدهند، درصورت بروز حادثهای که ناشی از نقص در عملکرد یا عیوب پنهان محصول باشد و به خود محصول یا محیط اطراف (اعم از بدنی و مالی) خسارت وارد شود، این مساله از طریق یک شرکت بیمه جبران میشود. بهلحاظ بازاریابی، چنین ارزشافزوده نقطه قوتی برای محصول به حساب میآید.

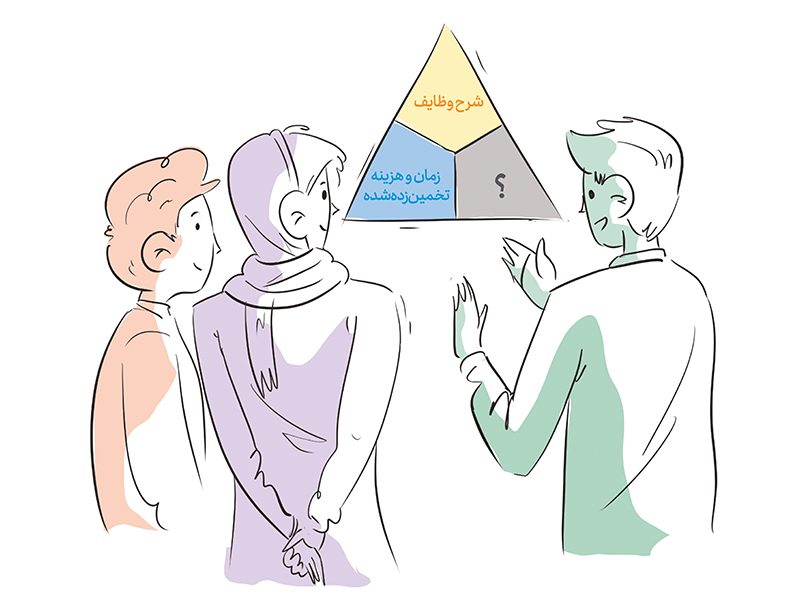

صورت مساله ساده به نظر میرسد ولی در اجرا برای تولیدکننده محصول (بیمهگذار) و بیمهگر پیچیدگیهایی به وجود میآورد که مقدمه آن کندی در کار است. بیمهگر از بیمهگذار میخواهد که مسیر فروش محصول را شامل شناسه خاصی که محصول دارد، مشخصات فاکتوری را که برای آن صادر کرده، مشخصات خریدار محصول، نشانی مکانی که از محصول استفاده میشود و غیره را در بازههای زمانی معینی گزارش کند.

در این سناریو، بیمهگر با دریافت اطلاعات، میخواهد مطمئن شود محصول همان است که برایش بیمهنامه صادر کرده، در مدت اعتبار، بیمه در چه موقعیتی است و سایر موارد کنترلی. بیمهگر با وجود اینکه علاقهمند است که این اطلاعات را درلحظه (Just in Time) دریافت کند و از هزینههای مترتب بر صحتسنجی اطلاعات دریافتی یا وصول حق بیمه مربوط اجتناب کند، ولی چارهای جز قبول این محدودیت و رعایت حال بیمهگذار ندارد. از دیگر سوی بیمهگذار برای تهیه گزارش مورد نیاز بیمهگر هزینهای را علاوهبر صرف وقت (که ممکن است تاخیری یا وقفهای هم در آن اتفاق بیفتد) متحمل شود. حال اگر در این سناریو خسارتی هم واقع شود، مراحل استخراج اطلاعات، قبل از خسارت و رسیدگیهای مربوط، بسیار طولانی و مشکل خواهد بود.

حال فرض کنید که بیمهگر با سرمایهگذاری در تهیه نرمافزاری که بتواند حداقل در کسری از دقیقه دادهها و اطلاعات بیمهگذار دادهها و اطلاعات را دریافت، مبادله و پردازش کند تا چه اندازه موجب صرفهجویی در هزینه و وقت هر دو طرف میشود. شاید پنداشته شود که چنین سرمایهگذاری برای بیمهگر مقرونبهصرفه نباشد، اما اول اینکه بیمهگر فقط یک مشتری ندارد. دوم با این کار، مشتریان بیشتری میتواند جذب کند. سوم کارهای مربوط به صدور، کنترل و خسارت را بهسرعت و با دقت بیشتری انجام میدهد. چهارم از هزینه بیمهگذار برای تهیه گزارش میکاهد و پنجم مزیت رقابتی برای بیمهگر در بازار پدید میآورد.

با آنچه که بهصورت بسیار فشرده در بالا تشریح شد، بیمهگران حاضر در صنعت بیمه برای استحکام درونی، تداومبخشیدن به حیات کاری خود و حضور در بازار رقابتی بیمه، چارهای جز تمسک به ابزار فناوری اطلاعات و همسوشدن با پیشرفت آن ندارند.

دوم: بیمه پاسارگاد و ریتون

شاید پرسیده شود که چرا بیمه پاسارگاد و داتین تصمیم گرفتند یک شرکت تخصصی فناوری اطلاعات در کار بیمهگری تأسیس کنند. پاسخ به این پرسش از یک جنبه برمیگردد به مطالبی که در بالا نوشته شد و جنبه دیگر مربوط میشود به تاریخچه تأسیس بیمه پاسارگاد در گروه مالی پاسارگاد.

مقدمات تاسیس بیمه پاسارگاد از اواخر سال 1384 شکل گرفته بود. بالاخره بیمه پاسارگاد با دریافت مجوزهای لازم در اواسط بهمن ماه 1389 بهطور رسمی به ثبت رسید. در آخر همان ماه، مجوز فعالیت در تمامی رشتههای بیمهای از بیمه مرکزی جمهوری اسلامی ایران تحصیل شد و در اول اسفندماه همان سال، با صدور اولین بیمهنامه فعالیت خود را شروع کرد. از همان ابتدای موضوع، اهمیت فناوری اطلاعات مورد توجه موسسان شرکت بود. از طرفی، در گروه مالی پاسارگاد، شرکت فناپ بهتازگی و با هدف تولید نرمافزار بانکی تاسیس شده بود و هنوز برنامهای برای تولید نرمافزار بیمهای در دستور کار فناپ در آن زمان نبود. با وجود این واقعیت، موسسان بیمه پاسارگاد، بهدلیل شروع فعالیت، از نرمافزاری که پیش از آن توسط چند تن از متخصصان فناوری اطلاعات تهیه شده بود، استفاده کردند.

با علم به اینکه آن نرمافزار مبتنیبر سیستم عامل «داس» بود ولی در آن زمان پاسخگوی نیازهای اولیه فروش بیمه بهويژه در بیمههای اموال بود. بهعلاوه تبحر و دانش بیمهای مدیران و کارشناسان بیمه پاسارگاد در اجرای امور بیمهای کاستیهای نرمافزار را جبران میکرد اما تداوم آن برای میان و بلندمدت با توجه به برنامههای رشد کسبوکار بیمه پاسارگاد امکانپذیر نبود. به همین مناسبت همکاری با شرکت فناپ از همان ابتدای فعالیت آغاز شد.

کارشناسان جوان فناپ با مشاهده پردازشهای موجود در برنامه نرمافزار بیمه پاسارگاد و تعامل با کارشناسان بیمهای مجرب آن آشنایی و آمادگی لازم را برای تولید یک نرمافزار با فناوری پیشرفتهتر پیدا کردند. همکاری متقابل کارشناسان بیمه پاسارگاد و شرکت فناپ چند سال بعد منتهی به تولید و پیادهسازی نرمافزاری بهصورت یکپارچه در رشتههای بیمهای پرکاربرد توسط شرکت فناپ شد. پس از تشکیل داتین، این برنامه از طریق این شرکت توسعه یافت، اکنون نیز ادامه دارد.

بیمه پاسارگاد و داتین به آنچه که در بالا گفته شد، بسنده نکردند. آنها برای ارتقا و تدوین برنامه جامع و یکپارچه با امکانات بیشتری که برای تولید محصولات جدید با حداقل کدنویسی در اختیار کارشناسان بیمه قرار میگیرد، تصمیم به تاسیس شرکت مشترکی گرفتند. هدف از تاسیس شرکت ریتون این بوده که با درهمآمیختن توان و دانش بیمهای شرکت بیمه پاسارگاد از یک طرف و توان و دانش فناوری پیشرفته شرکت داتین، ضمن پشتیبانی از نرمافزارهای موجود در مدت زمان بهنسبت کوتاهی، نرمافزار جامع و یکپارچهای تهیه شود که پاسخگوی نیاز روز صنعت و بازار بیمه، علاوهبر بیمه پاسارگاد باشد.

توجه بیمه پاسارگاد به استفاده روزافزون از فناوری اطلاعات برای رشد و توسعه کسبو کار خود در کنار صیانت از ذینفعان آن بهحدی است که در ساختار سازمانی خود در سطح معاون مدیر عامل، معاونت تخصیصی فناوری اطلاعات و شورای راهبردی تحول دیجیتال را جانمایی کرده که شاید در صنعت بیمه بینظیر باشد. دلیل عمده اهمیتدادن به فناوری اطلاعات در بیمه پاسارگاد این است که عرضه بیمه از طریق صدور بیمهنامه، پایان فروش یک کالا نیست بلکه سرآغاز ارتباط و تعامل با خریدار بیمه و ذینفعان بیمهنامه برای یک دوره بلندمدت است. بهویژه که در بیمههای زندگی این مهم، سالیان متمادی تا دوران کهنسالی بیمهشده یا دوران حیات او ادامه مییابد. به عبارتی میتوان گفت بیمهنامه، موجودیت فعالی است که در شریان زندگی جریان دارد و باید برای حفظ منافع ذینفعان آن مورد مراقبت مستمر قرار گیرد که این کار مهم، بدون استفاده از دانش بیمهای و فناوری اطلاعات پیشرفته میسر نخواهد بود.

نویسنده: محمدسعید الفتی، مدیر بیمههای مسئولیت بیمه پاسارگاد