جنگ، تغییرات اقلیمی، تنشهای سیاسی منطقهای و جهانی همراه با رکود اقتصادهای مولد جهانی و فهرستی از تراژدیهای دیگری که همچنان میتوانند ادامه پیدا کنند، همگی فشار اقتصادی شدیدی را بر پیکره دهکهای پایین درآمدی میآورند؛ فشاری که روزبهروز فاصله فقیر و غنی را بیشتر میکند.

امروزه شاهد هستیم که بحرانهایی مانند جنگ اوکراین و کاهش رشد اقتصاد چین، چشمانداز اقتصاد جهان را مورد تهدید جدی قرار داده است. تاثیرات این بحران ها ابتدا خود را در کاهش تولید ناخالص داخلی کشورها، بهدنبال آن کاهش سرانه تولید ناخالص داخلی و افزایش ضریب جینی آنها نشان میدهد.

در این میانه صنایع گوناگون در کشورها زیر فشار بحرانهای اقتصادی به شیوههای متفاوتی واکنش نشان داده و در کوتاهمدت، میانمدت و بلندمدت رفتارهای بهنسبت قابل پیشبینی از خود بروز میدهند. صنعت مورد نظر ما در این نوشتار، یعنی صنعت بیمه نیز از این داستان جدا نیست.

مهمترین واکنش قابل پیشبینی صنعت بیمه به کاهش تولید ناخالص داخلی را میتوان به کمک شاخصی به نام ضریب نفوذ بیمه مورد بررسی قرار داد. آمارها نشان میدهد که میان افزایش/ کاهش سرانه تولید ناخالص داخلی و ضریب نفوذ بیمه رابطه معناداری وجود دارد. به این معنی که در سالهایی که سرانه تولید ناخالص داخلی کاهش یافته ضریب نفوذ بیمه نیز به شکل معناداری کاهشی بوده است.

کاهش ضریب نفوذ بیمه در همه کشورها، بهخصوص کشورهای درحال توسعه از جمله ایران، موجب حذف پوششهای بیمهای مختلف از سبد خرید افراد/ خانوارها میشود. به بیان دیگر، با کاهش درآمد افراد، هرچه بیشتر شاهد نحیفشدن پرتفوی صنعت بیمه نیز خواهیم بود.

رشتههای مختلف صنعت بیمه درمقابل این کاهش قدرت خرید افراد، واکنشهای مختلفی نشان میدهند؛ بهطوری که برای مثال، بیمههای زندگی بزرگترین قربانی این بحران خواهند بود. همه این شرایط، در کنار یکدیگر موجب شده تا صنعت بیمه برای پاسخ به این بحران بهدنبال راهکاری برای کاهش شکاف پوشش و همچنین افزایش حق بیمههای تولیدی باشد.

البته باید به این نکته نیز اشاره کرد که این تنها بیمهگران بازرگانی نبودند که بهدنبال چنین راهحلی افتادند بلکه دولتها نیز بسته به سیاستهای کلان اقتصادی خود بهدنبال چارهای برای رفع این معضل هستند. مهمترین راهحلی که از اواسط دهه 90 میلادی بهخصوص در کشورهای جنوب آسیا از جمله هند برای رفع این مشکل توسعه یافت، بیمههای خرد بود.

امروز و پس از قریب سه دهه بیمههای خرد، بخشی از پیوستار جاافتاده صنعت بیمه هستند. رایجترین تعریفی که از بیمههای خرد داده میشود به این شکل است:

«محصولاتی که مشخصه اصلی آنها قیمتگذاری، پوششها و کانالهای توزیعی هستند که بهطور ویژه برای افراد کمدرآمد، دارای قدرت پسانداز کم و داراییهای کمارزش طراحی شدهاند و پرداخت حق بیمههای آنها متضمن تراکنشهای خرد و پیوسته است. در این تعریف و سایر تعاریف کموبیش مشابه، غالباً افرادی که روزانه بین یک تا 4 دلار درآمد دارند، بهعنوان افراد کمدرآمد در نظر گرفته میشوند.»

بنابه تعریف فوق و با توجه به آمارهای سازمانهای بینالمللی از جمله بانک جهانی و برنامه عمران سازمان ملل متحد، بیمههای خرد مناسب با شرایط اقتصادی حدود 50 درصد جمعیت جهان و در بعضی کشورها تا 80 درصد جمعیت آنهاست. همانطور که پیشتر گفته شد از اواسط دهه 90 میلادی بیمهگران بازرگانی محلی و بینالمللی تلاش کردهاند با ورود به این بازار، شانس خود را در کسب درصدی از حق بیمههای احتمالی بیازمایند، برخی موفق شده و برخی دیگر ناکام ماندهاند. موانع متعددی در عدم موفقیت آنها وجود داشته که از میان آنها میتوان به دشواری در دسترسی به مشتریان، فقدان کانالهای از نظر هزینهای اثربخش و فقدان رگولاتوری متناسب با مدل کسبوکار بیمههای خرد اشاره کرد. همگی این موارد برای رسیدن به مقیاسپذیری و رشد پایدار ضروری هستند. با این حال، پیشرفتهای اخیر در حوزه فناوری، خدماترسانی موثر به دهک کمدرآمد را برای بیمهگران سادهتر ساخته است.

امروز تقریباً اکثر افراد کمدرآمد اگر نه از گوشیهای هوشمند ولی حداقل گوشیهای ساده استفاده میکنند و این دسترسی به آنان را ساده میسازد. ظهور پلتفرمهای فناوری که افراد کمدرآمد را یا در نقش ارائهدهنده خدمات (مانند رانندگان اپلیکیشنهای سفر اشتراکی) یا مشتری (مانند کاربران پلتفرمهای ارسال وجه) گرد هم میآورند، بهعنوان نقطه فروش کارآمدی عمل میکند.

اینشورتکها، حتی آنهایی که به افراد کمدرآمد خدماترسانی میکنند، مدلهای کسبوکار خود را برای ارائه راهکارهای plug and play متحول ساختهاند. همزمان، رگولاتورها با توسعه سندباکسها که امکان آزمون ایدههای جدید را فراهم آوردهاند، بهسمت بازطراحی قوانین مرتبط با بیمههای خرد، پابهپای تغییرات سریع حرکت کردهاند. تمامی این موارد، به بیمهگران جریان اصلی این فرصت را دادهاند تا دوباره بهسمت بازار بیمههای خرد حرکت کنند.

دقیقاً همینجا، نقطه آغاز موج سوم بیمههای خرد است. موجی که با پلتفرمهای دیجیتال، بیمههای نهفته و مزایای متقابل ناشی از حرکت بیمهگران موج اصلی، بهسمت توسعه محصولات ساده و ارزان برخاسته است.

در ادامه نگاهی میاندازیم به مسیری که بیمههای خرد تاکنون پیمودهاند.

موج اول: انشعاب از تامین مالی خرد (2010-1999)

اگرچه بیمههای خرد از چند دهه پیش در قالبهای مختلفی، بهویژه از جانب دولتها، خیریهها و سازمانهای غیردولتی، وجود داشتهاند اما از میانه دهه 90 میلادی بود که بیمهگران بازرگانی بهطور جدی آن را مورد توجه قرار دادند. در موج اول شاهد هستیم که بیمههای خرد از سایه تامین مالی خرد خارج شده و بهعنوان یک بازار مستقل توسعه مییابند. در این دوره بیمههای خرد با باندلکردن همراه با وام از طریق موسسات تامین مالی خرد به فروش میرسیدند.

در این شیوه، مشتریان ارزش چندانی دریافت نمیکردند؛ چراکه این روش بیشتر روی برداشتن ریسک از روی شانه وامدهندگان متمرکز بود و توجه چندانی به ارزش پیشنهادی مطلوب بیمهگذاران نداشت. علاوهبر این، فرایندهای پردازش دستی و کانالهای فیزیکی توزیع، امکان دستیابی بیمهگران به اثربخشی هزینهای را دشوار میکرد. در تلاش برای رفع این مشکل، بیمهگران محصولاتی را با کوچککردن مزایا و حق بیمه محصولات خردهفروشی خود آزمایش کردند، شیوهای که نتیجهای جز شکست بههمراه نداشت. این شکستها بهخوبی لزوم درک نیازهای خاص مشتریان کمدرآمد و یافتن روشی که به بهترین وجه این نیازها را برآورده سازند نشان دادند.

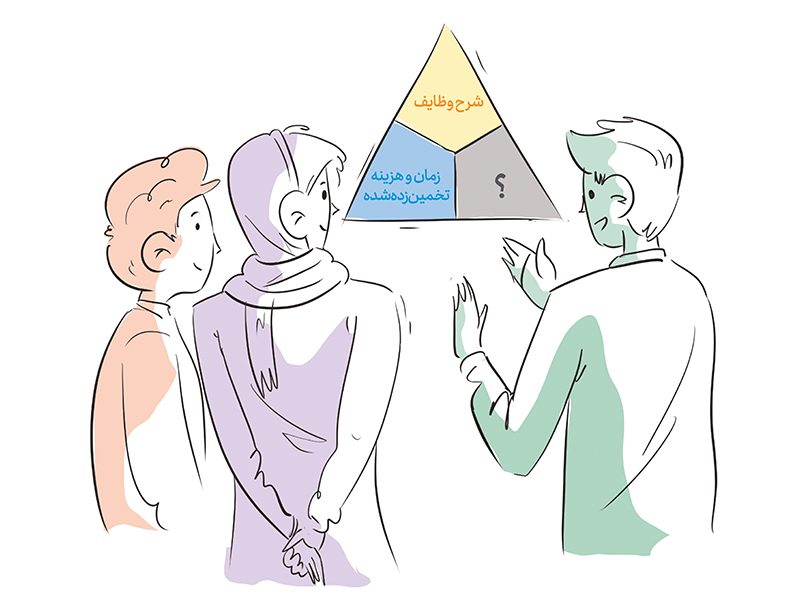

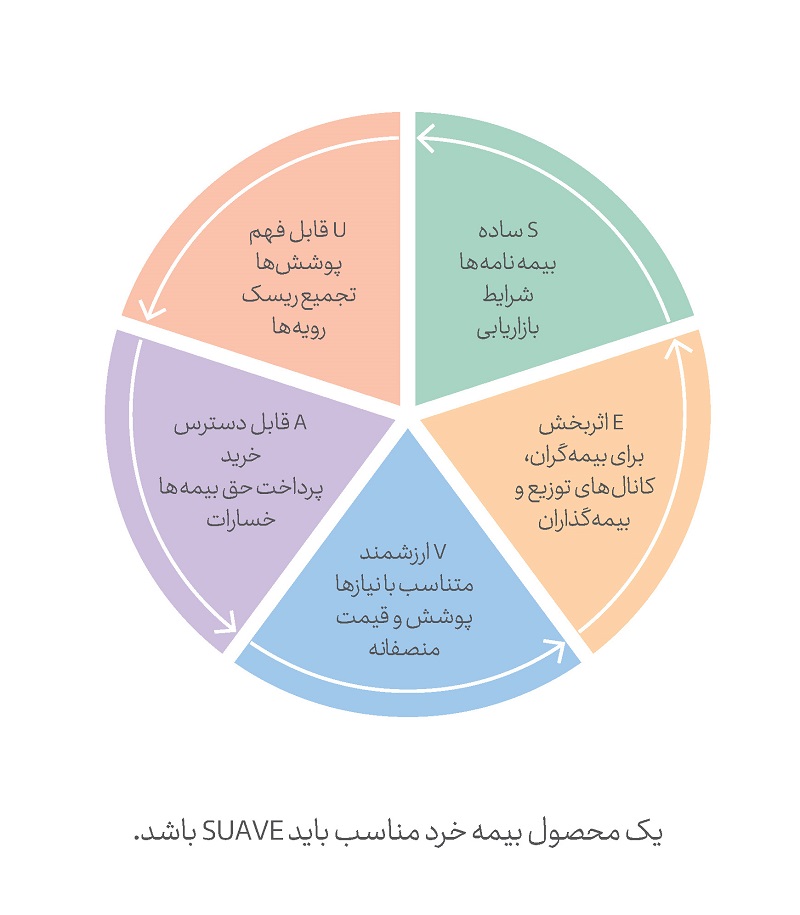

در این دوره، برخی سازمانها که هدف آنها ترویج و پشتیبانی از توسعه طرحهای بیمه خرد مسئولانه بود شکل گرفتند. اولین نمونه از این دست، «مرکز بیمه خرد» بود که توسط مایکل جی. مک کورد تاسیس شد. مرکزی که ماموریت آن عرضه بیمههای خرد «ساده، قابل فهم، قابل دسترس، ارزشمند و اثربخش» به حدود 3 میلیارد افراد کمدرآمد بود. اصول پنج گانه SUAVE همچنان بهعنوان استاندارد پذیرفته در طراحی محصولات بیمه خرد بهکار میروند.

موج دوم: بهکارگیری فناوری و کانالهای توزیع نامتعارف (2010 تاکنون)

موج دوم بیمههای خرد با بهکارگیری فناوری بههمراه توسعه کانالهای توزیع نامتعارفی از قبیل اپراتورهای شبکههای موبایل، مراکز مذهبی، سوپرمارکتها و بنگاههای رهنگذاری شروع و ادامه یافته است. شرکت هایی همچون «بیما» و «میکرو اینشور» با استفاد از فناوری موبایل و مشارکت با شرکتهای مخابراتی بزرگ، اقدام به عرضه بیمههای خرد به مشتریان کمدرآمد کردند. مشتریان میتوانستند بهوسیله گوشیهای موبایل ساده و از طریق کدهای USSD بیمه مدن ظر خود را خریداری کنند. پیش فرضی که در توسعه این طرح ها لحاظ شده بود مبتنیبر این پیش بینی بود که مشتریان در گام نخست، بیمه رایگان دریافت خواهند کرد. (حق بیمهها ابتدا توسط اپراتورهای شبکههای موبایل پرداخت میشدند.) سپس در مرحله بعد، خودشان فعالانه بهسمت خرید بیمههای پولی حرکت خواهند کرد؛ مدلی که آن را با نام «فریمیوم» میشناسیم.

با این حال، در این موج نیز همچنان آگاهی نسبتبه محصولات کم باقی ماند که این نیز خود متعاقباً موجب نسبت خسارت پایین میشد، امری که درنهایت رضایت کم بیمهگذاران را بههمراه داشت. (بهعلت عدم آگاهی مشتریان از شرایط و زیانهای تحت پوشش اساساً درهنگام وقوع خسارت، نمیدانستند که میتوانند نسبتبه مطالبه خسارت اقدام کنند.) علاوهبر این، از آنجایی که مشتریان انتظار نداشتند که اپراتورهای شبکه موبایل، محصولات بیمه را عرضه کنند، تا زمانیکه با نمایندگان شرکت بیمه صحبت نمیکردند به مرحله بعد، یعنی خرید بیمهنامههای پولی نمیرفتند.

شرکت فیلیپینی «پایونییر» که بیمههای خرد را از طریق موسسات تامین مالی خرد و بنگاههای رهنگذاری میفروخت، راه متفاوتی را برای رسیدن به مقیاسپذیری درپیش گرفت. آنها مشاهده کردند که بهمحض پرداخت خسارات، خرید بیمهنامهها روندی صعودی درپیش میگرفت. درواقع آنها تلاش کردند نزد مشتریان بهعنوان بیمهگری که خسارت پرداخت میکند، شناخته شوند. اگرچه به نظر میرسد درپیشگرفتن چنین استراتژیای ساده و اثربخش باشد اما امروزه شرکتهای کمی مانند پایونییر در بازار بیمههای خرد وجود دارند. نسبت خسارت پایین، همچنان چالش بزرگی برای بازار بیمههای خرد است، چالشی که همچنان ناشی از آگاهی کم مشتریان نسبت به محصولات تلقی میشود.

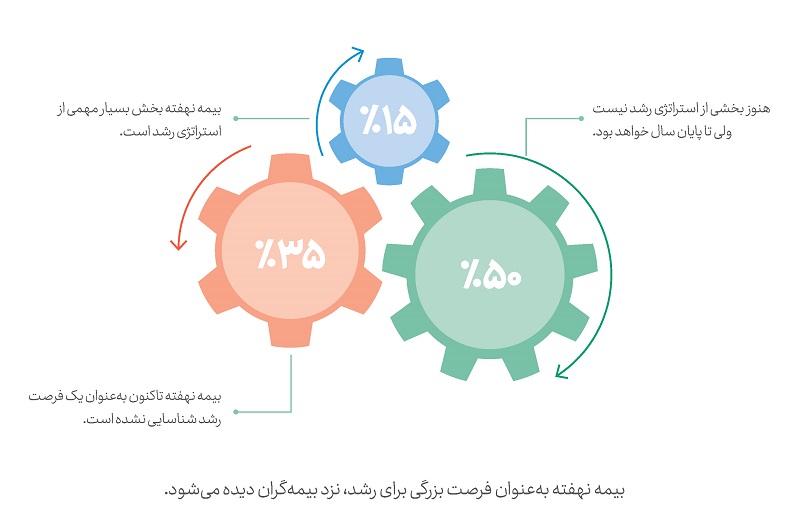

آنچه که در موج دوم بیمههای خرد، شاهد آن هستیم، این بود که بسیاری از بیمهگران جریان اصلی اقدام به راهاندازی کانالهای بیمههای خرد، دپارتمانهای ویژه و واحدهای مستقل برای این محصولات کردهاند، چراکه این دسته از بیمهگران به این قول مشهور باور دارند که «کمدرآمدهای امروز طبقه متوسط فردا هستند.»

موج سوم: تحول دیجیتال، بیمههای نهفته و حرکت بزرگ بهسوی محصولات ساده و ارزان

تغییرات فناورانه شگرف رخداده در سالیان اخیر، راه بیمهگران بازرگانی را برای بهرهبرداری از فرصتهای موجود در بازار بیمههای خرد بسیار آسانتر ساخته است. در این رابطه سه تحول، قابل توجه هستند:

اولین مورد، تحول دیجیتال است. بیمهگران، شرکای کانال توزیع و حتی افراد کمدرآمد بهسمت دیجیتالشدن میروند. در سراسر این طیف، بیمهگران که بهصورت سنتی بهعنوان آخرین سنگر تجارت مبتنیبر قلم و کاغذ شناخته میشوند، با جدیت ویژهای دست به تحول دیجیتال زدهاند. این تحول، امکان همکاری آنها را با اینشورتکها هموارتر ساخته و موانع ورود را برای بیمهگران بازرگانی که قصد دارند بیمههای خرد را به پرتفوی خود اضافه کنند، کاهش میدهد. به این تصویر، شرکای توزیعی از جمله پلتفرمهای دیجیتالی که کارگران گیگ را استخدام میکنند، اضافه کنید. برای مثال پلتفرمهای خدمات تعمیرات لوازم منزل، سفر اشتراکی، توزیع کالا و…) خواهید دید که یک اکوسیستم کامل وجود دارد که میتواند بیمه را بهصورت دیجیتال برای افراد کمدرآمد طراحی و توزیع کند.

ادغام این سه عامل (بیمهگران دیجیتال، اینشورتکها و شرکای توزیع دیجیتال) این امکان را برای بیمهگران فراهم میآورند که ضمن یک تجربه خرید کاملاً دیجیتال به جمعیت بزرگی از افراد کمدرآمد خدماترسانی کنند، امری که خود موجب اثربخشی هزینهای واقعی میشود. با این حال، همچنان اطمینان از آگاهی مشتری و عرضه ارزش پیشنهادی متناسب، حیاتی خواهد بود. اینجاست که دومین تحول وارد میشود؛ ظهور بیمههای نهفته.

مدل بیمههای نهفته، پوشش بیمهای را در قالب فروش یک محصول، خدمت یا پلتفرم غیربیمهای باندل میکند. به این معنی که محصول بیمهای بهعنوان یک خرید مستقل به مشتری فروخته نمیشود بلکه بهعنوان یک گزینه تعبیهشده در محصول یا خدمت غیربیمهای ارائه میشود. درواقع باید گفت بیمههای نهفته، پادشاه بیمهای زندگی دیجیتال هستند و به بهترین نحو، متناسب با تغییرات رخداده در سبک زندگی هزاره سوم هستند.

طبق گزارشهای موسسات اقتصادی همچون مک کینزی اند کامپنی تا سال 2030 ارزش بازار بیمههای نهفته به رقم 3 تریلیون دلار خواهد رسید اما یکی از بزرگترین فرصتهای استفاده از بیمههای نهفته در محصولات بیمه خرد و برای اقشار کمدرآمد یا جوامع محلی قرار دارد. به خاطر داریم که پیشتر اشاره شد که امروزه گوشیهای موبایل میتوانند بیمه را به دورترین نقاط و نزد هر کسی در هر زمانی برسانند.

«لومکانی» را در نظر بگیرید. یک شرکت خدمات اجتماعی با ماموریت کاهش خسارات جانی و مالی ناشی از آتشسوزی در محلههای فقیرنشین آفریقای جنوبی. به این منظور، لومکانی سیستمهای شبکهای هشدار زودهنگام تشخیص آتشسوزی منازل را در سکونتگاههای کمترتوسعهیافته حاشیه شهرها در سراسر آفریقای جنوبی توسعه داده و توزیع کرده است. هر سیستم اعلام حریق، دارای یک بیمه آتشسوزی ساختمان است که مشتریان میتوانند آن را به خرید سیستم مورد اشاره اضافه کنند.

نمونه دیگری از تعبیه محصولات بیمه خرد، درمان ارزانقیمت را میتوان در پلتفرم موبایلی «بیما» دید. پلتفرمی که توانسته شکاف پوشش را برای 35 میلیون آفریقایی از بین ببرد. جالب است که بدانید 75 درصد این جمعیت برای اولین بار در زندگی خود صاحب بیمه شدند!

مثال دیگر، سرویس سفر اشتراکی است که هم راننده و هم مشتری را دربرابر ریسک تصادف بیمه میکند. در هر یک از این موارد، یک پیوند ضمنی با مفهوم ریسک وجود دارد. البته که خرید یک سیستم تشخیص حریق احتمال زیان ناشی از وقوع آتشسوزی را به ذهن متبادر می کند و همینطور طبیعتاً میدانیم که استفاده از یک سفر اشتراکی میتواند منتهی به تصادف شود.

این گونه تعبیه (نهفتن) ساختارمند بیمه با فرایند فروش یک محصول، خدمت یا پلتفرم غیربیمهای دیگر، اصطکاک ارتباطاتی همیشگی ناشی از عملیات کلاسیک فروش بیمه را که توسط نماینده، کارگزار یا کارکنان بیمهگر انجام میشود، کاهش میدهد. پیوند بیمه با پسزمینه فروش محصول غیربیمهای همچنین تضمین میکند که مشتریان از بیمهشدن آگاهی دارند و آن را به خاطر خواهند داشت. درواقع تا زمانیکه محصولات، دارای ویژگیهای SUAVE باشند، حداقل آموزش مشتری درباره بیمه مورد نیاز خواهد بود.

سومین تحول کلیدی که به شکلی مثبت بر بیمه خرد تاثیر میگذارد، بدلشدن محصولات ساده و ارزانقیمت به یکی از جریانهای اصلی صنعت بیمه است. شرکتهای بیمهای مانند لیموناد در تلاش برای خلق تصویر تازهای از تجربه خرید بیمه و ساده و قابل دسترسساختن آن، این روش را از چند سال پیش به کار گرفتهاند.

امروز بیمهگران جریان اصلی نیز درحال پیوستن به این حرکت هستند. این بیمهنامههای ساده و ارزانقیمت، بهویژه از جانب نسل هزاره که میخواهند دوربینها، پروازها و عملاً هر چیزی را که برایشان ارزشمند است، حتی شرکت خود را در مسابقات ماراتن دربرابر ریسک جراحت بدنی، تاخیر و تصادف بیمه کنند، به شکل ناباورانهای مورد توجه قرار گرفتهاند.

جالب توجه است که دو ویژگی اصلی بیمه خرد، سادهنگهداشتن آن بهطوری که محصولات، بهسادگی توضیح داده شوند و دریافت حق بیمههای کوچک و مستمر بهطوری که مشتریان کمدرآمد بتوانند از عهده آن برآیند، برای جذب مشتریان جدیدی که کم نیستند نیز استفاده میشوند.

بیمههای خرد(نهفته)، فرصت نابی برای افزایش درآمد و نفوذ به بازارهای جدید، ایجاد مزیت رقابتی و راهی برای رسیدن به رشد سودآور است. تلفیق فناوری با بیمههای خرد، نویدبخش منافع بیشتری برای بیمهگران، اینشورتکها و بازار هدف یعنی قشر کمدرآمد است.

البته باید به خاطر داشت که موج جدید محصولات بیمه نهفته (که آن را نسخه 2.0 میخوانیم) بهصورت عمده ناشی از روند دیجیتالیشدن صنعت بیمه است که بهخصوص بهواسطه پاندمی تسریع شده و درنتیجه مشتریان هرچه بیشتر برای تجربه تراکنشهای آنلاین، احساس راحتی میکنند.

درحالی که مدلهای قبلی بیمههای نهفته (نسخه 1.0) بهصورت عمده بر سادهسازی فرایند جذب مشتری متمرکز بودند، مدلهای جدید بیمههای نهفته از فناوری، تجزیهوتحلیل دادهها و هوش مصنوعی در سراسر زنجیره ارزش بیمه استفاده میکنند.

امید این است که بیمه نهفته با ایجاد یک مسیر بدون اصطکاک از جذب مشتری تا پرداخت خسارت، وفاداری مشتری را افزایش دهد و درعین حال با گسترش فعالیت بیمهگران در سایر صنایع، جریان درآمدی اضافی را نیز برای شرکتهای غیربیمه ایجاد کند.

بهعلاوه بیمههای نهفته در کنار ارائه محصولات خرد که ساده و محدود هستند میتوانند برای ارائه پوششهای جامعتر و ریسکهای پیچیدهتر نیز به کار گرفته شوند. این امر را بهخصوص میتوان در کاربرد بیمههای نهفته پارامتریک در کشاورزی دید، نیازی که بهویژه بهواسطه تغییرات اقلیمی، هرچه بیشتر از جانب مشتریان حس میشود.

اگرچه درحال حاضر، ما شاهد توسعه محصولات بیمه نهفته در صنایعی همچون گردشگری، تجارت الکترونیک و اقتصاد اشتراکی هستیم، اما در آینده نزدیک بیمههای نهفته را در حوزه های درمان، خدمات جابهجایی، معاملات املاک، پلتفرمهای آبونمانمحور و حتی بیمههای زندگی خواهیم دید. بیمههای خرد نهفته درمان، اموال و زندگی خواهند توانست مشکل ارائه بیمههای بازرگانی به اقشار کمدرآمد را حل کنند. به این ترتیب به افزایش ضریب نفوذ بیمه در دورههایی که شاخصهای کلان اقتصادی روند کاهشی پیدا میکنند، کمک کنند.

مشکل در این است که بیمهگران موروثی با نیاز به چنین محصولات انعطافپذیر و خاصی با همان سرعتی که برخی کسبوکارها، برای مثال اوبر (پلتفرمی با چند میلیون راننده در سراسر جهان که دقیقاً نیازمند بیمههای خرد هستند) حرکت میکنند، هماهنگ نشدهاند. در رابطه با مثال اوبر، بهانههایی مانند اینکه رانندگان شامل تعریف آئیننامهای «کارمند» نیستند، اوبر مالک «ناوگان» نیست، رانندگان آن «مستمری سالانه» نمیخواهند و… از این بیمهگران کند بسیار شنیده میشود.

البته که کسبوکارهایی مانند اوبر منتظر رسیدن این سالمندان لوس و بهانهگیر- بیمهگران موروثی- باقی نخواهند ماند! بلکه مانند سایر کسبوکارهای دیجیتال پیشرو، بهطور فزایندهای با نسل جدیدی از بیمهگران (از جمله نمایندگان بیمه با اختیار خاص) کار میکنند که راهکارهای متناسبتری را ارائه میکنند و میتوانند بهراحتی در پلتفرم رانندگانشان تعبیه/ نهفته شوند.

در ایران نیز قوانین بالادستی و آئیننامههای صنعت بیمه دقیقاً نقش سرعتگیر را برای توسعه مدلهای نوظهوری از جمله بیمههای نهفته ایفا میکنند. نهاد ناظر و بهتبع آنها بیمهگران از اساس بسیاری از خصوصیات کسبوکارهای دیجیتال و سبک زندگی دیجیتال را با سنگ محک همان مقررات مربوط به عصر حجر محک زده و اساساً وجود چنین نیازهایی را نادیده میگیرند!

درواقع مهمترین موانع توسعه محصولات بیمه خرد (نهفته) در ایران را میتوان بهترتیب زیر برشمرد:

- رگولاتوری بهشدت ایستا درمقایسه با تغییرات پرشتاب در رفتار مصرفکنندگان و توسعه فناوریهای نوظهور

- توانمندیهای دیجیتال ناکافی بیمهگران و اصرار آنها به توسعه راهکارهای دیجیتال در داخل سازمان بهجای برونسپاری به اینشورتکها

- موانع فراصنعتی؛ قوانین بالادستی در حوزه اقتصاد دیجیتال

- تحریمها که دسترسی به فناوریهای از لحاظ هزینهای اثربخش و همچنین گسترش به بازارهای منطقهای را برای بیمهگران و اینشورتکها، توامان دشوار میکند.

در خاتمه باید گفت؛ پژوهشگران بیمههای خرد (نهفته) را همان گلوله نقرهای میدانند که میتواند شکاف پوشش را برای اقشار کمدرآمد از بین ببرد. اگرچه باید واقعبینانه پذیرفت که درحال حاضر در ایران، خود بیمههای نهفته در سطح لیگ آزادگان فوتبال قرار دارند و تا رسیدن به لیگ برتر راه چالشبرانگیزی را درپیش دارند.

اما شکی نیست که بیمههای خرد نهفته همان سنگ محک کیمیای افزایش ضریب نفوذ بیمه هستند. ضریبی که هرروز بیشازپیش با کاهش رشد اقتصادی، ابرتورم و افزایش حق بیمهها در پیوند با کاهش شدید قدرت خرید مشتریان کاهش خواهد یافت.

صنعت بیمه، بهخصوص نهادهای ناظر، اگر میخواهند از چنین ابربحرانی بهسلامت عبور کنند باید هرچه سریعتر عملاً و نه با اقدامات نمایشی بهسمت تقویت و پشتیبانی از یک اکوسیستم قدرتمند اینشورتک حرکت کنند. همچنین در این مسیر از چرخشهای غیرمنطقی، مانند قراردادن همه توان و سرمایه مادی و معنوی صنعت روی مدلهایی همچون تکافل اجتناب کنند، چراکه همه راهها به اینشورتک ختم میشود!

نویسنده: علیرضا جاهدی، مشاور کسبوکار دیجیتال و پژوهشگر حوزه اینشورتک