امروزه تعیین اینکه آیا یک شرکت میتواند بهعنوان یک «فینتک» محسوب شود یا نه، دیگر چندان کار سادهای نیست. با گسترش ابزارهای بانکداری بهعنوان سرویس(BaaS)، یکپارچهکردن خدمات مالی بهعنوان بخشی از دیگر محصولات دیجیتالی ـ شامل خدماتی مانند کارتهای تنخواهگردان سازمانی، حسابهای بانکی و ارائه انواع وامها ـ از همیشه آسانتر است. بدین ترتیب پلتفرمها با بهکارگیری این خدمات مالی سفارشیسازی شده برای نیازهای خود، تبدیل به یک پنجره واحد خدماتی میشوند. با استفاده از این ابزارها، کسبوکارهای مشتری قادر به مدیریت یکپارچه همه جنبههای مالی کسبوکار خود با استفاده از یک داشبورد جامع خواهند بود.

در این مقاله سعی داریم اصول اولیه BaaS در پلتفرمهای نرمافزاری ایالات متحده را مورد بررسی قرار دهیم. (توضیح اینکه خدمات و محصولات مالی تشریحشده در این مقاله در اروپا و آسیا ـ پاسیفیک بهگونه دیگری کار میکنند.) تلاش خواهیم کرد تا به شما یاد بدهیم چرا به تعبیه نرمافزارهای مالی در محصولات خود نیاز دارید و چه چالشهایی را میتوان با این روش رفع کرد و البته اینکه چگونه میتوانید راهکارهای BaaS موجود در بازار را ارزیابی کنید. تمرکز اصلی ما بر قابلیتهای سرویسهای مالی شکلگرفته براساس BaaS است که چیزی فراتر از پردازش یک درخواست مالی خواهد بود.

آشنایی با مفاهیم بانکداری بهعنوان سرویس و ابزارهای مالی تعبیهشده

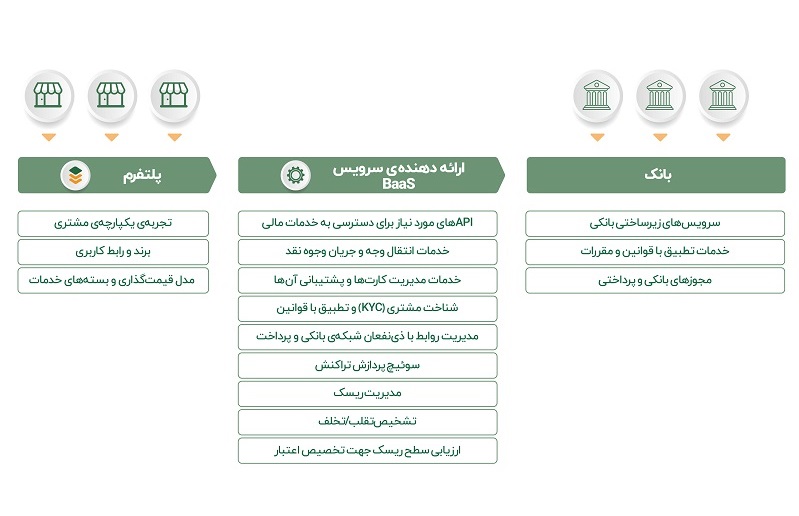

ارائهدهندگان BaaS امکان ادغام خدمات مالی را که در گذشته صرفا توسط بانکها ارئه میشدند، مانند حسابهای بانکی، انواع کارتها، وامها و تسهیلات را درون نرمافزارهای کسبوکارهای غیربانکی تسهیل میکنند. بهصورت معمول روش کار به این شکل است که پلتفرم BaaS، خدمات زیرساختی مورد نیاز را فراهم میکند و سپس کسبوکار غیربانکی متقاضی، میتواند به مشتریان خود امکان ارائه خدمات بانکی مانند نگهداری وجوه در حساب، پرداخت قبض، مدیریت جریان نقدینگی و دسترسی به خدمات تأمین مالی را بدهد. بدین ترتیب مشتریان آن پلتفرم میتوانند خدمات بانکی مورد نیاز خود را در درون پلتفرمی که ابزار آشنا و مورد اعتماد آنها است، بهراحتی انجام دهند.

وجود تأمینکنندگان BaaS برای انواع مختلف کسبوکارها ـ از نئوبانکها گرفته تا بازارگاهها ـ حیاتی است. زمانی که یک پلتفرم نرمافزاری از خدمات یک تأمینکننده BaaS استفاده میکند، مفهوم «مالی تعبیهشده» شکل واقعی به خود میگیرد؛ زیرا پلتفرم، «خدمات مالی» را بهعنوان بخشی از نرمافزار اصلی خود اضافه میکند. امروزه بسیاری از پلتفرمها بخشی از خدمات مالی تعبیهشده را ارائه میدهند؛ از جمله با ارائهی قابلیتهای پرداخت الکترونیکی، انتقال وجه پایا/ساتنا (ACH) یا انتقال وجه بینالمللی از طریق یک واسطهی پرداخت. تأمینکننده BaaS به پلتفرمها این امکان را میدهد تا خدمات مالی متنوعتری را به محصول نرمافزاری خود اضافه کنند.

سیر تکامل امور مالی در پلتفرمهای متفاوت

اکثر ابزارهای ارائهشده یک دهه گذشته را میتوان در دسته نسل اول نرمافزار بهعنوان سرویس (SaaS 1.0) در نظر گرفت، جایی که آنها خدمات نرمافزاری مناسبی (مانند امکان تنظیم قرار و زمانبندی مراجعهی حضوری) را بهسادگی در فضای آنلاین ارائه و از طریق فروش اشتراک ماهیانه به مشتریان خود، درآمد کسب میکردند.

امروزه بسیاری از پلتفرمها را میتوان در نسل دوم SaaS دستهبندی کرد؛ پلتفرمهایی که پرداخت دیجیتالی درون برنامهای را برای مشتریان خود تسهیل میکنند. این راهکار، اولین گام در بهکارگیری ابزارهای مالی تعبیهشده در درون پلتفرمهای نرمافزاری امروزی است. اهمیت امکان پرداخت آنلاین در داخل پلتفرمهای نرمافزاری بهقدری است که عدم وجود آن، باعث میشود پلتفرم از چرخه رقابت با دیگر پلتفرمهای موجود در بازار خارج شود. ارائه قابلیت پرداخت آنلاین میتواند برای پلتفرمهای SaaS 2.0 امکان درآمدزایی بیشتر را هم فراهم کند. علاوه بر دریافت هزینه اشتراک ماهانه، آنها میتوانند کارمزدهایی را برای پردازش تراکنشها از مشتریان خود دریافت کنند.

حالا زمان تحول بزرگ بعدی فرا رسیده است. با رشد راهکارهای بانکداری بهعنوان سرویس، چرخه تکامل پلتفرمها بهسمت SaaS 3.0 در حال حرکت است که مفهوم آن، ارائه قابلیتهای پیشرفتهتر مالی، خدمات بانکی فراتر از خدمات پذیرندگی پرداخت مشتریان، یعنی خدماتی چون وام و تسهیلات، حساب بانکی و انواع کارتهای پرداخت است.

نحوه عملکرد Baas در پلتفرمها

Baas یکی از انواع فناوریهای مالی است که به پلتفرمهای متفاوت اجازه دسترسی به قابلیتهایی را میدهد که بهصورت سنتی بانکهای دارای مجوز فقط امکان ارائه آنها را دارند. بدین ترتیب کسبوکارها میتوانند بهراحتی خدمات بانکی سفارشیسازیشده را در درون پلتفرم خود ارائه دهند و درنتیجه تجربه بهتر و دلپذیرتری را برای کاربران خود به ارمغان بیاورند.

بهعنوان یک مثال از Baas میتوانیم یک پلتفرم نوبتدهی برای سالنهای آرایشگری را در نظر بگیریم که امکان پردازش تراکنشهای پرداخت را هم ارائه میدهد. در این مقاله از این پس این پلتفرم را با عنوان قلمو (The brush) خواهیم شناخت.

هیر فلیر (Hair flair) یک مشتری «قلمو» است که در سه سال گذشته از آن برای مدیریت نوبتدهی و دریافت پرداختهای مشتریان خود استفاده میکند. برای اضافهکردن قابلیتهای مالی جدید مورد نیاز کسبوکار خود، هیر فلیر دو راه خواهد داشت:

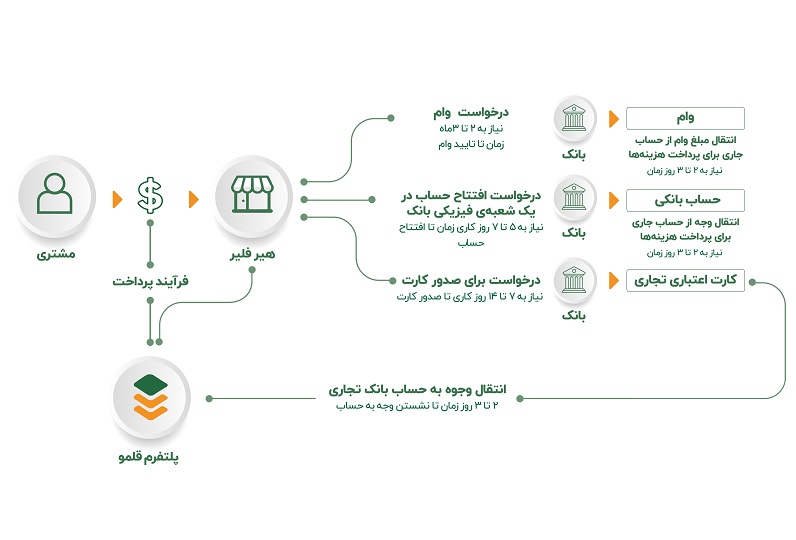

- بهصورت مستقیم با بانکها وارد مذاکره شود و درخواست خود را اجرایی کند.

- از طریق پلتفرم «قلمو» به سرویسهای مالی جدید دسترسی پیدا کند.

مذاکره و همکاری مستقیم با بانکها

فرض کنید هیر فلیر یک شعبه جدید افتتاح کند. در این حالت در ابتدا مالکان باید راهکاری برای پرداخت دستمزد آرایشگران فراهم کنند. برای افتتاح حساب، مالکان باید به یک شعبه بانکی نزدیک به محل شعبهی دوم خود مراجعه کنند و با ارائه اطلاعات تجاری خود، درخواست افتتاح حساب بدهند.

اگر درخواست هیر فلیر برای افتتاح حساب تجاری تأیید نشود، مالکین هیر فلیر مجبورند که یک حساب شخصی جدید افتتاح کنند؛ درنتیجه مالکان مجبور به در هم آمیختن امور مالی شخصی و تجاری خود خواهند بود. آنها مجبورند بخشی از درآمدهای خود را از حساب بانکی متصل به پلتفرم «قلمو» به حساب شخصی که در شعبه بانکی نزدیک به محل سالن دوم افتتاح کردهاند، منتقل کنند تا بتوانند دستمزد کارکنان سالن دوم را پرداخت کنند؛ فرایندی که علاوه بر هزینهبربودن، بین ۲ تا ۳ روز کاری زمان میبرد.

صاحبان سالن درعین حال برای سرمایهگذاری در بازاریابی و بازسازی محل سالن دوم خود هم نیاز به سرمایه خواهند داشت. در حالت کلی آنها میتوانند درخواست خود را به بانکی که در آن حساب دارند ارائه دهند؛ اما فرض کنید ناگهان آنها وام ارزانقیمتتری را در یک بانک دیگر محلی پیدا میکنند. آنها بهصورت شخصی برای دریافت وام در بانک دوم، درخواست خود را ثبت میکنند و فرمهای طولانی درخواست وام را با ارائه اطلاعات مربوط به کسبوکار خود تکمیل میکنند. اما متأسفانه بهدلیل اینکه بانک، هیچ آشنایی با هیر فلیر یا جریان نقدینگی مورد انتظار از سالنهای زیبایی ندارد، درخواست هیر فلیر برای دریافت وام، تأیید نمیشود. بنابراین مالکین هیر فلیر مجبور میشوند درخواست وام خود را در دو بانک جدید هم ثبت کنند تا بالاخره چند ماه بعد، یکی از درخواستهای وام آنها تأیید شود.

هیر فلیر همچنین هزینه زیادی برای تجهیز مکان جدید خود در پیش خواهد داشت. مالکین آن بهجای استفاده از کارت شخصی خود، تصمیم میگیرند از یک کارت اعتباری تجاری جهت خرید تجهیزات و لوازم جدید استفاده کنند. آنها بهدنبال یک کارت اعتباری با کمترین نرخ بهره میگردند و درنهایت، آن را در بانک دیگری بهجز جایی که حساب بانکی سالن جدید را باز کرده یا وام دریافت کردهاند، پیدا میکنند. در این شرایط آنها باید تمام اطلاعات خود را دوباره با بانک جدید به اشتراک بگذارند. غیر از آن، لازم است برای نحوه مدیریت اثربخش وجوه نقدی پراکنده شده در کارت اعتباری، حساب بانکی متصل به پلتفرم «قلمو» و حساب بانکی خاص شعبه دوم سالن، راهکاری پیدا کنند.

فراتر از ایجاد حساب در بانکهای مختلف، صاحبان هیر فلیر مجبورند هر هفته زمانی را صرف تطبیق و مغایرتگیری بین فعالیتهای مالی انجامشده توسط این حسابها کنند تا بتوانند گردش وجوه خود را ردیابی کنند، صورتحسابهای خود را پرداخت کنند و از برگشت خوردن چکهای خود جلوگیری کنند.

این بدین معنی است که بخش قابل توجهی از درآمد آنها ممکن است قبل از اینکه بتوانند آن را خرج کنند، در نقلوانتقالات بین حسابها قفل میشود.

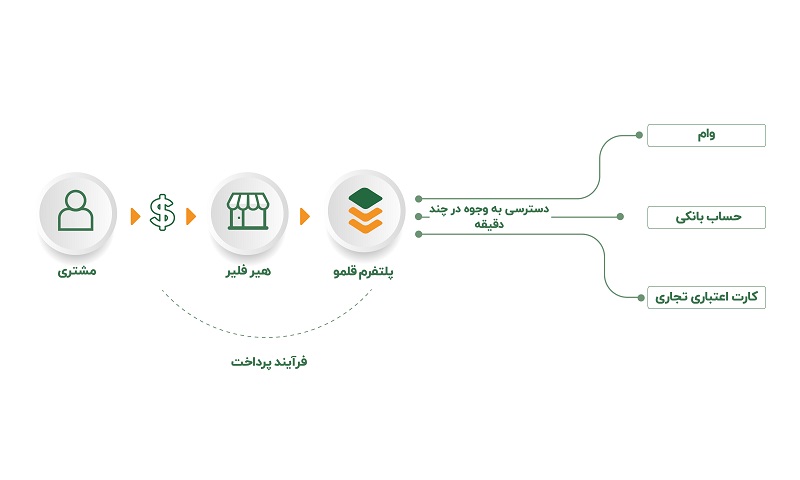

دسترسی به سرویسهای مالی توسط پلتفرمها

حالا فرض کنید پلتفرم «قلمو» که کار خود را بهعنوان یک برنامه نوبتدهی سالنهای آرایشی آغاز کرده بود، اکنون به کاربران اجازه میدهد تا به قابلیتهای بانکی همچون پردازش تراکنشها، دسترسی به تسهیلات، دریافت کارت اعتباری شرکتی و افتتاح حساب بانکی بهصورت یکجا در درون پلتفرم «قلمو» دسترسی داشته باشند. همه این قابلیتهای اضافه در درون هسته اصلی نرمافزار نوبتدهی «قلمو» قابل دسترسی هستند.

حال به دلیل اینکه هیر فلیر همه پرداختهای مشتریان خود را با «قلمو» انجام میدهد، «قلمو» شناخت کاملی از سوابق مالی سالن دارد. درنتیجه این پلتفرم، ماهیت صنعت سالنهای آرایشی و نیازهای سرمایهای آنها را درک میکند. پس از راهاندازی قابلیتهای بانکداری در درون پلتفرم، بار بعدی که هیر فلیر برای وام، درخواستی داشته باشد، بانک شریک «قلمو» میتوانند واجد شرایط بودن آن را براساس حجم تراکنشهای پرداختی و سوابق مالی آن در پلتفرم «قلمو» تعیین کند و در یک روز، درخواست وام تأیید کند. مبلغ وام بلافاصله بعد از تأیید، در همان حساب بانکی که از طریق «قلمو» در اختیار هیر فلیر قرار گرفته، بدون نیاز به هیچگونه کاغذبازی اضافی در دسترس خواهد بود.

در عین حال همان حساب بانکی متصل به «قلمو»، دارای یک کارت اعتباری هم هست که مالک کسبوکار میتواند از طریق آن، مبلغ وام خود را بهراحتی هزینه کند. بدین ترتیب مالکان هیر فلیر میتوانند به همه وجوه خود (چه درآمدها و چه وامها) در یک مکان دسترسی داشته باشد. این وجوه (چه از جانب مشتریان و چه از جانب شریک بانکی پلتفرم قلمو) بلافاصله پس از پرداخت به هیر فلیر در حساب بانکی هیر فلیر قابل دسترسی هستند، بنابراین مالکین، میتوانند بهمحض پرداخت هزینهی خدمات توسط مشتریان، از کارت خود برای هزینهکرد استفاده کنند. آنها میتوانند از کارت برای پرداخت هزینهها و خرید مواد اولیه و تجهیزات مورد نیاز خود استفاده کنند. همچنین اگر پلتفرم «قلمو» تصمیم به ارائه خدمات وفاداری بگیرد، مالکین هیر فلیر میتوانند بهازای خرج کردن وجوه خود از طریق کارت، جوایزی کسب کنند؛ از جمله بازگشت مبلغی از وجه خرید به کارت در زمان انجام خریدهای مربوط به سالن یا دریافت یک ماه اشتراک رایگان استفاده از خدمات پلتفرم «قلمو».

مهمترین مزیت این سناریو این است که مالکان هیر فلیر میتوانند ساعتهای طولانی را که در هر ماه صرف تطبیق حسابهای مالی و مغایرتگیری میکردند صرفهجویی کنند. با انجام فعالیتهای مالی (دریافت پرداختهای مشتریان، دریافت وام از بانک و مدیریت هزینههای تجاری) در یک مکان (درون پلتفرم «قلمو»)، مالکان میتوانند بدون جابهجایی بین ابزارها و سیستمهای مختلف به گزارشهای مالی بهروز بهصورت لحظهای دسترسی داشته باشند. آنها همچنین لازم نیست نگران فراموشکردن یک مورد انتقال وجه یا عدم پرداخت اقساط وامهای خود باشند. به این ترتیب، «قلمو» تبدیل به پنجره واحدی برای دسترسی به تمامی خدمات مورد نیاز هیر فلیر برای اداره کل کسبوکار خود میشود.

گفتنی است براساس نظرسنجی انجامشده توسط استرایپ، 55 درصد از کسبوکارهای کوچک برای افتتاح حساب باید حضوری به شعب محلی بانکها مراجعه کنند و 23 درصد هم مجبورند با ارسال فکس، درخواست افتتاح حساب دهند. همچنین تنها 48 درصد از کسبوکارهای کوچک به منابع مالی کافی برای نیازهای کسبوکار خود دسترسی دارند. با ترکیب پلتفرمهای SasS با خدمات بانکداری، این چالشها برای کسبوکارهای کوچک، بهصورتی اثربخش، حل خواهند شد.

مطالعه موردی

شاپیفای (Shopify) یک شرکت تجارت جهانی پیشرو در زمینه ارائه ابزارهای قابل اعتماد برای شروع، رشد، بازاریابی و مدیریت کسبوکارهای خردهفروشی با هر اندازهای است. پرداختن به امور مالی یک بخش اساسی از ادارهی هر کسبوکار است، با این حال بیشتر خدمات مالی امروزی برای نیازهای صاحبان مشاغل مستقل طراحی نشدهاند. سرویس شاپیفای بالانس (Shopify Balance) به پذیرندگان فعال روی پلتفرم شاپیفای، راهی سریع، ساده و یکپارچه برای مدیریت وجوه نقد، پرداخت قبوض و پیگیری هزینهها ارائه میدهد. بدین ترتیب کاربران شاپیفای دسترسی آسانتر به محصولات مالی و کنترل بیشتر بر امور مالی خود خواهند داشت.

مزایای ابزارهای مالی تعبیهشده چیست؟

با استفاده از امور مالی تعبیهشده، پلتفرمهایی مانند «قلمو» میتوانند مشکلات اصلی کسبوکار را برای مشتریان خود نظیر هیر فلیر حل کنند و تجربه کاربری بهتری را برای آنها ایجاد کنند. اما علاوه بر مشتریان، خود پلتفرمها هم میتوانند از مزایای مالی تعبیهشده مزایایی چون موارد زیر بهدست بیاورند:

1- افزایش ارزش طول عمر مشتری (LTV)

دو راه اصلی برای افزایش LTV وجود دارد: تشویق مشتریان برای استفاده بیشتر از خدمات یک کسبوکار (افزایش میزان مصرف و در نتیجه افزایش پرداختی مشتری) یا ایجاد جذابیت در محصول برای مشتری با هدف طولانیمدتترکردن رابطه مشتری با کسبوکار (افزایش عمر مشتری در خرید مجدد و مکرر از کسبوکار و در نتیجه افزایش پرداختی مشتری.) پشتیبانی از ارائه خدمات مالی در پلتفرمها میتواند با ایجاد یک اکوسیستم نرمافزاری برای مشتریان، محیطی فراهم کند که در آن، یک پنجره واحد برای ارائه مجموعهای از قابلیتهای مورد نیاز مشتریان (علاوه بر قابلیتهای اصلی پلتفرم) ایجاد شود.

بهعنوان مثال، بیش از 70 درصد مشتریان Stripe که برای اولین بار از طریق استرایپ کپیتال (Stripe Capital) وام میگیرند، برای دومین بار هم از این سرویس وام دریافت کردهاند. چنین روند به سرویس استرایپ کپیتال اجازه میدهد تا پول بیشتری را برای جذب مشتریان تازهوارد خود که برای بار اول میخواهند وام دریافت کنند، سرمایهگذاری کند.

2- کاهش نرخ ریزش (Churn)

پردازش تراکنشها، داشتن حساب بانکی، امکان استفاده از کارتهای اعتباری یا نقدی و دسترسی به سرمایه قابلیتهایی ضروری برای اداره یک کسبوکار هستند. تعبیه این خدمات مالی در درون محصول شما، به مشتریانتان دلیل محکمی برای ادامه استفاده از نرمافزار شما میدهد و بهطور طبیعی احتمال ریزش مشتریان را کاهش میدهد.

3- ایجاد خطوط جدید درآمد

امور مالی تعبیهشده این پتانسیل را دارد که بخش قابل توجهی از درآمدهای پلتفرمها را به خود اختصاص دهد. درواقع، تخمین زده میشود که شرکتهای SaaS میتوانند با اضافهکردن خدمات مالی، درآمد خود را بین 2 تا 5 برابر افزایش دهند. بسته به اینکه کدام خدمات مالی را فعال میکنید، میتوانید با دریافت کارمزد مبادله (کارمزدی که برای پردازش تراکنشهای کارتی دریافت میشود)، گرفتن کارمزد پردازش تراکنشهای پذیرندگی از کسبوکارها یا دریافت سهم از درآمد شرکای بانکی درازای ارائه خدمات مالی توسط آنها به مشتریانتان درآمد کسب کنید.

4- بهبود تجربه مشتری و افزایش رضایت کلی مشتری

تعبیه خدمات مالی در نرمافزار باعث صرفهجویی در زمان، انرژی و منابع برای مشتریان شما میشود. آنها میتوانند بهجای جابهجایی مداوم میان سیستمهای متفاوت و پاسخگویی به نیازمندیهای پیچیده بانکی، همه فعالیتهای مدیریت مالی کسبوکار خود را در یک مکان انجام دهند. این امر وفاداری مشتری را افزایش داده و منجر به رضایت بیشتر آنها خواهد شد و درنتیجه مشتریان، به استفاده از محصول شما ادامه میدهند و آن را به دیگران توصیه کنند.

چگونه از BaaS استفاده کنیم؟

قبل از اینکه شروع به اضافهکردن خدمات مالی بیشتر به پلتفرم خود کنید، باید مطمئن شوید که میدانید ارائه کدام خدمات به مشتریان منطقیتر خواهد بود. هیچ رویکرد مشابهی برای استفاده همگانی وجود ندارد. بیشتر کسبوکارها با پرداختهای تعبیهشده شروع میکنند، اما خدماتی که از طریق ارائهدهنده BaaS ارائه میدهند متفاوت است. برای مثال، لایتاسپید کپیتال (Lightspeed Capital)، یک پلتفرم تجاری بزرگ مقیاس، با پرداختهای حضوری و آنلاین کار خود را آغاز کرد و دو سال بعد، شروع به ایجاد دسترسی مشتریان خود به خدمات وام کرد. ما به شما پیشنهاد میکنیم برای درک نیازمندیها و نقاط چالشبرانگیز کسبوکار مشتریان خود تحقیق نمایید و تعیین کنید کدام خدمات مالی میتواند به بهترین وجه نیازهای آنها را برآورده کند.

در اینجا پنج مورد وجود دارد که باید در یک ارائهدهنده BaaS بهدنبال آنها باشید:

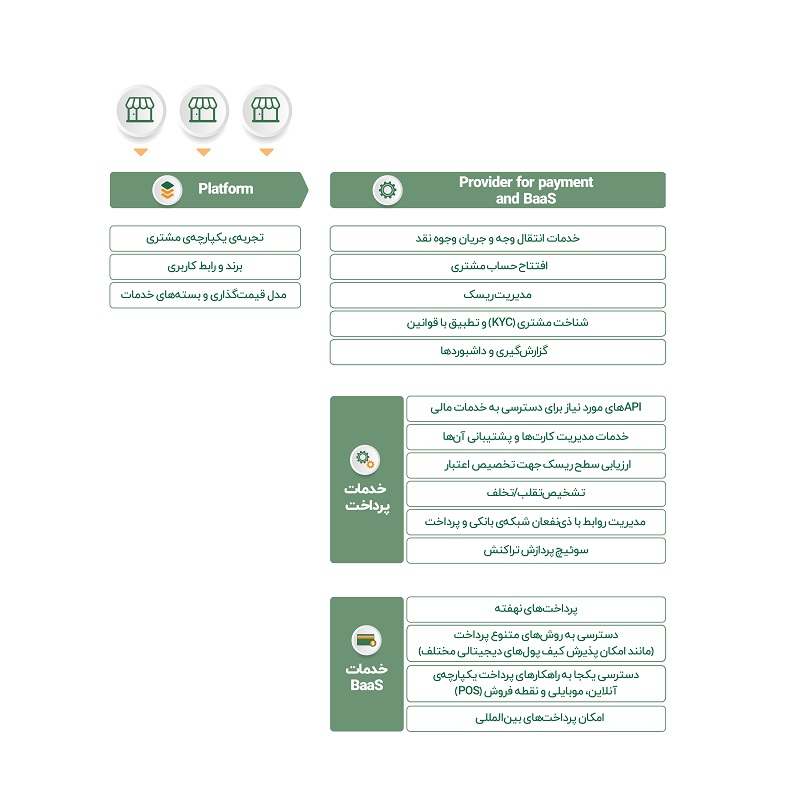

۱- ارائه خدمات پرداخت

سادهترین گزینه استفاده از راهحلی است که بهصورت همزمان خدمات پرداخت و خدمات BaaS را ارائه میدهد. به این صورت بهطور قابل توجهی پیچیدگی مورد نیاز برای ورود به بازار هدف و مقیاسپذیرکردن محصولات مالی پیشنهادی خود، کمتر شده و همچنین هزینههای داخلی کسبوکار شما هم کاهش پیدا خواهد کرد. ضمنا از آنجایی که همه خدمات در درون یک سیستم یکپارچه قرار دارد، لازم نیست نگران پیچیدگی مدیریت وجوه باشید. مشتریان هم فقط باید یک بار، درحین ثبتنام کردن و احراز هویت، اطلاعات خود را برای دسترسی به انواع خدمات مالی مختلف ارائه دهند. این رویکرد همچنین به شما این امکان را میدهد تا به تمرکز روی محصول اصلی خود ادامه دهید، درحالی که ارائهدهنده BaaS انتخابشده توسط شما کارهای مورد نیاز برای حل چالش های مالی مشتریان را برعهده میگیرد.

این روش همچنین بیشترین ارزش را برای مشتریان شما به ارمغان میآورد. دسترسی به خدمات پرداخت، حسابهای مالی و کارتهای خود از طریق یک ارائهدهنده، میتواند به شما این امکان را بدهد که بهراحتی با استفاده از پولی که مشتریان شما از فروش روی پلتفرم شما به دست میآورند، پرداختهای مربوط به کارآفرینان فردی (solopreneur) یا پیمانکاران فعال در پلتفرم را انجام دهید. کارآفرین فردی یا پیمانکار در عرض چند ثانیه از طریق حساب مالی و کارت خود، به آن وجوه دسترسی خواهد داشت، درحالی که شما هم نیازی به سرمایه در گردش اضافی ندارید.

۲- قابلیت ارائه دامنه گستردهای از خدمات مالی

هنگامی که برای اولین بار شروع به ارائه خدمات مالی تعبیهشده به مشتریان خود میکنید، ممکن است تنها با یک سرویس مانند کارت شروع کنید. با افزایش تقاضای مشتریان، ممکن است بخواهید به خدمات اضافی مانند حسابهای بانکی دسترسی داشته باشید. این خدمات مالی مختلف همگی مربوط به مدیریت وجوه نقد هستند: دسترسی به وجوه، ذخیره وجوه، خرجکردن وجوه و انتقال وجوه. بنابراین سیستمهای مختلف زیرمجموعه پلتفرم شما باید بتوانند با یکدیگر صحبت کنند و اطلاعات مهم مشتری را ارسال کنند. درنتیجه بهتر است بهجای توسعهی محصولات مالی تعبیهشده قابل ارائه توسط پلتفرم خود با استفاده از راهحلهای موردی مختلف، بهدنبال یک سیستم واحد باشید که بتواند انواع خدمات مالی را در طول دورهی توسعهای شما ارائه کند.

۳- سرعت در ورود محصولات به بازار و تکرارپذیری

ممکن است بخواهید تناسب محصول/ بازار را آزمایش کنید تا ببینید آیا تقاضا برای خدمات مالی که میخواهید در محصول خود ادغام کنید وجود دارد یا خیر و بسته به اینکه مشتریان شما چه واکنشی نشان میدهند، میخواهید توانایی تکرار آزمایشهای خود یا مقیاسپذیری سریع در ارائهی خدمات را داشته باشید.

برای مثال، فرض کنید خدمات پرداخت را به راهحل اصلی خود اضافه میکنید و به مشتریان خود اجازه میدهید در پلتفرم شما از مشتریان خود، پول دریافت کنند. شما علاقه زیادی میبینید؛ اما مشتریان به شما میگویند که آنها همچنین میخواهند بهراحتی هزینههای کسبوکار خود را با درآمد خود بپردازند و بنابراین ارائه کارت به مشتریان میتواند راهکار مناسب بعدی باشد که نیازمند آزمون است. بهترین ارائهدهندهی خدمات BaaS آن خدماتدهندهای است که به شما این امکان را میدهد تا بهسرعت قابلیتهای مختلف را اضافه کرده و قبل از انتشار گستردهتر، آنها را آزمایش کنید.

۴- سهولت یکپارچهسازی

بهترین ارائهدهندگان BaaS شروع بهکار را تا حد امکان برای شما آسان میکنند. درحالی که به هر حال همیشه زمانی برای یکپارچهسازی سیستم شما با سیستم ارائهدهندهی BaaS مورد نیاز است، شما باید بتوانید از طریق ارائهدهنده BaaS به APIهای مناسب برای توسعهدهندگان نرمافزار دسترسی داشته باشید و محصول خود را بر روی زیرساختهای مالی آماده از قبل برای استفاده بسازید. به این ترتیب، میتوانید بهجای اینکه خودتان زیرساختهای بانکی را از ابتدا طراحی و پیاده سازی کنید، روی اینکه چگونه محصول اصلی شما و امور مالی تعبیهشده میتوانند با هم کار کنند، تمرکز داشته باشید.

۵- سادهسازی امور مربوط به انطباق و مدیریت امور تنظیمگری (رگولاتوری)

خدمات ارائهشده از طریق ارائهدهندگان BaaS بخشی از یک صنعت تنظیمشده است که نتیجه آن هم فهرستی طولانی از الزامات انطباق و تنظیمگری است که باید مدیریت شده و اطلاعات مربوط به آنها هم نگهداری شوند. برای مثال، ارائه بنکارتها از نظر قانونی نیازمند رعایت الزامات قانونی مربوط به: احراز هویت کاربر، اطمینان از انطباق با PCI، درک الزامات KYC و انجام اقدامات لازم برای کاهش تقلب/تخلف مالی است.

ارائهدهنده BaaS شما باید بهطور قابل توجهی در رسیدگی به الزامات انطباقی و تنظیمگری در نقش جایگزین شما عمل کند و حجم منابع داخلی را که برای رعایت این الزامات بدون کمک ارائهدهنده BaaS لازم است تخصیص بدهید، به حداقل برساند. فکر کردن به این موضوع در زمان انتخاب و عقد قرارداد با ارائهدهنده BaaS بسیار مفید است. در حالت ایدهآل، ارائهدهنده شما بهصورت خودکار و سیستمی به رعایت این الزامات کمک میکند؛ بنابراین مشتریان باید تنها یک بار در هنگام عضویت در پلتفرم شما، بدون توجه به تعداد خدمات مالی که به آن دسترسی دارند، اطلاعات خود را وارد کنند.

مترجم: حسین حسنپور، برنامهنویس سوییچ مرکز توسعه راهکار پرداخت داتین

منبع:

یک پاسخ

تعامل/معامله و خرید فروش سهام