صنعت بیمه یکی از اولین صنایعی بود که فناوری Computing (رایانش) یا بهعبارت دیگر استفاده از کامپیوتر در کلیه فعالیتهای حوزه مدیریت، فرایندها و اطلاعات و ارتباطات را پذیرفت. از دهه 1970، بیمهگران با ایجاد و یکپارچهسازی زیرساختهای فناوری اطلاعات با هدف پشتیبانی از فرایندهای موجود، به سمت چشمانداز کاهش هزینهها، حرکت کردند.

در ادامه مسیر با شروع قرن بیست و یکم، چشمانداز کاهش هزینه، پاسخگوی این فضای رقابتی نبود و نگرش جدیدی به بازیگران این صنعت اضافه شد که در تلاش برای ایجاد جریان درآمدی و بهعبارت بهتر بهدنبال افزایش درآمد بودند. به همین منظور فرایندهای مبتنی بر فناوریهای جدید را در کسبوکار خود ایجاد کردند. اگرچه باید گفت صنعت بیمه ایران علیرغم وجود پتانسیلهای فراوان در زمینه نوآوری و بهکارگیری فناوریهای روز، آنچنان که باید و شاید چابک عمل نکرده که بررسی دلایل آن مباحث تخصصی جداگانهای را میطلبد.

در نسل گذشته، ایجاد سازوکار اتوماسیون بهعنوان مزیت رقابتی شناخته میشد اما در دهه کنونی و با گذر زمان، این مزیت رقابتی به برابری رقابتی تبدیل شد و هماکنون شاهد یکپارچگی واقعی عملیات و فناوری هستیم. در صنعت بیمه، بهدلیل تقاضای مداوم مشتری برای محصولات و خدمات جدید و نوآورانه همراه با تجربه مشتری بهتر، زمان ارائه کوتاهتر و درعین حال کاهش هزینه، با نیاز روزافزونی برای دگرگونی سیستمها، نرمافزارها و فرایندها روبهروست و آن را مجبور به شروع مسیری تحت عنوان «تحول دیجیتال» کرده است.

در این مسیر شرکتهای بیمه از فناوری دیجیتال استفاده میکنند تا با توسعه مدلهای کسبوکاری خود از طریق تغییر مدل عملیاتی یا حتی خلق مدل کسبوکاری جدید به اهداف خود دست پیدا کنند. آنچه که در این سفر منع شده، داشتن نگرش جزیرهای در پاسخگویی به نیازهای بازار و مشتری است. این رویکرد بهدنبال خلق ارزش از طریق یکپارچگی کسبوکار با فناوریهای موجود و ایجاد تجربه مشتریمحور است. تحول دیجیتال سفری است شامل اکوسیستم پیچیدهای از قابلیتها که نیازمند مدلی برای ارزیابی بلوغ دیجیتالی بیمه و طراحی و یکپارچهسازی استراتژیها بر اساس موقعیت کنونی سازمانهاست.

مدل بلوغ دیجیتال (Digital Maturity Model) که به اختصار DMM نامیده میشود با شناسایی شکافهای موجود، به تعیین مناطق کلیدی تمرکز و تعریف نقطه شروع کمک میکند.

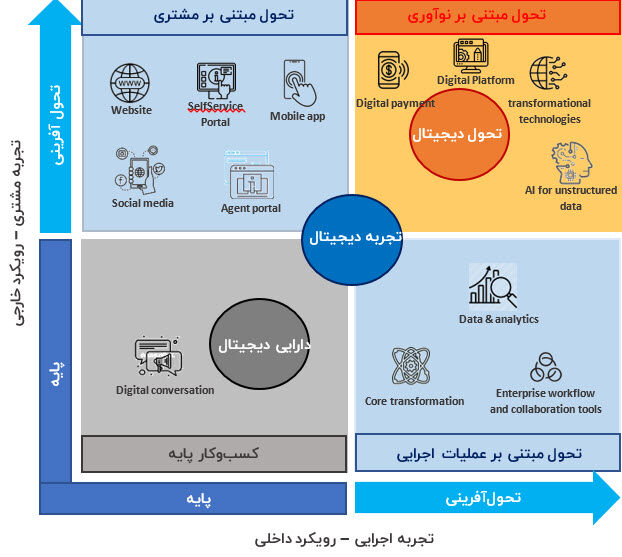

مدل بلوغ دیجیتال در صنعت بیمه مطابق تصویری که در ادامه آورده میشود، قابل ترسیم است. در این مدل سه بُعد و مولفه اصلی مطرح است:

- سطح بلوغ شرکت بیمه: در این مدل سه موقعیت برای شرکت بیمه در نظر گرفته شده که شامل دارایی دیجیتال، تجربه دیجیتال و تحول دیجیتال است. در سطح دارایی دیجیتال، اسناد و ارتباطات مختلف بهتدریج از کاغذی و حالت سنتی به محتوای دیجیتال تغییر خواهد کرد. اکثر شرکتهای بیمه درحال حاضر در مرحله دوم تجربه دیجیتال هستند. در این مرحله، به ارائه قابلیت و راهکارهای دیجیتالی برای بیمهشدگان، نمایندگان و کارکنان توجه خواهد شد. مرحله نهایی تحول دیجیتال است. تعداد کمی از شرکتهای بیمه در سطح بینالملل در این مرحله هستند، زیرا این سطح از بلوغ به یک ساختار کاملا دیجیتالی اشاره دارد که میتواند بهسرعت به فرصتهای بازار پاسخ دهد، محصولات جدید تولید کند، مدل کسبوکار جدید راهاندازی و در حوزههای فناوری سرمایهگذاری کند.

- تمرکز اولیه تغییر شکل دیجیتالی (محورهای X-Y): مدل بلوغ دیجیتال ماتریسی است که از تقاطع دو محور افقی و عمودی ایجاد میشود. در محور افقی (محور x) بهمنظور تدوین استراتژیها و برنامهها به عوامل درونی سازمان از جمله افزایش کارایی، کاهش هزینهها، رعایت مقررات و اجرای مؤثر تعهدات بیمه توجه شده است. در سالهای اخیر، شرکتهای بیمهای بیشتر روی تجربه مشتری (محور y) متمرکز شدهاند و برای هدایت استراتژیها و برنامهها، دیدگاهی برون سازمانی دارند. سؤالی که در اینجا مطرح میشود این است که کدام رویکرد و نگرش مؤثرتر است؟ بهترین رویکرد، یافتن تعادل مناسب بین تجربه مشتری و جهتگیریهای تجربه عملیاتی کسبوکار است.

- استراتژی دگرگونی: چهار ربع ایجادشده در این ماتریس 2×2 نشاندهنده چهار رویکردی است که توسط شرکتهای بیمه اتخاذ میشود. بهمنظور تحقق هر یک از رویکردهای موجود میبایست پروژههایی را طراحی، تدوین و پیادهسازی کرد. تحول مبتنی بر مشتری (ربع بالا سمت چپ ماتریس) پروژههای دیجیتالی را در اولویت کاری خود قرار میدهد که قابلیتهای جدیدی را برای مشتریان و شبکه فروش محصولات و خدمات خود فراهم کند.

یک تحول مبتنی بر عملیات اجرایی (ربع پایین سمت راست ماتریس) بر تقویت زیرساخت با سیستمهای اصلی مدرن، هوش تجاری و فناوریهایی که عملیات داخلی را بهبود میبخشد، تمرکز دارد. ربع بالا سمت راست ماتریس «تحول مبتنی بر نوآوری» نامیده میشود و به پیشرفت در تمام سه بخش دیگر بستگی دارد. در این زمینه، شرکتهای بیمه از پلتفرمهای دیجیتال، فناوریهای تحولآفرین و حتی اضافهکردن بازوی فناوری (Partnership) برای ایجاد خلاقیت و تحول استفاده میکنند. پروژههایی که با هدف تحول در کسبوکار تعریف خواهد شد در این سه ربع ماتریس قرار دارند. فعالیتهای موجود در ربع کسبوکار نیز مهم تلقی میشوند. درواقع، این فعالیتها پایهای برای طراحی و پیادهسازی سایر قابلیتهای تحولآفرین به شمار میآیند.

صنعت بیمه برای سالیان طولانی با رویکرد رشتهمحور همراه بوده که از نگاه مشتری، این سیستم به دلایلی از قبیل بیمهنامههای گران، شرایط پرداخت ثابت و غیرانعطافپذیر، عدم وجود بیمهنامههای شخصیسازیشده و فرایندهای درخواست خسارت طولانی و پیچیده؛ ناقص و معیوب شناخته میشود. اما در دنیای امروز و عصر تحول دیجیتال که درحال تاثیرگذاری بر تمامی صنایع است، صنعت بیمه نیز از این قاعده مستثنی نیست و با انقلابی دیجیتالی روبهرو است. از پلتفرمهای فردبهفرد تا قراردادهای آنی بر بستر بلاکچین و ابزارهای پوشیدنی گردآوری داده مانند عینک و ساعتهای هوشمند، همگی بهدنبال بهبود تجربه مشتری و ایجاد وفاداری در مشتریان هستند.

ترکیب تکنولوژی و بیمه درحال ایجاد تغییرات بنیادین از طریق ارائه محصولات جدید و طراحی و پیادهسازی کانالهای دیجیتال است که بهطور مشخص با شناسایی نقاط درد مشتریان (Pain-Point) و ارائه راهکاری متناسب با نیاز، خواسته و رفتار مصرفکننده تلاش در خلق ارزش برای مشتریان را بههمراه دارد. فناوریهای هوش مصنوعی، بلاكچين، یادگیری ماشینی، چتباتها و راهکارهای ابری در این مسیر نقش پررنگ و موثری دارند.

برای قدمبرداشتن در مسیر تحول دیجیتال در صنعت بیمه تنها نباید بهدنبال پیروی از ترندهای جهانی بود و آن را بهعنوان یک راهکار تزئینی و لاکچری برای کسبوکارها در نظر گرفت بلکه شرکتهای بیمه باید بهدنبال ایجاد یک نگرش بهبود مستمر در حوزه فناوری باشند. در این عصر با توجه به تغییر رفتار مصرفکنندگان، افزایش رقابت، فناوریهای جدید و منابع انبوه داده، انتخاب یک مسیر مناسب دیجیتالیشدن برای شرکتهای بیمه امری ضروری است و تبدیلشدن به یک بیمهگر دیجیتال یک فرصت برای رقابت نبوده بلکه الزامی برای حضور در فضای رقابتی و ارائه خدمات به مشتریان است.

منابع:

How P&C Insurers Can Assess Their Digital Maturity, ReSource_Pro, 2021

Insurance digital Maturity Study, ACORD, 2017