طی سالیان اخیر، دیجیتالی شدن کسبوکارهای خدماتی چه برای ارائهدهندگان و چه خدمتگیرندگان، مزیتهای چشمگیری بهدنبال داشته و صنعت بانکداری نیز نه تنها از این قاعده مستثنی نبوده، بلکه شاید بیش از سایر صنایع از آن منتفع شده است؛ کاهش هزینه شعب و سرمایه انسانی از یک طرف و اقبال مشتریان به استفاده از دیجیتال بانکها و نئوبانکها از طرف دیگر، بهخصوص در دوران پاندمی کرونا و حتی بعد از آن گواهی بر این موضوع است.

حتی شاید اولین صنعتی که با شنیدن تحول دیجیتال بهخصوص در ایران به ذهن متبادر میشود، صنعت بانکداری باشد؛ اما با تمام این اوصاف و علیرغم تحولات دیجیتال صورت گرفته در صنعت بانکداری، هنوز فاصله دیجیتال بانکها و نئوبانکهای ایران با بازیگران مهم این حوزه در دنیا به دلایل مختلف درونی و بیرونی از این صنعت، قابل توجه است. پیش از پرداختن به اصل موضوع، لازم است نگاهی به ماهیت بانکداری فعلی و اهمیت بانکداری دیجیتال بیندازیم.

طبعا هر بانک بهدنبال جذب سپرده و منابع مالی کاربران حقیقی و مشتریان حقوقی با حداقل هزینه و ارائه تسهیلات با سود و کارمزد بالاتر است و در این مسیر، باید محدودیتهای بانک مرکزی از جمله نرخهای سود، کارمزد و… و بعضا سرمایهگذاری با بازدهی بالا را در نظر بگیرد.

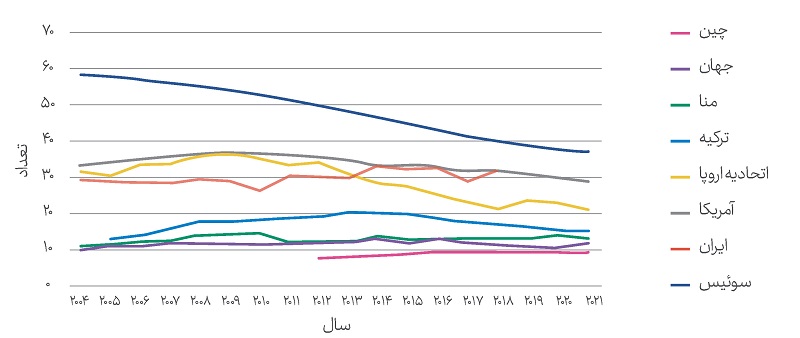

نکته قابل توجه این است که حدود 40 تا 60 درصد از سپردههای بانکهایی که اطلاعات آنها در کدال منتشر میشود، مربوط به مشتریان حقیقی است. مشتریان حقوقی بزرگ و اشخاص دولتی اشاره شده در صورت مالی بانکها (بهخصوص بانکهای دولتی) معمولا براساس عوامل مختلف همچون دلایل غیررقابتی مثل ماهیت و ماموریت بانک (مسکن، کشاورزی، پست بانک و…) و تکالیف تعیین شده از سوی دولت و سهامداران مشخص میشود. بنابراین، به نظر میرسد فضای اصلی رقابت مربوط به جذب کاربران حقیقی و سپردههای آنان است و عوامل متعددی در این حوزه تاثیرگذار هستند. بهعنوان مثال شاید قبل از افزایش ضریب نفوذ اینترنت و تلفن همراه (به ویژه گوشیهای هوشمند)، تعداد شعب میتوانست عامل مهمی در جذب مشتریان محسوب شود اما حالا این روند مطابق با نمودار زیر، سیر معکوس پیدا کرده است:

اطلاعات نمودار فوق براساس آمار بانک جهانی استخراج شده است؛ این نمودار تعداد بانکهای تجاری را در دنیا و کشورهای منتخب براساس 100 هزار نفر بزرگسال نشان میدهد، اکثر کشورها روند نزولی و بعضا ثابتی داشتهاند اما در ایران این نمودار روند افزایش تعداد شعب را نمایش میدهد. طبق آخرین آمار، ایران در سال 2018 به بیش از 31 شعبه به ازای هر 100 هزار نفر میرسد، درحالیکه در همان سال این عدد برای آمریکا، اتحادیه اروپا، ترکیه، منطقه منا و متوسط دنیا به ترتیب 31، 21، 17، 13 و 11 بوده است. در بین این کشورها تنها کشور سوئد به عدد 40 میرسد و حتی این کشورها با شیب قابل توجهی تعداد شعب را کاهش دادهاند و طی سه سال، این عدد به حدود 36 شعبه میرسد، یعنی بهطور متوسط 10 درصد کاهش را نشان میدهد.

از عوامل مهم دیگر در جذب کاربران حقیقی و سپردههای بانک میتوان به نرخ سود سپرده، پاسخگویی و پشتیبانی مناسب و سرویسها و محصولات دیجیتال اشاره کرد. درخصوص سود سپرده که طبعا بهصورت دستوری و توسط بانک مرکزی تعیین میشود، فضایی برای شکلگیری مزیت رقابتی وجود ندارد اما محصولات دیجیتالی که بانکها بهصورت اینترنت بانک، موبایل بانک و نئوبانک به همراه پشتیبانی و مرکز تماس محصول به کاربران ارائه میدهند، جایگاه ویژهای بین کاربران پیدا کردهاند و تجربه متفاوتی را در بین کاربران رقم زدهاند.

بهصورت کلی، طی سالیان اخیر دو عبارتی که در صنعت فینتک و بانکداری، تکرار شده و از اهمیت آن بسیار در همایشها و کنفرانسها سخن به میان آمده، عبارات تحول دیجیتال و فراگیری مالی بوده است. درنهایت هم با بیان تلاشهای صنعت بانکداری و کارشکنیهای رگولاتور این حوزه یعنی بانک مرکزی به پایان رسیده است؛ اما سوال اینجاست که آیا واقعا بانک مرکزی مانع اصلی تحول دیجیتال و تنها مقصر عدم شکلگیری فراگیری مالی در کشور است؟

درخصوص تحول دیجیتال دو رکن اساسی Customer Centricity و Data Driven است که در بسیاری از مراجع مربوط به Digital Transformation اتفاق نظر وجود دارد؛ اما طی سالیان اخیر، این دو موضوع جز در تهیه سند بالادست تحول دیجیتال، چه نمود بیرونی و ملموس در بین مشتریان آنها پیدا کرده است؟ واقعیت این است که مشخصا این دو مورد ذاتا باید توسط کاربران و مشتریان قابل لمس و مشهود باشد.

مساله رگولیشن برای فین تکها برخلاف بانکها که بانک مرکزی بسیاری از فعالیتهای آنها را به رسمیت میشناسد، چالش اصلی (مشخصا سرویسهای پرداخت، کیف پول الکترونیک و لندتکها) است؛ از طرف دیگر علیرغم اینکه اکثر بانکهای پیشرفته در دنیا رابطه نزدیک و تنگاتنگی با بانکها دارند، در ایران کمتر مثالی از همکاری جدی بانکها و فین تکها میتوان پیدا کرد. معمولا بانکها به دلیل فضای ذینفعان، تمایل دارند سرویسها و محصولات دیجیتال جدیدشان را خود یا شرکتهای تابعه انجام دهند که معمولا هم به موفقیت چندانی دست پیدا نمیکنند.

بهطور کلی همکاری قابل توجهی بین فین تکها و بانکها شکل نمیگیرد و فین تکها معمولا بهجای ارائه سرویس به بانک، معمولا از بانکها سرویسهای غیر کربنکینگ دریافت میکنند. درنهایت هم چند سرویس، محصول و سامانه بهصورت دست و پاشکسته روانه بازار میشود و به دلایل متعددی که در ادامه اشاره خواهد شد، با استقبال کاربران مواجه نشده و با تغییر هیئتمدیره، به فراموشی سپرده میشود.

با توجه به وضعیت فعلی، اصلا سپردهگذاری کاربران در بانک توجیه دارد؟

شاید از قدیم اصطلاح قلک برای پسانداز آشنا باشد؛ اما در اقتصاد تورمی بین 40 تا 60 درصد، پسانداز پول، تصمیم عاقلانهای به نظر نمیرسد. واقعیت این است که بانکها به نوعی یک کسبوکار پلتفرمی شبیه قلک دارند که بهویژه درخصوص سپردههای کوتاهمدت و جاری چندان فرقی با قلک ندارند. درخصوص سپردههای بلندمدت هم کاربران گزینههای متنوع و جذاب تری با نقدشوندگی بالا روی میز دارند؛ از صندوقهای درآمد ثابت با ریسک صفر و سود روزشمار گرفته تا صندوقهای سهامی و مختلط، سکه، طلا و کریپتوکارنسیها و تتر برای افرادی که ریسکپذیری بالاتری دارند. با توجه به اقتصاد ایران که هر از گاهی دچار بیماری هلندی خفیف و شدید میشود، گزینههایی چون ملک و زمین هم اگرچه نقدشوندگی پایینتری دارند، اما چون Non Tradable محسوب میشوند، در این شرایط سرمایهگذاری، نسبتا کمریسکتر محسوب میشوند. بازار خودرو هم به دلیل عدم واردات و کمبود ارز در کشور و بهتبع آن کاهش عرضه نسبت به تقاضا، گزینه دیگری برای سرمایهگذاری محسوب میشود.

با تمام این اوصاف، سیاستگذار سعی دارد بتواند غولی به نام نقدینگی را رام و آن را به سمت تولید هدایت کند؛ طبعا در کشوری با آزادی اقتصادی تحت فشار و شاخص سهولت کسبوکار پایین (رتبه 170 آزادی اقتصادی از بین 177 کشور در سال 2023 1و رتبه 127 از بین 190 کشور در شاخص سهولت کسبوکار در سال 2020 2 و همچنین متورم شدن داراییهای سرمایهای، کمتر کسی سرمایه خود را در خدمت تولید به کار میگیرد؛ از سایر آثار جانبی و نشانههای این موضوع میتوان به کاهش نرخ مشارکت اقتصادی (بهخصوص درمورد زنان) طی سالهای اخیر اشاره کرد.

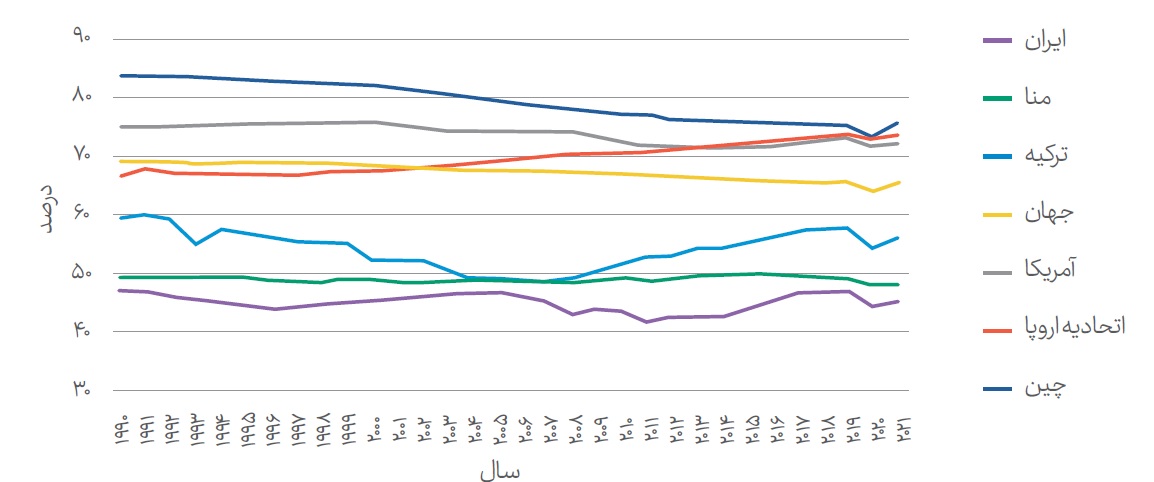

در نمودار فوق، روند نرخ مشارکت اقتصادی برای ایران، دنیا و چند کشور منتخب نمایش داده شده است؛ این شاخص برای ایران، جهان، خاورمیانه، ترکیه، اتحادیه اروپا، آمریکا و چین در سال 2021 به ترتیب 45، 65، 48، 56، 74، 72 و 76 درصد بوده است.

همچنین نسبت این شاخص برای زنان نسبت به مردان در سال 2022 براساس درصد و با همین ترتیب برابر است با 23، 68، 30، 48، 82، 84 و 84 که در نمودار زیر قابل مشاهده است؛ به عبارت دیگر، تقریبا به ازای هر 5 مرد در ایران، تنها یک زن مشارکت اقتصادی دارد، درحالی که از لحاظ تعداد افراد در سن، جنسیت زن و مرد تقریبا مساوی است.

با توجه به وضعیت اقتصاد کلانی که توصیف شد، بانکها چطور میتوانند نقشی در بهبود وضعیت مشتریان خود داشته باشند؟

در شرایط کنونی و با توجه به کاهش سود سپرده کوتاهمدت طی سال جاری، عملا نگهداری سپرده جاری و کوتاهمدت در بانک با سود سپرده کمتر از 10درصد در سال و از طرف دیگر شرایط تورمی اشاره شده، عملا این نوع سپردهگذاری در بانک بهمعنای کاهش قدرت بین 30 تا 50 درصد طی یک سال است!

راهکار چیست؟

راهکاری که به نظر میتواند پاسخگوی این شکاف بین موسسات مالی و اعتباری، بانکها و فین تکها با کاربران باشد، توسعه سرویسها و محصولات مالی در قالب یک سوپراپلیکیشن مالی دیجیتال است. همچنین در شرایط فعلی و با توجه به قوانین رگولاتوری در کشور و توان سرمایهگذاری شرکتها، به نظر میرسد دیجیتال بانکها و نئوبانکها از مزیت بیشتری در این زمینه برخوردار باشند. این مزیتها به دو بخش کلی و با اولویتهای زیر دستهبندی میشود:

طی سالهای اخیر بیشتر تمرکز دیجیتال بانکها و نئوبانکها به جز چند مورد محدود، ارائه همان سرویسهای رقابتی قبل معطوف به افتتاح حساب بانکی غیرحضوری و ارسال کارت نقدی با تجربه کاربری متمایز بوده است، بهعنوان مثال، به تازگی گزارشی از کاربردپذیری خدمات چند موبایل بانک منتشر شده که بانکها سه خدمت پرکاربر خود را همچون انتقال پول (به روش کارت به کارت)، خرید شارژ تلفن همراه و پرداخت قبض اعلام کردهاند؛ درحالی که درخصوص دو مورد آخر، سهم بازار بیش از بانکهای دیجیتال در اختیار اپلیکیشنهای پرداخت است.

به نظر میرسد، مهم ترین دلیل این عدم تشخیص نیاز کاربران دیجیتال و نئوبانکها و فضای بازار، جدینگرفتن تحلیل و تحقیقات بازار حتی روی مشتریان خود باشد! این مهم، گام صفر برای ایجاد مزیت رقابتی است.

فقدان Market Research شاید مهم ترین علت رشد کند سرویسهای دیجیتال بانکی است و نظام مدیریتی و فضای حاکمیت شرکتی در اولویتهای بعدی هستند؛ بنابراین رگولیشن نمیتواند ریشه مساله باشد.

این موضوع زمانی اهمیت دوچندان پیدا میکند که یکی از موهبتهای انقلاب دیجیتال، بهطور مشخص کمک به تحقیقات بازار بهصورت سریع و ارزان نسبت به روشهای سنتی بوده است؛ بنابراین تصمیمگیری درخصوص توسعه سرویسها و محصولات دیجیتال، بدون جدی گرفتن تحقیقات بازار دیجیتال و دیتا، بیمعناست.

کافی است نگاهی به کسبوکارهای پلتفرمی موفق در کشور بیندازیم. یکی از مهم ترین عوامل این موفقیت را میتوان بازخورد گرفتن از مشتریان خود بهصورت جدی و مستمر از طریق کانالهای متنوع ارتباطی و درنهایت تصمیمگیری برای توسعه سرویسها و محصولات براساس آنها دانست. طی سالهای اخیر، مطالعاتی در این زمینه در خارج از فضای بانکی توسط یکی از شرکتهای مشاوره مدیریت صورت گرفته که یکی از مهم ترین آنها با عنوان «مردم ایران از خدمات مالی چه میخواهند؟» بوده است. این گزارش در قالب ارائه پرسشنامه به طیف قابل توجهی از کاربران به همراه تحلیل نتایج آن، بهصورت عمومی منتشر شده و دردسترس علاقهمندان قرار گرفته است.

اما فکر میکنم کمتر کاربری حتی در بین مشتریان دیجیتالبانکها و نئوبانکها از طرف این سرویسها لینک پرسشنامه و نظرسنجی را دریافت کرده باشد. با نگاهی اجمالی به این گزارش، کاملا فاصله و شکاف بین سرویسهایی که دیجیتال و نئوبانکها ارائه میدهند و نیاز کاربران، مشهود است.

سرویسهای جدید متنوع و جامع مالی چگونه میتواند مزیت ایجاد کند؟

مهم ترین سرویسهای دیجیتال مورد نیاز کاربران برای استفاده از خدمات مالی که فقدان آنها در کشور احساس میشود، به ترتیب اولویت عبارتند از:

- سرویسهای لندتک (اعم از وام و اعتبار)

- سرویس مدیریت مالی شخصی و بودجهریزی

- سرویس مدیریت ثروت

- سرویس بازگشت وجه و Cashback

اگر این موارد با طراحی، تجربه و رابط کاربری متمایز به بازار عرضه شود، احتمالا موفقیت چشمگیری در بین کاربران خواهد داشت. مهم ترین سرویس در بین سرویسهای اشاره شده نیز، سرویسهای لندتک هستند، اما معمولا این خدمت (به جز یک مورد) بهصورت وام و معمولا با معدل حساب و نیاز به سپردهگذاری برای چند ماه ارائه میشوند. همچنین در همین حوزه نیز، اعتبار (اعتبار خرید بهصورت حلقه باز) نسبت به وام به دلیل خاصیت Revolving و دریافت سود و کارمزد براساس مصرف اولویت دارد.

اگرچه برخی از نئوبانکها بعضا سرویسهای فوق را ارائه میدهند، اما این سرویسها نسبت به سایر بازیگران تخصصی آن حوزه دارای مزیت نیستند، مثلا هنوز در کشور، سرویس اعتباری (حلقه باز) وجود ندارد. BNPLهایی به موفقیت دست یافتهاند که با سرویسهای اعتباریشان (حلقه بسته) در افزایش سهم بازار و سهم از جیب مشتری برای کسب وکار شرکت اصلی (تاکسی آنلاین، ایکامرس و…) نقش داشتهاند.

نکته قابل توجه دیگر این است که توالی سرویسهای فوق بسیار حائز اهمیت است؛ بهطور مثال اگر سرویس مدیریت ثروت بهعنوان وثیقه یا شرطی برای دریافت تسهیلات مورد استفاده قرار نگیرد، عملا مزیت خاصی ایجاد نمیکند. در این مثال اگر در طراحی سرویسها واقعا نیاز کاربر، در مرکز توجه قرار گیرد، اعتبار و وام تخصیصیافته حتی با ۴۰ درصد سود کارمزد (به دلیل اختلاف آن با تورم) نیز به قدرت خرید آنها کمک میکند و بخش مهمی از کاهش قدرت خرید کاربر که ناشی از سود سپرده پایین است، جبران میشود.

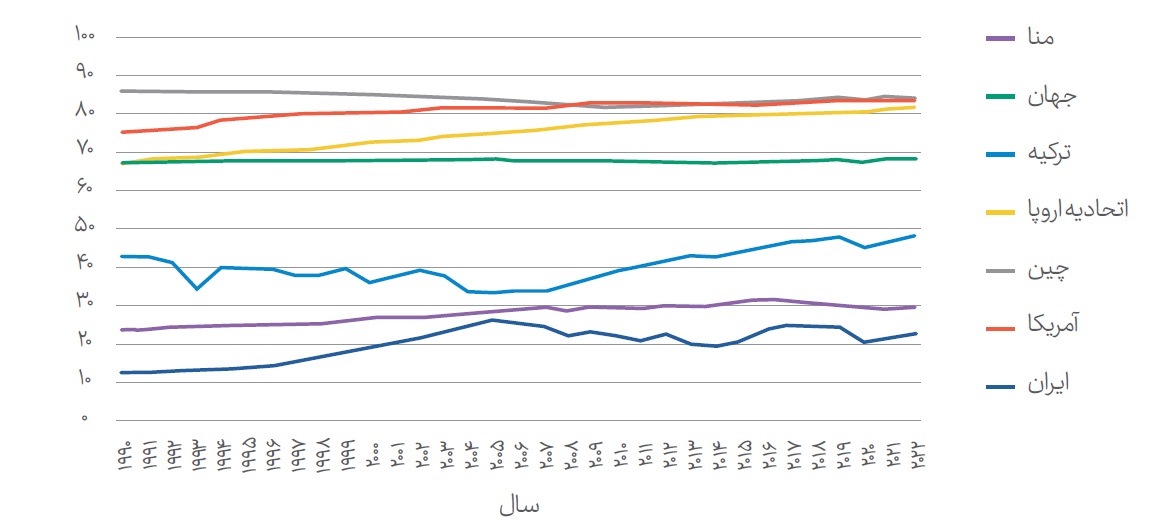

جمعبندی موارد اشاره شده درخصوص وضعیت سرویسهای مالی که توسط دیجیتال و نئوبانکها ارائه شده یا قابل ارائه است، در شکل زیر خلاصه میشود:

موارد سبز رنگ: سرویسهایی که توسط دیجیتال و نئوبانکها بهصورت نسبتا کامل ارائه میشود و در آنها مزیت دارند.

موارد زرد رنگ: سرویسهایی که توسط دیجیتال و نئوبانکها بهصورت معدود ارائه میشود یا در آنها مزیت خاصی ندارند.

موارد نارنجی رنگ: سرویسهایی که توسط دیجیتال و نئوبانکها یا ارائه نمیشود یا در آنها نسبت به سایر بازیگران مزیتی ندارند.

نویسنده: پویا شیخحسنی، تحلیلگر کسبوکارهای پلتفرمی و فینتک